マネープラン・投資作品一覧

検索のヒント

![]() 検索のヒント

検索のヒント

■キーワードの変更・再検索

記号を含むキーワードや略称は適切に検索できない場合があります。 略称は正式名称の一部など、異なるキーワードで再検索してみてください。

■ひらがな検索がおすすめ!

ひらがなで入力するとより検索結果に表示されやすくなります。

おすすめ例

まどうし

つまずきやすい例

魔導士

「魔導師」や「魔道士」など、異なる漢字で検索すると結果に表示されない場合があります。

■並び順の変更

人気順や新着順で並び替えると、お探しの作品がより前に表示される場合があります。

■絞り込み検索もおすすめ!

発売状況の「新刊(1ヶ月以内)」にチェックを入れて検索してみてください。

-

-30年間で1300社の信用格付けをしてきた著者が、 ユニークな企業、好業績の企業の「決算書」を分析した1冊! 数字が苦手な方にも興味を引くよう、企業買収、合併、事業の選択や集中、事業からの撤退や分離独立、人員削減、企業をめぐるリスクの顕在化、IT活用による効率化、海外同業との競争など、目下の企業をめぐるテーマやニュースを交えながら、最新の決算書の見方を解説する1冊です。本書を読むことで「決算書の数字」から企業の実力が読めるようになります。 ・決算分析の「基本のキ」から丁寧に解説! 売上、利益、負債や純資産、キャッシュフローといった財務分析の初歩から、のれん、減価償却、ROEやROIなどの旬なテーマもフォローしているから「はじめの1冊」としても最適です! ・自動車、家電量販店、エレクトロニクス、フィットネス……といった「業界」の比較分析をしているのでここの特徴がクッキリ! ランキングにも触れています。 ・日本企業のほか、米国ハイテク企業、ポーランドのゲーム会社、タイの化粧品会社など世界の企業も解説。 【目次】 序章 アナリストがノジマの決算書を分析してみた 第1章 売上から企業を考える 売上構成から会社を見る 分解すると見えてくる本当の「トヨタの実力」 など 第2章 利益から企業を考える 損益計算書に登場する「利益」項目 信越化学工業の利益の特徴 など 第3章 バランスシートとキャッシュフロー 資産には、運用や投資の中身があらわれる 信越化学の貸借対照表を見る など 第4章 業界の競争状態 世界ランクにおける日本企業の売上 世界の自動車メーカーを売上高&売上営業利益率で並べてみた など 第5章 社名変更から事業展開プロセスを探る 事業展開と社名変更のつながり 「コンピュータ」を外したアップル など 第6章 事業の多角化と再編 事業の多角化とセグメント情報 「中核事業と付随サービス」を持つトヨタ など 第7章 新しい産業を興す 赤字の質を理解していれば、利益がマイナスでも怖くない? 宇宙関連企業の赤字 など 第8章 企業が映す歴史・生活・文化 米国の住宅リフォーム市場の巨大さ ホーム・デポの売上はなぜこんなに大きいのか など 第9章 リスクのマネジメント

-

-富裕層の資産運用一筋20年の元プライベートバンカーが贈る 富裕層の新たな資産運用の羅針盤 「あなたの資産運用は本当に正しいですか?」と聞かれ、「正しい」と自信を持って回答できる富裕層は少ないでしょう。 あなたと同じように多くの富裕層が資産運用で悩んでいます。 「預金が物価上昇で目減りしていく」「選択肢が多すぎて何にどのように投資していいかわからない」「信頼できる相談相手がいない」「相続や税務の対策をどうすべきかわからない」など悩みは様々ですが、多くの資産を持つからこそ直面する不安に対して、何も行動できずにいる富裕層が大半です。 本書では富裕層の資産運用の成果の9割を決める「資産配分戦略」を軸に株式や債券、ヘッジファンドなどの「金融資産」、不動産や金などの「実物資産」への具体的な投資方法について詳しく説明しています。 また、富裕層が必ず直面する税金や相続の課題に踏み込み、資産管理会社の活用など実践的な「税務戦略」も紹介し、資産を「増やす」だけではなく「減らさない」ための戦略の立て方がわかります。 【目次】 1章:富裕層の資産運用 2章:資産配分戦略 3章:金融資産の投資戦略 4章:実物資産の投資戦略 5章:税務戦略 6章:資産運用実例

-

3.0

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【本電子書籍は固定レイアウトのため7インチ以上の端末での利用を推奨しております。文字列のハイライトや検索、辞書の参照、引用などの機能が使用できません。ご購入前に、無料サンプルにてお手持ちの電子端末での表示状態をご確認の上、商品をお買い求めください】 毎日やるコトがたくさん……バタバタ忙しいあなたに! My学習スケジュールで合格まで学べるFPテキストを作りました! FP(ファイナンシャル・プランニング技能士)の勉強を続けるハードルは、「毎日の勉強時間」の確保です。 ところが、多くの学習書では1項目に十数ページも割かれ、 机にかじりつかないと勉強を進めづらい壁がありました。 そこで、学習項目をできる限りこま切れにし、見開き完結型のテキストを開発しました! ※本書の内容は2025年9月~2026年5月の試験に対応 【勉強しやすい本書の特長】 ・1レッスン2ページだから、スキマ時間でも集中特訓でも、自分のペースで勉強が進む! ・大ボリュームの索引つきで、学習しやすい! ・年月日や金額が一目でわかる「数字整理一覧表」付きで暗記もラクラク! ・マイ・スケジュール表付きで、1日数レッスン・週末にまとめて学習など自分で学習時間を調整できる! ・テキストと過去問題が一緒だから、1冊で合格レベルまで引き上げられる! (過去問題は各Lesson・各章末に掲載。巻末に仕上げの本番問題がつきます。) ・範囲の広いFP試験。長い勉強期間にくじけそうになっても、バタ子さんと先生が伴走してくれる! ・書籍内と同様の問題はWebアプリにも掲載! ・フルカラーで最後まで楽しく読める ・金財・FP協会の学科・実技(金財の個人資産相談業務・生保顧客資産相談業務、FP協会の資産設計提案業務)に対応 【目次】 1.ライフプランニングと資金計画 2.リスク管理 3.金融資産運用 4.タックスプランニング 5.不動産 6.相続・事業承継 7.仕上げの本番問題 【著者】 監修:NPO法人Wco.FPの会 FP資格を保有する生活クラブ生協(生活クラブ事業連合生活協同組合)の組合員が主体となり、 組合員の保険の見直し相談や学習会の講師業務を担うため、2002年に「生活クラブFPの会」を設立。 生活クラブ生協グループの組合員を対象とした学習会(ライフプラン講座)、3級FP技能士養成講座、 行政・福祉団体向けの学習会等で講師を担当するとともに、個人相談業務も行っている。 2019年3月、東京都の認証を受けてNPO法人となり、現在に至る。 著者:青山雅恵 NPO法人Wco.FPの会 理事長(AFP・2級FP技能士) 著者:溝江淳子 NPO法人Wco.FPの会 副理事長(CFP・1級FP技能士・産業カウンセラー) ※本電子書籍は同名出版物を底本として作成しました。記載内容は印刷出版当時のものです。 ※印刷出版再現のため電子書籍としては不要な情報を含んでいる場合があります。 ※印刷出版とは異なる表記・表現の場合があります。予めご了承ください。 ※プレビューにてお手持ちの電子端末での表示状態をご確認の上、商品をお買い求めください。

-

-本書は、MetaTrader4およびMetaTrader5を使用して最適なExpert Advisor(EA)の開発と運用を目指す、初心者から中級者までのFXトレーダー を対象としています。FX市場のように高い流動性と速い動きを特徴とする場で は、大きな機会が大きなリスクを伴います。その大きなチャンスを手にするた めにEAを使用している方もいるでしょう。現在、有料・無料問わず様々なEAが 手に入りますが、無料EAは信頼性に欠ける場合があり、有料EAも安全とは限り ません。EAプログラム市場には詐欺や不正な提供者も存在するため、プログラ ミングの知識を持つことは非常に有効です。 本書では、EA開発に不慣れなトレーダーが、その過程で遭遇するであろう課題 や注意点、落とし穴を明らかにし、成功への道程を共有します。また近年、話 題にのぼることの多い生成AIを使って、ストキャスティクスを用いたプログラ ミングの記述も検証してみます。これにより、まったくの初心者で自動売買シ ステムの構築に興味がある方にとって、生成AIの活用のヒントを提示します。 まずは本書で紹介したプログラムを実際に書いて動かしてみてください。テク ニカル指標やファンダメンタル分析を使った戦略例、東京仲値を用いた戦略な どを、一つずつ試していくことで、MetaTraderプラットフォームの使い方やEA 開発のポイントを段階的に知識を深めていけることでしょう。トレードは自身 の大切な資金をもとに行うものです。「一攫千金」は非常に誘惑的ですが、そ れには資金を全て失うリスクも伴います。FXトレーディングとEA開発は、一夜 にしてマスターできるものではありませんが、継続的な学習と実践を通じて長 期的な成功への道を切り開くことが可能になります。

-

-

-

3.6世界的ファンドマネージャーが説く、人生後半に備えるための「お金」の教養書 【推薦】ジム・ロジャーズ(クォンタム・ファンド共同設立者) 「いま投資の世界は、特に日本で大きく変化している。本書から未来を最善なものとする方法を学んでほしい」 【推薦】井村俊哉(投資家〔億り人〕/(株)Kaihou代表) 「資産運用に頼って資産形成をしてはいけない。本書は資産を護り生活を守るための指南書である」 【本書の主な内容】 ◎世界標準とは異なる日本人の老後に対する考え方 ◎デフレからインフレで資産形成の前提が変わる ◎世界の投資家はどこからリターンを得ているのか ◎新NISA時代の投資のポイント ◎年代別に見た資産形成の考え方 ◎老後のお金をインフレから守る方法 etc.

-

-『家事か地獄か』(稲垣えみ子)✖️『年収90万円で東京ハッピーライフ』(大原扁理)の最強タッグに学ぶ、シン(真/新)のFIREへの道--。 インフレだ、円安だ、老後不安だ、という「お金の心配」から自由になるための、誰にでもできる、たったひとつの冴えたやり方。 【目次】 はじめに 1 FIREってウチらのことなんじゃ? みんなFIREを目指しているのか FIREは幸せ? FIREど真ん中世代 隠居はFIREか? 仕事をしないって、つまらんことだな お金には全賭け(ルビ・フルベット)しない へぇ~、そういう土俵があるんだ~ さまざまな投資 ほんわかした幸せ コスパ返し 主語の小ささ 2 FIRE前夜を振り返る 大原扁理、世界一周の旅 人間の機械化 スタバでMac広げているような人たちでしょ? 投資だけがFIREなのか お金をたくさん稼げば幸せになれる? 無い面白さ貯金 買う・作る・もらう もうこんな生活は嫌! 自分にとって必要な収入額 3 何からリタイアすべきか 料理本からのリタイア 苦しさが無いとつまらない 観光旅行からのリタイア 街と仲良くなる方法 総合力が試される 無理は良くない 親の介護を考える 4 ふたりのFIRE生活 自分を幸せにすることはできなくても マネーロンダリング チーム稲垣えみ子 余ったお金の使い方 ウチらは小さいビル・ゲイツ すべてが投資になる 稲垣えみ子の一日 節約する気はない 250年前の音楽 それは会社員の発想 大原扁理の一日 隠居の定義 「理想の生活」 他 【著者】 稲垣えみ子 1965年生まれ。元朝日新聞記者。原発事故後に始めた「超節電生活」や、50歳で会社を早期退職したことを機に、都内の築50年のワンルームマンションで、「夫なし、子なし、冷蔵庫なし、ガス契約なし」の楽しく閉じていく人生を模索中。著書に『魂の退社』『老後とピアノ』『家事か地獄か』など。 大原扁理 1985年愛知県生まれ。25歳のとき、東京郊外で週休5日・年収90万円の隠居生活を始め、思いがけずFIREを達成。31歳で台湾に移住し、隠居生活を続ける。現在はコロナ禍とともにはじまった親の介護のため愛知県在住、ときどき台湾。著書は『フツーに方丈記』(百万年書房)、『隠居生活10年目 不安は9割捨てました』(大和書房)、『いま、台湾で隠居してます』(K&Bパブリッシャーズ)など多数。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【本電子書籍は固定レイアウトのため7インチ以上の端末での利用を推奨しております。文字列のハイライトや検索、辞書の参照、引用などの機能が使用できません。ご購入前に、無料サンプルにてお手持ちの電子端末での表示状態をご確認の上、商品をお買い求めください】 毎日やるコトがたくさん……バタバタ忙しいあなたに! My学習スケジュールで合格まで学べるFPテキストを作りました! FP(ファイナンシャル・プランニング技能士)の勉強を続けるハードルは、「毎日の勉強時間」の確保です。 ところが、多くの学習書では1項目に十数ページも割かれ、 机にかじりつかないと勉強を進めづらい壁がありました。 そこで、学習項目をできる限りこま切れにし、見開き完結型のテキストを開発しました! ※本書の内容は2024年9月~2025年5月の試験に対応 【勉強しやすい本書の特長】 ・1レッスン2ページだから、スキマ時間でも集中特訓でも、自分のペースで勉強が進む! ・マイ・スケジュール表付きで、1レッスンだけ取り組む日・週末に数レッスンまとめて取り組む日など自分で学習時間を調整できる! ・テキストと過去問題が一緒だから、1冊で合格レベルまで引き上げられる! (過去問題は各Lesson・各章末に掲載。巻末に仕上げの本番問題がつきます。) ・範囲の広いFP試験。長い勉強期間にくじけそうになっても、バタ子さんと先生が伴走してくれる! ・書籍内と同様の問題はWebアプリにも掲載! ・もっとたくさんの問題に取り組みたい方のためのボーナス過去問題付き!(2024年6月末提供開始) ・フルカラーで最後まで楽しく読める ・金財・FP協会の学科・実技(金財の個人資産相談業務・生保顧客資産相談業務、FP協会の資産設計提案業務)に対応 【目次】 1.ライフプランニングと資金計画 2.リスク管理 3.金融資産運用 4.タックスプランニング 5.不動産 6.相続・事業承継 7.仕上げの本番問題 【著者】 監修:NPO法人Wco.FPの会 FP資格を保有する生活クラブ生協(生活クラブ事業連合生活協同組合)の組合員が主体となり、 組合員の保険の見直し相談や学習会の講師業務を担うため、2002年に「生活クラブFPの会」を設立。 生活クラブ生協グループの組合員を対象とした学習会(ライフプラン講座)、3級FP技能士養成講座、 行政・福祉団体向けの学習会等で講師を担当するとともに、個人相談業務も行っている。 2019年3月、東京都の認証を受けてNPO法人となり、現在に至る。 著者:青山雅恵 NPO法人Wco.FPの会 理事長(AFP・2級FP技能士) 著者:溝江淳子 NPO法人Wco.FPの会 副理事長(CFP・1級FP技能士・産業カウンセラー) ※本電子書籍は同名出版物を底本として作成しました。記載内容は印刷出版当時のものです。 ※印刷出版再現のため電子書籍としては不要な情報を含んでいる場合があります。 ※印刷出版とは異なる表記・表現の場合があります。予めご了承ください。 ※プレビューにてお手持ちの電子端末での表示状態をご確認の上、商品をお買い求めください。

-

4.0◎「チャートの進む方向」が自分の戦略で導き出せる! ◎年間2000pipsを稼ぎ出すプロトレーダーが直伝 ◎「環境認識ができればFXは9割勝ったも同然だ!」 ◎すべての土台となる環境認識の捉え方と常勝トレードのコツ ◎上なの? 下なの? 丁半博打の当てずっぽうトレードは今日で卒業! FXで勝つために必要な5つのノウハウを、X、YouTubeで人気のプロトレーダーが解説します。 ■5つのノウハウ ①マルチタイムフレーム分析……大きい足から小さい足へ、ダウ理論、チャートパターンを絡めて波の行く先を予測! ②通貨強弱……通貨の相関を見ることで期待値の高い方向がわかる! ③資金管理力……相場生存に直結し、ミスは許されないスキル ④エリオット波動……難解技術を、今日から使える「コレだけ」解説! ⑤マインドセット……成功のためには、環境認識や資金管理、マインドセットの強化が先 初心者にも取り組みやすいダウ理論やラインの引き方からはじまり、中上級者に向けてエリオット波動、通貨強弱、資金管理、そしてすべてのトレーダーに必要なマインドセットの考え方をあますところなく紹介。 著者が独自に考えたやり方に基づき、実践事例とともに解説していきます。 研ぎ澄まされた「勝ち続ける」テクニックを初公開、「勝てない」から脱却するための、究極のバイブル! ■目次 はじめに FXは学び方さえ間違わなければ勝てるようになる 第1章 FX に必要な4つのスキル 第2章 相場の9割は「環境認識」 第3章 最強の環境認識方法① 勝率・利益率を上げる「通貨強弱」の見方 第4章 最強の環境認識方法② 「エリオット波動」見極め方とトレード方法 第5章 最強の「資金管理」 第6章 確度の高いテクニック10選 第7章 トレードの礎となる「マインドセット」 おわりに FXが人生を変えてくれた

-

4.1「本書を読んでバリュー投資を実践し、1億円の運用資産を達成しました!」 「初心者でも理解しやすくて丁寧。これぞバリュー投資のバイブル」 成功しているバリュー投資家たちが絶賛する幻の名著 大量のリクエストにお応えし待望の“電子復刻” 「バリュー投資は『わずかな期間で100万円を1億円にできる』投資方法ではありませんし、『買った株が絶対に下がらない』投資方法でもありません。つまり、『バリュー投資』は短期間に必ず大金持ちになれたり、買った株がぐんぐん上がる『魔法の投資方法』ではないのです。でも、これまで私がバリュー投資をやってきた体験からいえることは、長い目で見て堅実に資産を増やしたいと考える人にとって、とてもいい投資方法だということです。―略― 『バリュー投資』とはライフスタイルを変えることなく行うことができる投資法なのです」 (「はじめに」より) さらに、電子復刻版には新たに著者コラムを書き下ろしました。 著者自身によるバリュー投資実践例の振り返りに加え、掲載刊行から20年の時を経た今、現在のバリュー投資に対する考え方やどのような観点で株を売買しているのかを解説。誰にでもすることができて、今日から行動に移すためには何から始めればいいのか。バリュー投資初心者にもわかりやすい入門書でありながら、中級者以上にとっては「伝説のマネーマスターしん」の投資戦略を余すことなく楽しめる構成となっています。 【目次】 第1章 いきなり手がけたバリュー投資で大儲け(株式投資には小さいころから興味を持っていた;私が「バリュー投資」をはじめたわけ ほか) 第2章 バリュー投資は個人投資家になぜ有利なのか(株式投資はほかの金融商品よりも実は有利だった;元本を確保する「投資」をする ほか) 第3章 バリュー投資に必須!しん流財務諸表の読み方(バリュー投資に必要な財務諸表の読み方;貸借対照表から会社の体力を判断する ほか) 第4章 確実に儲かる「バリュー銘柄」をどう選ぶか(バリュー投資ではじめて組んだポートフォリオ;株主資本比率の高い会社の株を狙う ほか) 第5章 しっかりした投資哲学が勝敗を左右する(短期勝負よりはむしろ中期の保有を考える;バリュー株スクリーニングの基準はどう考えるのか ほか)

-

4.0「自分自身を理解すること」こそがトレードを上達させる! トレードは、20%の知的な要素と80%の心理的な要素から成り立っている。 成功への第一歩は、古代ギリシャの格言である「汝自身を知れ」から始まる。素晴らしいトレードモデルを開発しても失敗に終わるのは、自分自身を理解していないからだ。最終的に成功を収めるためには、あなたのトレードシステムとあなたの感情を調和させなければならない。そのためには、自分の内面を見つめて、自分の本当の姿を理解し、自分に自信を持つことが絶対に必要になる。そうすることによって、トレードにおいて、より良い判断につながり、それが高い収益をもたらしてくれる! 本書は、トレーダーにとっての内なる声(インナーボイス)を聞く手助けをしてくれるだろう。それさえできれば、システムの指示に従って、勝つための戦略をためらうことなく即座に実行に移すことができるようになる。 マーティンは、通常のトレードでの判断を、感情という視点から検証し、行動の元となる「自分の思いを感じ取る」手助けをしてくれる。ちなみに、トレードの行動の元となる思いと言っても、それはお金とはまったく関係がない場合がよくある。本書は、エド・スィコータやマイケル・マーカスといった伝説のトレーダーとのインタビューを通して、彼らがそのトレードを行った理由と自身の感情を統合して、日々、より良いトレードを行っていることを明らかにしている。また、本書を熟読すれば、読者にも必ずそういうことができるようになるということを教えてくれている。 ● トレーダーも人間 楽しみを求め、痛みを避けるという人間が生まれな がらに持っている資質がトレードにどのような悪影 響を及ぼすのか ● 長期間使い続けてもストレスフリーの戦略 あなた自身が受け入れ可能で、躊躇なく実行できる トレード戦略をどのように発見・開発すればよいのか ● 子供のころから思い込まされてきたあるべき 姿から自らを解放する―いつも正しくある 必要はない トレードに正しさを求めるのは間違いであり、また トレードの目的は正しくあることではないというこ とを理解することがなぜトレードを上達させるのか ● 規律を守り、負けを認めることによって損失を 減らす 自らの感情を理解しているトレーダーはどのように 損失を抑えてパフォーマンスの向上に結びつけて いるのか

-

4.0日本の上場企業の半数が「PBR1倍割れ=価値破壊会社」! その根本的原因は「株主ケア」の欠如だった。 投資家を増やし、企業価値を高める「株主ケア」の具体策を解説。 ・なぜ日本の株式市場は海外投資家から軽視されるのか? ・株価の「ボラティリティが高い」という大問題 ・無配政策の大きなデメリット ・データが示す株主優待のすごい付加価値 ・「自社株買い」のベストなタイミングとは など ソロス・ファンド・マネジメントの東京オフィス代表、タイガー・マネジメントの東京オフィスマネージングディレクターなどを務めてきた日本株投資のレジェンド、初の著書。

-

-1)トレーディングビューとは 全世界で3500万人以上に利用されているグローバルスタンダードのチャートツール、それが「TradingView(以下、トレーディングビューと表記)」だ。日本でも多くの投資家が利用している。SNS上でトレーディングビューを高評価している有名トレーダーも少なくない。 トレーディングビューがこれほどの人気なっている理由。それは、機能性と使いやすさにあるだろう。そんなトレーディングビューの魅力をいくつか、ざっくり紹介しよう。 その1:ブラウザ起動だから使う場所・端末を選ばない アプリをインストールすることなく、すぐに使えるブラウザ起動だから、デスクトップPCはもちろんスマホやタブレットでも利用可能だ。外出先でも使える。 その2:機能充実のスーパーチャート トレーディングビューの特長といえば、「高機能満載のスーパーチャート」と言える。なかでも、テクニカル指標の充実ぶりには目を見張るものがある。100以上の人気の内蔵インジケーターに加え、10万以上のコミュニティ提供のインジケーターなど、ほかでは類を見ない「市場分析のためのツール」が揃っている。 その3:世界中のトレーダーと投資アイデアが共有できる トレーディングビューには、世界中のトレーダーと意見交換ができるSNS機能が搭載されている。世界中から投稿された10万個以上の投資アイデアを閲覧できる。これらの投資アイデアはFXや株、CFD、指数、暗号資産など、世界中の金融商品を対象としている。 その4:自分だけのトレードルールを作成できる トレーディングビューには、基本ストラテジー(2本の移動平均線の交差など)がいくつか、内蔵されている。この内蔵されているストラテジーであれば、自分で簡単に検証することができる。パラメーター等の有効性を調べていけば、「使い続ければプラスになる手法」へと作り変えることが可能になる。 ほかにも魅力はたくさんあるが、詳しい話は本文で紹介していく。 2)実戦に即した内容を紹介 このトレーディングビューのガイドブックが本書である。本書では、基本的なことはもちろん、“実戦を見据えた便利な情報”を中心にまとめている。トレーディングビューの機能を上手に利用して、自分にとって使いやすい手法(トレードルール)を作るところまで使いこなしてほしい。 今後、一流のトレードを実現したいのであれば、道具も一流にしたほうが好ましい。トレーディングビューなら無料(制限あり)でも使えるので、興味があれば、試してみるのはどうだろうか。「習うより、慣れろ!」が一番だからだ。

-

-著者が最初に本書を発行したのは、2007年。執筆を進めるなか、1907年当時の膨大な資料や研究結果から、著者は近い将来において別の金融危機が発生すると確信していた。そして折しも同年末から世界を巻き込むに至る「サブプライム危機」が発生。その内容は、1907年のそれとあまりにも酷似していたのである。 本書は1907年に発生した金融恐慌のドキュメントである。世界大恐慌と言えば1929年が有名だが、FRB(連邦準備制度理事会)設立をもたらしたのが本書のテーマとなる1907のパニックだとなれば、その甚大さは容易に想像がつくだろう。本書は、当時の米国金融市場の背景や暴落の様子、緊迫する市場関係者の焦りや大衆心理が生々しく再現されているだけでなく、金融制度の変遷や金融史、さらに2007年のサブプライム危機との比較を通して、金融恐慌が起こる要因も知ることができる。 1900年当時米国では産業化が進み、その経済規模も拡大していた。1906年は楽観論に伴う好景気を迎えてはいたが、4月にサンフランシスコ大地震が発生。地震の被害もさることながら、火災による被害が甚大だった。多くの顧客を有していた保険会社は巨額の支払い義務が生じ、保有していた株を売却。さらに復興のために、米国は莫大な資金を調達する必要に迫られた。金融恐慌が起こる前年の時点で、すでに多くの銀行や信託会社が疲弊していたのである。 不安を抱えたままの1907年10月。ある男が富と名声を求めて株式市場に勝負を仕掛けた。この計画は思惑通りにはいかず、結局は失敗に終わる。計画に関与した強欲者たちが表舞台から撤退、で完結のはずだった。しかし、ここからドミノ倒し的に世界を巻き込む金融パニックへとつながっていくのである。当時の金融制度の脆弱さとさまざまな噂を盲目的に信じた大衆の預金引き出しが、現金の流通を止めてしまう。銀行に押し寄せた人々の列が外の通りを埋め尽くす。枯渇する現金、不安が不安を呼ぶ群集心理。政府による小手先の救済策では回避できない――。このとき辣腕を振るったのが、ジョン・ピアポント・モルガンである。当時70歳、引退も視野に入れていた実業界のドンは、それから約3週間、あらゆる力を使って米国経済を破滅から救っていった。 著者の調べによると1907年の金融恐慌あとの100年間で、米国は景気後退を19回、株式暴落を15回味わった。どんなに制度を整え、危機に備える体制を強化しても歴史は繰り返すのである、サブプライム危機のように。特に世界中が、経済も流通も情報もより密接になった現代、金融危機もけっして単独では終わらない。今後、大恐慌が訪れとき、J・ピアポント・モルガンのような独裁的なまでの指揮者は現れるだろうか。それを期待する前に、できる得る最善の方法は過去から学び、パニックに陥る側ではなくうまく立ち回る側として備えることである。

-

-経験から学ぶ市場と人間と資産運用の極意! イギリス一流運用会社CEOが語る投資の教訓 成功するためには自らも変化し続けなければならない! 著者のポール・マーシャルは、グローバルに株式運用を行っているヘッジファンドのマーシャル・ウェイスにおける20年を含めた35年に及ぶ投資経験から得られたエッセンスを、本書で分かりやすく簡潔にまとめている。マーシャルは学術理論と市場における実践、特に市場に打ち勝つ最高の実務家たちが持っている継続的な能力である「スキル」の持続力や現実との断絶を詳しく説明している。一方で彼は、市場の不確実性の拡がりと人間の誤りを避けられない性質を強調しながら、資産運用や投資で成功するためには、スキルの持続力と認知バイアスの落とし穴、人間の誤りを免れられない性質や傲慢さを認識したうえで正しい針路をとらなければならないことを強調している。 「成功するためには常に自ら進んで順応し、進化する必要がある」――これがマーシャルの言う「投資の本質」である。市場と市場参加者は常に日々進化している。市場に打ち勝ち、アルファを生み出すためには、ほかの参加者たちに打ち勝ち、先んじなければならない。そして、ほかの参加者が変化するにつれて、自らももっと進化する必要がある。われわれは、自分のこだわりや執着や思い込みや偏見や独断を捨てて、真摯に学び続け、進化することでしか市場では勝てないのだ! マーシャルが経験しながら35年間で得た教訓を読めば、読者が目指す投資成功への道も大いにショートカットできるだろう。

-

-大人も子どもも「経済的思考」が学べる本! コロンビア大、ソウル大、東大などへ優秀な卒業生を輩出し続ける 韓国中学校の「実験経済部」を再現! ゲームを通して世の中の経済の仕組みがだれでもわかる! 「実験経済部」は、2009年に作られた韓国・ソウルのヤンジョン中学校の経済勉強サークルで、数多くの優秀な生徒を輩出している名門部活動。この部を運営しているのがナ先生ことキム・ナヨンさん。現職教師であり経済の教育の専門家。創意工夫を施した授業方法とその成果が認められ、2019年数々の経済・金融教育関連賞を受賞。本書はナ先生が13年以上「実験経済部」の生徒たちと一緒に行った授業内容を、たくさんのイラストと表やグラフを使って物語形式で再構成したもの。17種類の興味深いゲームを通じて、経済概念はもちろん数学的思考や論理力、勉強の習慣まで身につけることができます!

-

-本商品は、「チャートを使いこなせばFXはカンタンに稼げる!」および 「一目均衡表を使いこなせばFXはラクに稼げる!2020年最新版」の2冊合本版です。 チャートと一目均衡表を駆使してFXで稼ぐための知識がまとめて身につきます。 ----------------------------------- 『チャートを使いこなせばFXはカンタンに稼げる!』 「相場を読む力」はチャートの見方で養える! FX で稼ぐにはチャートの動きを正しく把握し、 先々の相場の流れを読み取る力が必要です。 本書は、総額3億4千万円以上稼いでいる 現役のFX投資家5人に、チャートをどのように確認し、 相場をどう分析しているのかを直接インタビュー。 彼らの意見と手法を1 冊の本にまとめることで FX 相場を読む力がどのようなものかを解説します。 第1章 チャートから相場を読む8つのポイント 第2章 成功投資家たちが教える相場の読み方 第3章 稼ぐ投資家の相場分析とトレード 第4章 シチュエーション別パターン分析 ----------------------------------- 『一目均衡表を使いこなせばFXはラクに稼げる!2020年最新版』 一目均衡表を使う個人投資家からFXの稼ぎ方を学ぶ! FXだけでなく、投資の世界で広く使われるテクニカル指標「一目均衡表」。 このテクニカル指標を使ってFXで勝てるようになりたい! 本書はそれを実戦から学べるよう、 一目均衡表を武器に成功した投資家にその秘訣を取材してまとめました。 入門書だけではわからない実戦の一目均衡表の使い方がわかります!

-

-本商品は、「ボリンジャーバンドを使いこなせばFXはカンタンに稼げる!2019年最新版」および 「オシレーターを使いこなせばFXはすごくラクに稼げる!」の2冊合本版です。 ボリンジャーバンドとオシレーターを駆使してFXで稼ぐための知識がまとめて身につきます。 ----------------------------------- 『ボリンジャーバンドを使いこなせばFXはカンタンに稼げる!2019年最新版』 分かりやすく、入門書にも必ずというほど紹介されているテクニカル「ボリンジャーバンド」。 FX初心者をはじめとした投資家たちに非常に人気のあるテクニカルです。 しかしながら、いかに分かりやすいテクニカルであっても、FXはなかなか勝つことはできません。 なぜ、勝てないのでしょうか? そして、ボリンジャーバンドで実績を残している投資家とはどう違うのでしょうか? 本書はボリンジャーバンドの基礎を再入門、そしてボリンジャーバンドで稼ぐ6人の投資家による ボリンジャーバンドの捉え方や稼ぎ方を実戦を前提に徹底解説します。 FX初心者はもとより、脱初心者で稼ぐ投資家になりたい人にボリンジャーバンドでラクに勝てる方法を伝授します。 目からウロコの使い方を知ることができます。 ----------------------------------- 『オシレーターを使いこなせばFXはすごくラクに稼げる!』 FX の買い時、売り時のベストタイミングを知りたい! 売買タイミングを知ることでFX の成果は大きく変わります。 成功しているFX 投資家たちは何を見て売買タイミングを把握しているのでしょうか? 本書は売買タイミングを把握するのに使われるテクニカル「オシレーター」を中心に 平均1000万円の収益をだしている成功投資家たちから、実戦での売買タイミングの見方を学ぶ本です。 登場する成功投資家 もんば MACDと移動平均線を使って1日3回のチェックして稼ぐ! 小池満 CCIとボリンジャーバンドを使って中長期で稼ぐ! 郡司直子 ふたつの手法を相場の状況で使い分ける! せいや 雲とOsMAで相場を探りエントリーを判断! 楠木 ADXでトレンドの強さや方向を判断してトレード! 原康太 ボリンジャーバンドとトレンドライン、ストキャスティクスを駆使!

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 夢の「家賃収入」を実現するための入門書。先行き不安、将来安定のために必要な基礎知識のひとつ「不動産投資」の入門から実行までを、簡潔に解説します。

-

4.0

-

-<ミネルヴィニ絶賛> プロのトレーダーのような負け方がわかる! 損失を「管理」することが成功への近道! このマーケットの魔術師はトレードについて、想像できないほど幅広いアドバイスをいろいろ行ってきた。彼はこうしたやり方を、負け方を学ぶという画期的な主張をしながら今も続けている。初心者のトレーダーはだれもがリスクをとってリターンを手にしたがるだけでなく、損を出さずにリターンを得たがる。本書は損をする方法を説いた本ではないにせよ、そんな目標なんてだれも達成できないということを初めて数学的に証明した本だ。リッチー自身が開発したリッチールール(Ritchie Rule)というアプリを使えば、自分の目でそれが確かめられる。 リッチーは読者に2つの選択肢を示している。プロのような負け方をしながらトレードを続けるか、初心者のような負け方をしてトレードをやめてしまうか、だ。また、裕福な人々とほかのすべての人々との格差を自分が広げているという罪悪感に悩まされているキリスト教徒のために各章の最後に1節を設けている。 また、リッチーは原書のタイトルを『財産を失っても、自殺しないですむ方法』にしたかった。しかし、出版社に断られた。日本語版ではあえて、リッチーの意思を尊重することにした。それは本書の細部にまで、トレードで成功を目指すトレーダーたちへの慈愛にあふれているからだ。そして、トレードでの失敗の多くは売買のタイミングや戦略・戦術にあるのではなく、資金管理にあることを悩めるトレーダーにはっきりと教えてくれている。偉大なマーケットの魔術師の箴言とアドバイスを読めば、タイトルに深い意味を込めたリッチーの真意が理解できるだろう。

-

4.1世界100万部の超ロングセラー。 資産運用の常識を変えた伝説の一冊! 「市場と投資の本質」を伝える投資哲学の名著として、世界中で読み継がれてきたベストセラーを、最新データに基づき全面リニューアル。 変動するマーケットに一喜一憂する。じっくり考えて決めた投資計画を無視して、高値で買い安値で売ってしまう。そんな経験をしたことがある方は少なくないでしょう。では、市場動向に左右されることなく、大切な資産を守り、実り豊かな人生を実現するには、どうすればいいのでしょうか? 本書ではその現実的な対応を教えます。 著者のエリス氏は、投資の成功は、値上がり株を見つけることでも、ベンチマーク以上の成績を上げることでもなく、「自ら取り得るリスクの限界の範囲内で、長期的な投資計画や資産配分方針を入念に策定し、市場の動向に左右されず、徹底的にその方針を守り抜く」ことだと言います。 そのための方法として詳しく紹介するのが、「インデックス・ファンド」への投資です。本書では、個人投資家が押さえるべき運用基本方針のポイント、成功する投資信託や確定拠出年金の選び方、投資の基本原則などについても広く解説。プロ・アマ問わず投資に関わる全ての人に広く役に立つ内容になっています。 ■改訂のポイント 今回の改訂では最新データに基づき全面リニューアル。新たに6章を加え、2020年の新型コロナウイルスの蔓延がもたらした大暴落と急回復期など、最新の市場動向もふまえて内容をアップデートしています。

-

-先行き不透明な時代の到来 本書が世に誕生した2021年、新型コロナウィルスの影響を受け、世の中が大きく変わろうとしています。 今までは、会社に勤めていれば、普通の生活が保障されていました。それが当たり前の世界でした。しかし、この“保障された生活様式”が崩れていく兆候も見え隠れしています。 例えば、国際通貨基金(IMF)は「新型コロナウィルスによる世界の経済的損失は、5兆ドルを超える」という見通しを発表しています。100年に一度の金融危機と呼ばれる「リーマン・ショック時の経済的損失が2兆ドルだった」といえば、今回のコロナ・ショックの深刻さが、さらにわかることでしょう。 そもそも、新型コロナウィルスよりも前から、「税金が高くなり続け、手取り年収が減っていた」という問題が顕在化していました。「老後2000万円問題」もありました。この状態に追い打ちをかける形で新型コロナウィルスの問題が追加されたのです。 ◆本業以外の財布を持ちましょう ただ、「変化」は決して悪いことではありません。大切なのは、変わってきていることを察知し、その流れにうまく乗ることです。「本業に勤しむだけでは“安心して生きてはいけない時代”がやってくるかもしれない」というピンチを逆手にとって、チャンスに変換してしまうことなのです。 ならば、私たちに求められることは、「本業とは別の財布(収入源)を持つこと」でしょう。 「別の財布」という意味では、いろいろなものが考えられますが、特別な資格などなく、誰にでも始められるという意味で、やはり「投資(資産運用)」は欠かせないところです。 特に、今まで「投資」というものに興味は持っていたものの、行動に移すことができなかった人にとっては、“真剣に考える”ための良い機会になるはずです。 ◆お勧めはFXの自動売買(初心者にも簡単に始められる) もちろん、一言に投資と言っても、複数の種類があります。また、やり方もさまざまです。 そんな数ある投資スタイルの中で、提案したいものが「FXの自動売買(EA)」です。かつては「稼げない」と言われてきた自動売買(EA)ですが、その状況が変わってきているためです。 ・約定環境が改善されたことで、今では普通に稼げるようになってきた ・優秀な自動売買(EA)が登場するようになってきた ・FXの自動売買なら、少額からスタートできる ・24時間チャンスを逃さない ・エントリーも決済も「完全自動」なので、感情に左右されずに取引できる ・本業を抱えながらも、手放しで実行することができる ・経費や手数料等も抑えられ、自分の経験にもなる ・初心者でも簡単に始められる(専門的な知識や分析が必要ない) など 自動売買(EA)の特徴は、文字通り、「自動で売買してくれる」ところにあります。ひとたび自動売買を始めてしまえば、基本、トレーダー側ですべきことはありません。トレードの重要な部分を占める「エントリー」と「決済」が機械的に行われるからです。裁量トレードのように、一喜一憂することなく取り組める点も、自動売買の魅力でしょう。 このように、難しいことを考えずに始められる自動売買(EA)ですが、もちろん、ほったらかしでよいわけではありません。例えば、「指標発表を控えているようなときは、一時的に自動売買(EA)を停止したほうがよい」など、きちんと稼ぐためには、以下のことを考慮した戦略が必要です(詳しくは、本書の中で解説しています)。 ・良い自動売買(EA)を選ぶためのポイント ・自動売買(EA)の運用方法 ・ポートフォリオの組み方 ・自動売買(EA)の停止判断 ・注意点を知ること ・撤退目安 など ◆自動売買(EA)は、稼ぐための仕組みである この先の社会情勢がどうなろうとも、「別の財布(収入源)を持つこと」について、今、真剣に考えておくこと自体は決して悪いことではありません。 少額から、誰にでも始められる「FXの自動売買」は、「真剣に稼ぎたい」と考えている人の思いを形にする仕組みです。皆が生活スタイルを模索している今こそ、お金に働いてもらうという「資産運用」のスタートを切るべきではないでしょうか? 変わるチャンスは、目の前にあります。

-

-

-

2.5「価格を動かす正体が分かっているものに対して、その現象を利用し利益を上げようとする手法」 それが本書のイベントドリブンの定義だ。相場を動かす理由の数だけチャンスがある。その中から価格変動の理由が明確なものに絞ってトレードをする。例えば、M&A、TOB・MBO・公募増資・立会外分売・株主優待などの企業活動。その他にも、不祥事・事件事故・震災やスポーツ大会など、対象は多岐にわたる。 すべてのイベントをトレード対象にすることは好ましいことではない。本書では、それぞれのイベンントの特徴をまとめ、検証結果をまとめた。ぜひ、参考にして欲しい。 イベントを利用したトレードは、一部を除いてトレードスパンが決まっている。そのため、資金管理・ポジション管理が容易だ。「イベント終了=手仕舞い」と出口戦略がはっきりしており、これがトレード戦略の構築を容易にしている。デイトレード・スキャルピングと違い、細かいタイミングを計る必要もない。時間にゆとりを持ち、サラリーマンでも十分に実践できる。 本戦略は、上げ相場下げ相場に左右されにくい「全天候型のトレード手法」だ。地味だが、毎年毎年こつこつと利益を上げていくタイプの手法になっている。手っ取り早く儲けたい人には本書は向かない。堅実思考の戦略だ。 本書で紹介している戦略の多くは、「需給の歪みを利益の源泉」としている。需給という尺度で売買を考えなければならない。需要と供給のバランスが崩れたときが利益を上げるチャンスだ。例えば「必ず買わなければならない。売らなければならない」、こんな状態の投資家がいれば、当然需給は崩れる。インデックスファンドが行うリバランスの売買が一例だ。これを利用して有利なトレードができる。利益の源泉がはっきりしている好事例だ。詳しくは本文中で解説している。 株式市場独自のルール・慣習・制度や売買主体の違い、そういったものが需給の歪み、あるいは需給の変化を生み出し、それがトレードの利益の源泉になる。背景には株価を動かす法人・個人が必ず存在する。そして、世の中の多くの投資家は、ファンダ派、テクニカル派と呼ばれるようにこのどちらかで(あるいは両方で)売買の基準を判断している。多くの投資家が何を売買判断に使っているのかを知ることは、需給の変化を捉えるには大事なことだ。くどいようだが「需給」がキーワードだ。 本書の楽しみはイベント探しと検証にある。それは金鉱探しに似たものだ。みんなで将来のキャッシュを掘り当てよう!

-

3.0資産運用初心者が、投資信託を味方につけるための一冊 人生100年時代を迎えたいま、50歳からでも資産運用は始められる。 本書では、つみたてNISAや個人型確定拠出年金iDeCoなどが、なぜ初めての投資に向いているのか、その理由を解き明かす。 著者はまず、知識がなくても資産形成をできると説く。その理由は「長期の資産形成は、あれこれと頭を悩ますものではない」から。「世界経済の成長から恩恵を受けるタイプの投資信託に、保険の掛け金のようにコツコツと積み立てれば、長期の資産形成の基本型は完了する」という。 ただそれだけの簡単なことだから、つみたてNISAやiDeCo(個人型確定拠出年金)など資産形成を税制面から促進する制度も用意されているいま、初心者を含め投資は誰にでもできるというのが著者の投資“哲学”だ。 著者はそのうえで、長期の投資を行うことの強み、投資信託の仕組みや種類を詳述したうえで、投資にに回す金額や投資すべき銘柄など、具体的な方法まで解説している。 30年にわたって投資信託に携わってきた著者の熱意から、確実な資産運用法としてのファンドの魅力が伝わる一冊である。

-

-仮想通貨トレードの個人投資家のための法人化の手引き 本書では、仮想通貨トレード法人の、設立手順からメリット、デメリット、設立後の運用、節税方法まで網羅的に解説。 初歩的・不可欠な情報を提供し、個人投資家が法人化を検討する際の疑問や不安を解消する“教科書”です。 ・個人が保有する仮想通貨で多額の含み益が生じている方 ・仮想通貨トレードその他で生計を立てている方 ・将来そうなりたい方 は必読! 「はじめに」より 一般事業法人の設立や節税に関する書籍は、すでに多数あります。しかし、こと仮想通貨に特化して法人設立から節税全般についてまとめた類書は、まず見当たりません。 テーマを絞れば、非常に多岐にわたる制度のなかから枝葉末節と思われる部分をできるだけ省き、より大切なところを重点的かつ実践的に説明できます。そこでこのノウハウを体系化して本にまとめれば、多くの個人投資家に喜んでもらえるのではないかと考えました。これが本書を執筆した一番の理由です。 世界中のどこでも安価で瞬時にお金を送金できる手段として注目された「仮想通貨」が、いつの間にか巨額の資金が集まる投機市場へと変貌してしまいました。価格が不安定である以上、それは致し方ないことかもしれません。仮想通貨市場が巨大市場となったがために、国家を超越した自由さが魅力だった仮想通貨に、国家の規制が必要になってくるのも、また自然なことなのでしょう。投機を抑えるために証拠金取引のレバレッジを規制したり、証拠金取引自体を禁止すべきだという意見も、個人投資家保護のためには必要なのかもしれません。仮想通貨技術を使った資金調達手段であるICO(Initial Coin Offering イニシャル・コイン・オファリング)も個人投資家にとって、ハイリスク・ハイリターンであることは否定できません。 さらに、重要なことは、仮想通貨そのものに絶対的な価値はなく、将来無価値となる可能性もある以上、筆者としては、ICOも含めた仮想通貨トレードで獲得した利益は、法人をうまく活用して速やかに、株式や不動産などのリアルな投資資産に置き換えていってもらいたいというのが、本書を執筆したもう一つの理由です。

-

3.0相場変動に左右されない、期待値の高い取引=サヤ取り投資 ◆投資家は「何」をする必要があるのか? 投資で利益を出すにあたって、「上がる銘柄を当てる」「下がる銘柄を当てる」とい う、予測的な側面を重視する投資家の数は多いことでしょう。 確かに、当たれば大きな利益を手にすることが可能です。しかし、「たられば」であ る以上、そのやり方では、いつまでたってもイチかバチかのギャンブル的な要素が漂 う世界から抜け出すことはできません。 相場の流れは誰にもわかりません。わからないということは、予測してもあまり意味 がないということです。 それではいったい、私たち投資家がすべきことは何なのでしょうか? 答えを先に言うと、正しい行動を取ればいいのです。具体的には、期待値がプラスに なるような優位性のある行動を取らなければなりません。「勝てるかもしれない」と いう運の要素を取り除いて、純粋に確率論で物事を判断する必要があるのです。 そして、期待値がプラスになりやすい投資法がサヤ取り投資なのです。 ◆値動きに翻弄されないサヤ取り投資 サヤ取り投資とは、値動きの似た2銘柄について、「買い」と「売り」を同時に行 い、その2銘柄の価格差(サヤ)の伸縮から利益を狙います。このように「買い」と 「売り」を同時に保有することを「両建て」と呼び、総称して両建て売買と呼びま す。サヤ取り投資は、まさしく「買い」と「売り」を両建てするものです。 両建するので、株価が上がろうが、株価が下がろうが、損益には影響しません。「値 動き」という要素を排除したところは、サヤ取り投資の大きな特徴であり、ほかの投 資手法には見られない優位性と言えます。 サヤ取り投資を実践するうえで重要なことがあります。それは、ペアにした2銘柄の サヤの推移を見ることです。このサヤの推移には、いくつかの特徴的な法則性が存在 します。大きくは、以下の2パターンに分かれます。 ◎平均回帰 ◎平均乖離 この2つの法則性に合わせて、2銘柄をセットのペアにしてポジションを作ります。 サヤの推移の法則性を理解し、利用することによって、確率的に勝ちにつながりやす い場所が見えてくるのです。 ◆ペア銘柄の関係性&ボリンジャーバンド&サヤ移動平均線でサヤの動きを見る 「平均回帰」では、値動きの似た2銘柄(相関性の高い2銘柄)のサヤが異常値かど うかに注目します。「異常値かどうか」は、サヤチャート上のボリンジャーバンドで 見つけます。 「平均乖離」では、サヤが一方向に推移している同業種のペアを選んだうえで、サヤ 移動平均線付近のサヤの動きに注目します。 いずれも、見るべきものはサヤの動きであって、株価の上下ではありません。だから こそ、株式市場に大きな変動があったとしても、安定した利益を狙うことができるの です。 世界三大利殖のひとつとも言われているサヤ取り投資は、プロ投資家たちも使ってい る、サヤの周期に注目した統計学を用いた投資手法です。今まで、株価の上下に惑わ されてきた人にほど、実践していただけたらと思います。 ◆増補版の特典は「マーケットニュートラル戦略」 銘柄数の分散効果を活かして、株式市場の価格変動をできるだけ抑えて利益を狙う 両建て戦略のひとつが「マーケットニュートラル」です。 マーケットニュートラルは、株式市場で最も大きなリスクである価格変動(マー ケット)をできるだけ排除して中立化(ニュートラル)することを目的としていま す。2銘柄の相関関係からペアにしたサヤ取り投資も、複数ペアを保有することで ポートフォリオ全体としてマーケットニュートラルに近づきます。 本書では、相場全体の値動きとなるインデックス指数(日経平均やTOPIX)を空売 りして、投資家が選定した「今後、上がりそうな個別銘柄を複数に分散して保有する (条件例は本書にて)」戦略を紹介しています。 これは、日経平均のパフォーマンスを上回る優良な個別銘柄を選定できれば、どの ような下落相場であっても投資で利益を狙えるやり方です。

-

-日本一の相場師研究家が調べ上げた 700人の相場師から選ばれた7人のサムライ 明治から昭和にかけて活躍した7人の相場師の戦闘録。皆相場師であって、相場師にとどまらない。日本の近代化の先頭に立ってリスクを恐れず突っ走った猛者たち。一筋縄ではいかない癖者揃いだが、人間的魅力を兼ね備え得ていたからこそ市場史に名を刻む。 「天下の雨敬」雨宮敬次郎は相場師として、事業家として明治を代表する巨人。リスクと闘い続けた雨敬は「人はオギャーと生まれた瞬間から投機をしている」というのが持論。「天下の糸平」とは「お主、俺」の間柄だった。 「天一坊」と恐れられた松谷元三郎。一文なしで堂島米穀取引所を買占めるという“快挙”でオーナー気取りの松谷だが、コメ相場に失敗して、松谷の天下は5カ月で終わる。頻発する仕手戦にシテとして、時にワキとして参入、八溝金山という鉱山会社をでっち上げ、上場させたうえで大芝居を打つ。 リスクのそばに利益がある。安全地帯には儲けはないとみた勝負師たち。日清、日露の両戦役で相場が大きくうねり、追い風となって奇利を博し饗宴に浸る。その代表は「鈴久」鈴木久五郎。弱冠27歳で兜町の話題を独り占め、「成金」という言葉は鈴久のために作り出された。人気株を次々に買収、モノいう大株主として企業改革を推進した。今日の資産価値で500億円を誇るが、大隈重信の忠告に従わず、突っ走り成金が元の歩に逆戻りしたと揶揄される。 「入丸将軍」村上太三郎は幼い時人相見に「投機の世界なら成功する」といわれて相場界に身を投じ将軍の名を頂戴するが、仲買人に対する政府の“迫害”に抗議、兜町を去る。「俺たちは虚業家ではない」と仲買業に高いプライドを持っていた。 大正時代は投機街が一番燃え盛った市場経済の黄金期。評論家の小汀利得は「日本経済界のデタラメ時代」と呼び、欧州大戦景気下、派手な立ち回りが演じられた。この時代の代表は「梟雄」島徳蔵。北浜の理事長として開所来の隆昌を演出する一方、久原株で大儲け。中国人の投機好きを当て込んで大陸に次々と取引所を創設、プレミアムを稼ぐ錬金術師。塀の中も一度ならず、「悪名でもいい、無名よりましだ」と広言。 島徳と同時期北浜に生きた岩本栄之助。「駆け引き万能の相場の世界には不適格」と評されるが、100万円を中之島公会堂建設資金に寄付。公会堂建築の槌音が高まる中、ピストル自殺、大新聞は義人の死に号外を発行。「その秋を待たで散り行く紅葉哉」の一句を残す。勝負師は儲けた金を社会の発展のために散ずべしとの信念を実践した。 昭和を代表する相場師は多士済々、雲霞の如し。「山昭」霜村昭平は12歳から相場欄を読む相場の申し子、山昭は負け知らず。後継に人を得ず創業した山梨商事を同業者に30数億円で売却、その直後、商品先物市場は崩壊に向かい「さすが山昭」と同業者はうなる。勝ち逃げを嫌う山昭は先物業界の悲境に殉じるかのように生前葬を済ませ、世間との交渉を絶つ。

-

-激動するFXでスワップ金利どころか 大切な資金が吹き飛ばされないための リスク管理の考え方とポートフォリオの作り方とは! 「保有しているだけでお金がもらえる」 レバレッジをかけるほど、高金利通貨を買うだけで 毎日スワップの利益が入ってくると大流行したFXのスワップ運用。 ただし、高金利通貨が値を下げてしまえば (そしてスワップ益を狙ってレバレッジをかけてしまうほど)、 スワップの利益では「焼け石に水」でしかないような、大きな損失が出る。 例えば、リーマンショックで高金利通貨が大きく変動したときに、 「スワップ派」は壊滅的な打撃を受けた。 以来「結局スワップ運用なんか儲からない」という声も多い。 だが、本書の著者は「それは間違ったスワップ理論が広まっていたからで、 正しい理論で運用すれば、リスクはコントロールできたはずだ」という。 そのことを、金融工学のアプローチから解明していく。 また、安定したFXポートフォリオを算出できる「リスク分析ツール」も配布、 使い方も解説(本文にダウンロードURLあり)。 「どれだけ多くのリターンを得るか」ではなく、 「為替変動の影響が少ない安定したポートフォリオを作ることによって、 継続的に、堅実に、スワップの収入を得る」ための本。 ◎本書のポイント ・スワップ益をとるものなので、値動きにビクつく必要がない ・投資信託の毎月分配型よりもはるかに低リスクの運用が可能 ・長期投資でも株式では20年以上も低迷している時期があるが、収益源はレートの上げ下げではないので、着実な収入を狙える ・経済環境にもよるが、レバレッジをかければ高パフォーマンスも狙える ・ポートフォリオ作成のツールが用意されている 自分でリスクとリターンをある程度コントロールしていける

-

4.0完全なる投資家はこんなことを考えている! グレアム式バリュー投資家チャーリー・マンガーのすべて 当代随一の投資家は人生でも成功者だった! バフェットのビジネスパートナーの決定版! 最高のお手本を見習うことが投資で成功するための近道! バークシャー・ハサウェイの洞察力に満ちた副会長であり、ウォーレン・バフェットの無二のパートナーであるチャーリー・マンガーは、これまで何回もマーケットを上回るパフォーマンスを上げてきた。しかし、彼はそれがどの投資家にもできることだと考えている。彼の手法の基となっているのは独自の「基本的な智慧」(経済学、ビジネス、心理学、倫理学、経営学などにかかわる一連の学際的なメンタルモデル)で、これによって彼は投資から感情を排し、誤った判断を招きかねないよくある「落とし穴」を避けているのだ。 マンガーのシステムは、40年以上にわたって彼の投資の指針となってきただけでなく、たくさんの投資家を成功に導いてきた。本書は、マンガーへのインタビューや彼の講演、文章、投資家への手紙、そして、たくさんのファンドマネジャーやバリュー投資家やビジネス事例史家の話から抽出した要素を再構築して、マンガーの投資戦略に不可欠なステップを明かした初めての試みである。ベンジャミン・グレアムのバリュー投資システムから派生したマンガーの手法は非常に明快で、普通の投資家でもすぐに自分のポートフォリオに応用できる。しかし、本書はただの投資本ではない。これはあなたの人生を助けるメンタルモデルを育んでいくための教えでもあるのだ。

-

-本書はフィリップ・フィッシャーが1958年に書いた『株式投資で普通でない利益を得る』(パンローリングより2016年夏発売予定)の続編である。上の最初の高名な著書は、スタンフォード大学経営大学院で基本書として使われ、ウォーレン・バフェットをはじめ多くの読者の投資観を一変させた。まさしく、バフェットがベンジャミン・グレアムの手法と決別するきっかけとなった本である。 本書では、「ありふれた株式と素晴らしい株式」を分けるもの、「ありふれたビジネスと花形ビジネス」を分けるものについて詳しく述べている。本書が半世紀以上も前に書かれたにもかかわらず、その内容が今日でも十分に通用するというのはまさに驚異以外の何物でもない。その斬新さと普遍性のゆえに、今もなお、ウォーレン・バフェットをはじめとする著名な資産運用者がフィッシャーを絶賛しているのである。 また、本書は、ある意味ではマーケットについての歴史書でもある。本書が書かれた1960年代とは株式の低迷期で、この時代を最高の経営者たちがどのように見ていたのかや、当時の最先端の投資技術や問題について知りたいと思っている読者には最高の書籍となるだろう。 その他にも、技術革新の影響について、素晴らしい経営陣の評価、機関投資家や投資信託の役割、投資における心理的な要素、投資助言サービスについて、サービス産業の将来など、現代の経営学の講座で講義されても通用する項目であり、現代的な内容である。 本書を一読すれば、真の天才の言葉や考察にはいくら時間がたっても色あせることのない真理や普遍性があることが分かるだろう。 「私はフィリップ・フィッシャーの熱心な読者である。ぜひ皆さんにも読んでほしい」――ウォーレン・バフェット

-

3.0値動きだけに注視せよ! 短期やるか、長期でやるか、FXでやるか、株価指数でやるか! 成功への近道! だれも考えつかなったプライスアクションの奥義! 本書は金融市場のプライスアクション分析について書かれたものである。ほかではほとんど目にすることのない概念、アイデア、プライスアクションを使ったトレード手法が網羅されている。 本書に書かれたことは、FX、先物、株式、コモディティをはじめとするどんな市場にも応用できる。基本的な考えは、鍵となる供給と需要水準を見極めて、純粋なるプライスアクション、つまりチャート上での値動きだけを見てトレードするというものだ。本書に書かれた概念やトレード手法を学習すれば、仕掛けから手仕舞いまでが目に見えて改善するだろう。 価値領域、コントロールプライス、超過価格、移動する供給・需要水準といった今までだれも考えつかなった独創的な概念にも、本書に掲載された豊富なチャートと解説によってすぐに慣れるだろう。この地球上のどこにもないプライスアクショントレード戦略は、あなたのトレードに大きな付加価値を与えてくれることは請け合いだ。本書は、成功するトレーダーになるために労を惜しまない分析好きなトレーダーにとっては最高の贈り物になるだろう。 しかし、最後に一言。本書は、メカニカルトレードやトレードの意思決定をするのにインディケーターやオシレーターに頼るようなトレーダーには向かないことを申し添えておく。

-

4.3

-

3.8フィリップ・フィッシャーは、投資業界で、だれよりも広く尊敬され、称賛されている史上最も影響力のある投資家である。約60年前に書かれた本書は、今日でも金融業界の最先端にいる最高峰のプロが学び、それらを応用しているだけでなく、多くの人が投資の福音書としてあがめたて続けている。彼の投資哲学を記した本書は、1958年に出版されて以来、一貫して非常に有益な書籍と評価されており、今日では、ベンジャミン・グレアムの著作とともに、投資業界の必読書との名をほしいままにしている! 本書の特徴は、平易な言葉で書かれ、内容も簡潔で分かりやすい。また、プロでしかできないような手法はほぼなく、プロでしか理解できないような数式や用語なども一切ない。フィッシャーは60年も昔に、投資で成功するためにはMBA(経営学修士)など必要ないことを証明していたのだ。 本書の内容は以下のとおりである。 ●会社訪問をしたときにする質問(「まだ同業他社がしていないことで、御社がしていることは何ですか」) ●周辺情報利用法 ●株を買うときに調べるべき15のポイント ●投資界の常識に挑戦(「安いときに買って、高いときに売れ」には同意できない) ●成功の核 ●株の売り時(正しい魅力的な株を買っておけば、そんなときは来ないかもしれない) ●投資家が避けるべき5つのポイント ●大切なのは未来を見ること(最も重視すべきは、これからの数年間に起こることは何かということ)

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 本書は、紙版書籍のページデザインを再現した固定レイアウト型電子書籍です。 ありそうでなかった!賃貸マンションオーナーのための大規模修繕事例 マンション大規模修繕の関連書は、ほぼすべて「分譲マンション」を対象にしています。しかし統計上、マンションの6~7割は「賃貸マンション」であり、その大部分が「個人ビルオーナー」の経営です。その数にして全国で約20万棟、オーナー数は少なくとも5~10万人存在します。しかも、多くの賃貸マンションオーナーは二代目、三代目で、普段は不動産とは無縁のサラリーマン。本書は「賃貸マンション」の、「個人ビルオーナー」による、「はじめての大規模修繕」のための本です。著者自身の実例で、豊富な現場写真が現実味をもたせています。 ★このような方におすすめ 賃貸マンションのビルオーナー 大規模修繕工事業者 ★主要目次 第1章 はじめての賃貸マンション大規模修繕 第2章 新米オーナーのための30ヵ条 Study01 仮設「強風の日は要注意」 Study02 養生「養生もれは施主のほうが気付きやすい」 Study03 洗浄「洗浄水をただの水と思うな」 Study04 全工程共通「現場写真は定点観測で残す」 Study05 外壁補修(タイル・塗装)「何をもって「完了」とするか」 Study06 外壁補修(タイル・塗装)「施主用の図面をつくれ(1)」 Study07 外壁補修(シール)「施主用の図面をつくれ(2)」 Study08 防水塗装(共用階段)「はがしたらまず下地を見る」 など 第3章 不具合をなくすために 付表1 本書物件の概要 付表2 本書事例の工事概要

-

5.0◆「上」か「下」かを当てようとするから当たらない 一般的に、「上に行くのか、下に行くのかを当てることができれば相場で勝てる」と思われがちですが、実は、そんなことはありません。 逆説的に聞こえるかもしれませんが、上か下かを当てようとするから、相場が難しくなってしまうのです。なぜなのか。それは、「当てよう」と思った瞬間は、自分本位に動いているからです。 ◆「当てたい」なら、正解を見てから動けばいい では、当てにいこうとしてはいけないなら、どうすればよいのでしょうか? 私たち個人投資家がやるべきことは、「動いた」という事実を客観的に確認することです。例えば、世界中のトレーダーたちが「上だ」と考えて、実際に買いのポジションを持ったと確認できてから動くのです。正解がわかったら、自分も素早くアクションを起こします。自分の意思は関係ありません。世界の思惑に自分を合わせるのです。 ◆世界の人の動きは、がっかりするほど基礎的なテクニカル指標(チャート)でわかる 世界中のトレーダーたちが動いたかどうかは、世界共通の「チャート」でわかります。ここで大事なのは、独創的なチャート(=少数派のチャート)にしないことです。世界中の大勢の動きを知るには、世界の人が最も多く使っている指標をチェックする必要があります。つまり、“がっかり”するほど基礎的な指標(移動平均線や水平線、ボリンジャーバンドなど)を見なければいけないのです。 実際、やるべきことは、1時間足の移動平均線(※パラメータは本書で紹介)でトレンドを探り、5分足の基礎的なテクニカル指標で市場に入るタイミングを計ります。具体的には、以下の「5つ」のレベルの「8つ」のエントリールールで、世界の動きについていきます。 レベル1:移動平均線反発 レベル2:移動平均線ブレイク&水平線反発 レベル3:高値&安値(水平線)ブレイク、トレンドライン反発 レベル4:一目均衡表の雲抜け(割れ)&トレンドラインブレイク レベル5:ペナント(三角持ち合い)ブレイク 大勢の動きを知りたいからこそ、大勢の人が使っている指標を参考にするのです。 ◆「あなただけへの特別なサイン」などなくても、勝率7割を目指せる FXなどでは、「あなただけに特別なサインを提供します」というふれこみの情報が氾濫しています。でも、「あなただけに特別なサイン」は、世界から見ると少数派なのです。多数決で決まるFXでは、多数派の動きを見極めなければなりません。だからこそ、みんなが見ているものを見るのです。 やり方自体は簡単ですから、誰にでもできます。熟練した人になると、勝率7割は出せるやり方です。難しいことは排除して、市場からお金を引き出しください。 ◆本書を読んでわかること&できること ◎当てに行くのは間違いだとわかる ◎難しいことをする必要がないとわかる ◎基礎的なチャートを見ることの重要性がわかる ◎トレンドの掴み方がわかる。トレンドがわかるようになる ◎チャートを見た時点で「どのエントリールールが適用しそうか」がわかる ◎世界の人たちと同じエントリーができる ◎エントリールールになっても「やってはいけない場面がある」とわかる ◎手法だけでは勝てないことがわかる ◎エントリー等の判断やエントリー等の正しい執行ができてはじめてきちんとした結果が残るとわかる ◎トレードの成否に、メンタルが大きく関わってくることがわかる ◎メンタルの整え方や鍛え方がわかる ◎熟練すれば、勝率7割(2勝1敗)が実現できる ◎好きな時間にトレードできる

-

-現代人のためのリアル・サバイバル・バイブル! マチ金を舞台に、金銭にまつわる人間模様を描いた、あの名作漫画『ナニワ金融道』の作者である青木雄二氏の著作4冊セットとなって登場! 青木氏の実体験などをもとに、人生のさまざまな場面で誰もが経験する損得を迫られる“選択”についての話、そして青木氏自身の青春時代の頃のエピソード、青木氏直伝によるネズミ講や詐欺まがいの商法に絶対に引っかからない生き方などを紹介! これはまさしく現代のサバイバル書だ! 【著者プロフィール】 青木雄二(あおきゆうじ) 1945年京都生まれ。岡山県立津山工業高校を卒業後、電鉄会社、地方公務員を経て、主として各種水商売のボーイ、店員を経験。その後、デザイン事務所経営。1990年に『週刊モーニング』誌に『ナニワ金融道』で漫画家デビューし、大反響を呼ぶ。 1988年には、第2回「手塚治虫文化賞」を受賞。漫画家引退後は、その鋭い金銭感覚と歯に衣を着せない発言で講演、執筆などで活躍。2003年没。

-

3.9浮かれすぎたバブル期とは反対に、恐慌期や経済危機の時期には人心が冷え切っているために優れた企業も売られ過ぎになり、あとから見たときに絶好の買い場になっている場合が多い。バフェット流の経済的な「堀」のある企業の見つけ方を初心者にも分かるように、平易なやり方で紹介する。 1000年たっても有効な永遠不滅のバフェット流投資術! 未曽有の金融危機に最適の投資法! 100年に一度の経済危機は100年に一度の買いの大チャンス! 売られ過ぎた超優良銘柄を探せ! バフェット流の「堀」を持つ優良企業の発掘法 「堀」のある売られ過ぎの優良企業でポートフォリオを埋め尽くそう! 今日の変動の激しい市場で利益を上げるためには、ライバル企業の圧力や追い上げがあっても業績を伸ばし続けている企業に投資するのが必須の条件となる。しかし、現在の好調を何年も先まで維持できるような企業を見つけるには一体、何をすればよいのだろうか。 この答えは、その企業が競争における優位性を確立していること、つまり、ウォーレン・バフェットによって広まった経済的な「堀」を持っているかどうかということである。中世では城の周りの堀が敵の侵入を食い止めたように、経済的な堀はその企業に高い利益率を保証し、競合他社からの攻撃を食い止める役割を果たしている。もし堀のある企業を見つけてその企業の株を適正な価格で買うことができれば、堅実な企業ばかりから成るポートフォリオを作ることができ、株式市場で成功する可能性は飛躍的に高まるだろう。 独立系投資リサーチのトップ企業であるモーニングスターで、株式リサーチ部門のディレクターを務める著者のパット・ドーシーは、本書でウォーレン・バフェットが実践しているこの実績のある手法を分かりやすく紹介し、それを投資にどのように応用すれば、成功確率が高まるかを明らかにしている。 ドーシーは、経済的な堀が素晴らしい長期的な投資先を教えてくれる理由を懇切丁寧に説明したあと、堀をもたらす4つの要素である、1無形資産(特許やのれんなど)を持っている、2コスト的な優位性に優れている、3顧客に他社製品に乗り換えることを躊躇させる、4ネットワーク経済――について検証している。そして、堀についてしっかりと理解できたあとに、次は侵食されていく可能性のある堀の見分け方(優良企業でなくなる可能性を秘めた企業)や、堀の優位性を築くために重要な役割を果たす業界の構造、そして堀を築く(または壊す)ことができる経営陣の有能さ(または無能さ)についても詳しく述べている。 また本書では、株価の評価についてもすぐに役に立つ方法を伝授してくれている。というのも、幅の広い堀を持っている企業を見つけて投資しても、その買値が高すぎれば良い投資にはならないからである。このことについては有名企業を例に挙げて具体的に説明している。 バフェットが提唱した「堀」はけっして新しい概念ではないけれども、本書を読めば、今日の投資家でもこの素晴らしい投資法を自信を持って実践することができるようになる。堀こそが投資分析ツールの欠かせない重要な要素であることが理解できれば、この手法を使って、高いリターンを上げる銘柄だけであなたのポートフォリオを埋め尽くすことができるだろう!

-

3.0◆投資家は「何」をする必要があるのか? 投資で利益を出すにあたって、「上がる銘柄を当てる」「下がる銘柄を当てる」という、予測的な側面を重視する投資家の数は多いことでしょう。 確かに、当たれば大きな利益を手にすることが可能です。しかし、「たられば」である以上、そのやり方では、いつまでたってもイチかバチかのギャンブル的な要素が漂う世界から抜け出すことはできません。 相場の流れは誰にもわかりません。わからないということは、予測してもあまり意味がないということです。 それではいったい、私たち投資家がすべきことは何なのでしょうか? 答えを先に言うと、正しい行動を取ればいいのです。具体的には、期待値がプラスになるような優位性のある行動を取らなければなりません。「勝てるかもしれない」という運の要素を取り除いて、純粋に確率論で物事を判断する必要があるのです。 ◆値動きに翻弄されないサヤ取り投資 サヤ取り投資とは、値動きの似た2銘柄について、「買い」と「売り」を同時に行い、その2銘柄の価格差(サヤ)の伸縮から利益を狙います。このように「買い」と「売り」を同時に保有することを「両建て」と呼び、総称して両建て売買と呼びます。サヤ取り投資は、まさしく「買い」と「売り」を両建てするものです。 両建するので、株価が上がろうが、株価が下がろうが、損益には影響しません。どう動くのかわからない値動きをシャットアウトしたところは、サヤ取り投資の大きな特徴であり、ほかの投資手法には見られない優位性と言えます。 さらに、サヤ取り投資を実践するうえで重要なことがあります。それは、ペアにした2銘柄のサヤの推移を見ることです。このサヤの推移には、いくつかの特徴的な法則性が存在します。大きくは、以下の2パターンに分かれます。 ◎平均回帰 ◎平均乖離 この2つの法則性に合わせて、2銘柄をセットのペアにしてポジションを作ります。サヤの推移の法則性を理解し、利用することによって、確率的に勝ちにつながりやすい場所が見えてくるのです。 ◆ペア銘柄の関係性&ボリンジャーバンド&サヤ移動平均線でサヤの動きを見る 「平均回帰」では、値動きの似た2銘柄(相関性の高い2銘柄)のサヤが異常値かどうかに注目します。異常値はボリンジャーバンドで見つけます。 「平均乖離」では、サヤが一方向に推移している同業種のペアを選んだうえで、サヤ移動平均線付近のサヤの動きに注目します。 いずれも、見るべきものはサヤの動きであって、株価の上下ではありません。だからこそ、株式市場に大きな変動があったとしても、安定した利益を狙うことができるのです。 世界三大利殖のひとつとも言われているサヤ取り投資は、プロ投資家たちも使っている、サヤの周期に注目した統計学を用いた投資手法です。今まで、株価の上下に惑わされてきた人にほど、実践していただけたらと思います。

-

5.0FXコーチが教えるフォロートレード 簡単サインで押し目買い&戻り売りの絶好ポイントを探せ! ■ボリンジャーバンドの開発者、ジョン・ボリンジャー氏の言葉から生まれたWBR 本書で紹介しているWBRという新しいインジケーターは、RSIに、ボリンジャーバンド(以下、ボリン)の中心線と±2シグマのラインを引いたものです。RSIとボリンの関係から見える動き、具体的には「RSI とボリンの中心線の関係」「RSI とボリンの±2σの関係」からエントリーを探ります。 このインジケーターは、あのボリンジャーバンドの開発者、ジョン・ボリンジャー氏からいただいた、 「オシレーターにボリンジャーバンドを使うといいよ」 という言葉がヒントになっています。「ボリンジャーバンドをオシレーターとして使う」というアイデアを「トレードに生かせないか」と、1年以上も思考錯誤して、生まれたのが独自のインジケーター「WBR(Win-Bollin-Rsi)」です。 ■押し目買い&戻り売りの絶好の場所がわかる WBRの最大の特徴は、「チク」と呼んでいる、わかりやすいサインです(本書の第2章で説明。ボリンジャーバンドの中心線付近に出現する、RSIの小さな山や谷のこと)。このサインの出たところは押し目買い&戻り売りの絶好のポイントになります。 例えば、ロングであれば、75EMAの上に20EMAがあることを条件に、中心線の小さな山に該当するローソク足の高値を抜けたらエントリーです。ショートであれば、75EMAの下に20EMAがあることを条件に、中心線の小さな谷に該当するローソク足の安値を抜けたらエントリーです。言葉だけだと理解しにくいかもしれませんが、チャートを見れば、一目瞭然です。 本書では、このWBRを使ったトレンドフォローを基本に、反転トレード、ダイバージェンスなど、トレードに役立つお話を紹介しています。

-

-本書『たすFX』は、負の引力に打ち勝つためにどうすればよいのかを解説したものです。具体的には、何らかのアイデア(=条件)を売買サインに足していくこと、つまり“受け売りではない独自のトレード”を実現するためにどうすればよいのかを紹介しています。主に以下の内容になっています。 ◎どういう条件を足していけばよいのか、実際の検証結果から皆様のトレードのヒントになりそうなものを選んで紹介 ◎自分のアイデアが通用しそうかどうかを、実戦前に試す(=アイカスタムで表現する)方法を紹介 本書ではメタトレーダーを使って検証していますが、アイデア自体はFXだけではなく、株式や先物などでも使えるものです。 「足し算の発想」をするだけで世界が広がることをぜひ実感してください。そして、自分流にカスタマイズして(=自分のアイデアにして)、あなただけの売買システムを作ってみてください。 【本書の特長】 チャートパターンを足したエントリー法、他通貨という概念を足したエントリー法、利益確定・ロスカットを足したエグジット法、売りと買いでパラメータを変える方法など、9つの検証アイデアを紹介 本書で紹介している各プログラムはダウンロード可能 エントリーやエグジットの定型文もダウンロード可能だから、誰にでも簡単に検証できる 長期間のヒストリカルデータの取り込み方法を紹介 外部から取り入れたインディケータを、iCustom関数を使って自分で変身させる方法を紹介 【本書を読んでほしい人】 EAの自作はできたものの“使える”システムにならない人 人マネではない独自のEAを作りたい人 まだ日本に上陸していない海外のインディケータをEAにしたい人 EA改造のヒントやアイデアがほしい人 検証の幅を広げたい人 島崎トーソン メタトレーダーが日本に登場する27年前の1981年に、埼玉県で生まれる。大学在学中に世界を放浪したため、大学を8年で卒業。2011年よりWestVillageInvestment株式会社に入社。現在、独自のFXのシステムを開発し、“親友”であるMT4で自動売買を行い、トレード力を磨く。機関投資家へシステムをレンタルするまで成長する予定である。夢は旅人投資家。

-

-

-

5.0

-

-

-

4.0◆「新高値」ブレイクの成長株投資について、2人の著者の目から考察 本書は、2部構成に分かれています。2人の著者の基本的な投資のスタイルは、ウィリアム・オニール氏の提唱する「オニール式成長株投資法」を踏襲しています。両者ともに、この成長株投資法によって、大きな個人資産を形成しています。売買法などについては、それぞれが独自のスタイルを採用していますが、そのベースは「新高値」から投資対象銘柄を発掘して、大きく値上がりしていく成長株に投資をして、資産を効率的に大きく増やす手法です。 まず、第1部は、DUKE。氏の「過去の大化け株分析」です。 第1章では、アベノミクス相場の期間に焦点を当て、「この大相場でどのような銘柄が大きく上昇したのか」を、その背景を含めて、「業種」「時間効率」「上昇率」「時価総額」という4つのキーワードで解説。どういう業種の、どういう要素を含む銘柄が大化けしやすいかを紹介しています。 第2章は、大化け株の事例集です。「過去の事例を知ることは将来の銘柄選びの役に立つ」という観点から、「新商品」「新技術」「ブロックチェーン・仮想通貨」「サイバーセキュリティ」「秋元銘柄」「ゲーム」「人手不足関連」「M&A・事業承継」という8つのテーマに絞って紹介しています。アベノミクス相場のテンバガー(10倍株)銘柄237社を詳細データ付きでまとめました。直近の急騰株の事例を振り返るとともに、10倍株一覧表の中から、あなたの好きな業界や会社を選び、自ら考察することで、新しい投資アイデアはもちろん、成長株投資の改善のヒントを得ることも可能です。 第2部は、ふりーパパ氏の「成長株の発掘&売買法」です。ここでは、「新高値」に注目した投資法を紹介しています。 特徴的なのは、単に「新高値」になったからといって、すぐには「投資対象銘柄」とならないところです。本書では、「新高値」を突破した銘柄の株価が、その後も大きく伸びていく可能性が高いかどうかを確認するため、ファンダメンタルの要素(業績予想の確認など)も取り入れています。ファンダメンタルの裏付けがあって、かつ、「新高値」を突破した銘柄に集中投資していく手法です。 銘柄選択や売買手法を中心に、株式市場全体の動きを把握する方法や投資家の心構え的な話まで、全5章で展開しています。 ◆なぜ、「新高値」を使った成長株投資なのか? 株式投資のやり方自体はさまざまある中で、なぜ、「新高値」を使った成長株投資なのでしょうか。 本書で紹介している「新高値」を使った成長株投資を行うと、極めて重要な「投資の時間効率」が格段に向上します。ファンダメンタル分析だけで石の上にも3年的な(あなたが良い会社と思って買っても株価は全然上がらず時間だけが過ぎる)“我慢の投資”から解放されます。スピード出世する銘柄に出合いやすい点は、「新高値」をつけた成長株投資を勧める大きな理由のひとつです。 さらに、「新高値」を付けるときには、会社のファンダメンタルズに大きな変化が起きている可能性が高いと考えられます。つまり、業績を大きく変えるような「何らかの事象が起こっていること」を察知しやすいというメリットも「新高値」を使った成長株投資にはあるのです。 個人投資家として、アベノミクスという大きな政策転換がもたらした新しい経済が、今後どのように展開して、どのような銘柄がテンバガー銘柄になっていくのかを見通す力が向上することは間違いありません。テクニカルだけでなく、ファンダメンタルの裏付けもある「新高値」に注目したブレイクアウトの威力を、ぜひ実感してみてください。

-

4.01980年代、トレード心理学は未知の分野であった。創始者の一人であるマーク・ダグラスは当時から、今日ではよく知られているこの分野に多くのトレーダーを導いてきた。彼が得意なのはトレードの本質を明らかにすることであり、本書でもその本領を遺憾なく発揮している。そのために、値動きや建玉を実用的に定義しているだけではない。市場が実際にどういう働きをしていて、それはなぜなのかについて、一般に信じられている考えの多くを退けてもいる。どれだけの人が、自分の反対側にもトレードをしている生身の人間がいると意識しているだろうか。また、トレードはコンピューター「ゲーム」にすぎないと誤解している人がどれだけいるだろうか。読者はトレード心理学の大家の一人による本書によって、ようやく理解するだろう。相場を絶えず動かし変動させるものは何なのかを。また、マーケットは世界中でトレードをしているすべての人の純粋なエネルギー――彼らがマウスをクリックするたびに発するエネルギーや信念――でいかに支えられているかを。本書を読めば、着実に利益を増やしていくために何をすべきか、どういう考え方をすべきかについて、すべての人の迷いを消し去ってくれるだろう。

-

-出口を10pips にした場合、どのトレードルールが良いのか、出口を20pips にした場合、どのトレードルールが良いのか。 このように、出口を固定したトレードルールの検証を、もしも、自分ひとりでやろうと思ったら、膨大な時間と労力がかかります。その話以前に、検証のやり方自体、わからない人もいるでしょう。本書では、そういう面倒な部分を読者の皆さんの代わりに引き受けました。 今回、検証を通してわかったことがあります。本書で取り上げたルールにはすべて、通貨ペア、時間足の組み合わせに対して、何かしらの勝てる組み合わせがあったのです(組み合せの詳細は本書にて)。 事実、同じトレードルールでも、通貨ペアや時間軸によって、成績が大きく変わります。例えば、先に挙げた「MA(移動平均線)短期長期クロス ドル円 1時間足」のうち、時間軸を30分にすると、それだけで結果が変わってくるのです。 これが意味することは、どんなルールにも勝てる可能性は秘められている、ということです。ルールが悪いのではないのです。相場の状況に合わせてルールを使い分けていかないから勝てないのです。この重要性がわかっただけでも、すごいことなのです。 私たちトレーダーが真にやらなければいけないのは、勝てないからといってルールを変えようとすることではありません。ルールの特徴を踏まえたうえで、今の相場に合うルールを採用することなのです。 もしも、過去に捨ててしまったルールがあるのならば、もう一度、そのルールの特徴を踏まえ、そのルールを生かせる相場環境で使ってみてください。違った結果が得られる可能性は十分にあります。

-

4.3基礎からトレード戦略まで網羅したエリオット波動の教科書 正しいエリオット波動を、正しく学ぶ ◆既存のテキストでは勉強するのに苦労する エリオット波動理論については、発祥地のアメリカでは本格的なテキストが何冊かありますし、その翻訳本もすでに何冊か出ています。日本人により書かれた解説や関連本などもいくつかあります。 にもかかわらず、どうしてこのようなエリオット波動に関するテキストを改めて作成したかというと、著者である私たち自身がそれらのテキストや著作物によってエリオット波動の知識体系の習得をするのに相当に苦労したからです。 現存の日本語のテキストや翻訳本には、元の理論や用語をあまりよく理解せずに不正確で不十分に記述されている箇所がしばしば見受けられます。まじめに勉強しようとすると混乱してしまうことが多々あります。一番基本となる用語の定義が間違っていることもしばしばありますし、驚くべことに原書のテキストとは真逆の説明がなされていることもあります。これではまじめに勉強しようとする人たちほど混乱して心折れてしまいます。 ◆観察・研究を重ねて、まとめ直す 既存の日本語のテキストで勉強して苦労した私たちは、主なテキストの英語の原書を読み込むことにしました。まずは、もともとの理論体系を正確に理解する必要があるからです。 さらに、日経平均やドル円相場など、「実際の相場でそれがどのくらい有効性があるのか」を確認する作業を5年近く続けました。 そうした観察・研究の結果、原書のテキストとはやや異なる独自の見解や新しい見解を得た面もあります。それらの独自の見解についても本書では盛り込んでいます。 このように、本書はもともとの理論を正確に記述しつつ、それを日経平均やドル円相場に当てはめて観察・研究した結果得られた新しい見解も付け加えた独自のテキストであるということです。 本書はそうした意味で、日本のエリオット波動研究者が、日本株やドル円などの事例を使い、日本人投資家・日本人トレーダーのために書いた初めての本格的なテキストといえると思います。 ◆エリオット波動を役立ててください エリオット波動理論を学ぶことで得られるのは、「今の株価が波動のどの位置にいるのか(上昇波動や下落波動の序盤か中盤か終盤か)」「今後どちらの方向に動くのか(上昇か下落か)」「どの地点まで動くのか(上昇や下落の目標)」という問題に対する判断能力です。 エリオット波動理論によって、これまでの株価の動きを分析し、さらに今後の株価の進路のメインシナリオとサブシナリオを描くことで、それらに基づいた「効率良いリスク管理に優れたトレード戦略」を探ることができます。そのためにも、まずは本書でエリオット波動の基本をしっかり理解して習得してください。

-

5.0第二のピーター・リンチ降臨! 失敗から学び、大きな利益を生む方法 株の保有中にも調査と労力を怠るな! 投資家は日々紛らわしい情報や不完全な情報に惑わされている。ラッキーな投資を行い、大きな利益を上げ、自信満々となるかもしれない。しかし、次に打って出た大きな賭けは裏目に出て、財政的困難に見舞われるばかりか、心身ともに打ちのめされるかもしれない。ベテラン投資家でさえ意表を突かれることがある。あるニュースが投資している業界に大惨事を巻き起こすかもしれない。仲間の投資家たちの群集心理が市場を歪めてしまうかもしれない。CEO(最高経営責任者)は企業を効率的に導く準備ができていないことが判明するかもしれない。では、このような不安定な職業でどのように集中力を保つことができるのだろうか。過去の成功をもとに計画を立て、将来を予測する自信がないとしたら、将来の危険な状況をどのように避けることができるのだろうか。 本書において、ベテランファンドマネジャーのジョエル・ティリングハストが、投資家がそのような誤りを回避する術を伝授している。彼は、投資で成功するためのシンプルかつ重要なステップを示している。それは、次のとおり。 ・己を知ること。どのように結論に至ったか、そして、どのように自己欺瞞に陥るかを知ること。 ・自らの専門性に基づいて判断すること。理解していないことに投資しないこと。 ・信頼に足る有能な仲間や協力者を選ぶこと。 ・本質的に欠陥のある投資を見いだし、避ける方法を学ぶこと。 ・割安銘柄を常に探し求め、誤った価格付けがなされている銘柄を見いだすことが投資家の第一の責務であることを肝に銘じること。 訓練と綿密な計画は、ド派手な投資よりも大きな利益を生むことになろう。ティリングハストは、読者に失敗から学ぶ術を伝えるとともに、いかなる状況においても正しい疑問を持ち、またポートフォリオの運用を客観的かつ生産的に考える方法を、株式投資をこれから始めようとする人たちにも分かりやすく明らかにしている。 ■本書への賛辞 「株式投資でお金を稼ぐだけの知性を持ち合わせている人物はたくさんいる。しかし、だれもが胆力があるわけではない。ティリングハストはその双方を持ち合わせている。そして、良識ある説明を通じて、自らの投資プロセスをひとつずつ読者に伝え、適切な疑問を持つ方法、そして自らのポートフォリオの状況を客観的に検討する方法を教えている。本書は必読の1冊であり、いわゆる大化け株(本)である」――ピーター・リンチ 「ジョエル・ティリングハストは、自らを律し、スマートであり続けることで、30年にわたり卓越した投資成果を上げてきた。そして今、われわれは彼が苦労して身につけた知恵と鋭敏なる洞察力の恩恵に浴することができる。この素晴らしい1冊のなかの、文字どおり1ページごとにそれを目にすることになるであろう」――セス・A・クラーマン(バウポスト・グループLLCのCEO兼ファンドマネジャー) 「何十年もの間、私はティリングハストの優れた投資手腕をあがめ、学び取ろうとしてきた。プロの投資家であれ、個人投資家であれ、本書を読み、そこにある知恵を吸収すれば投資家として成長することになるであろう」――ビル・ミラー(ミラー・バリュー・パートナーズ創業者兼最高投資責任者) 「あらゆるレベルの投資家に向けて書かれたこの加飾を廃した実用的な手引きは……読者が十分な情報に基づいた独自の判断を下す助けとなることであろう」――パブリッシャー・ウイークリー 「ティリングハストが、投資で必要となるデューデリジェンスのチェックリストとバリュー投資の教義、そして自らのコンピテンスにとどまる方法を伝えている」――デビッド・カス(メリーランド大学)

-

4.0「豊かな人生」を求める兄と妹の旅は、一つ屋根の下で始まり、分かれ、そしてまた一つになった。本書はロバート・キヨサキと妹のエミ・キヨサキ(法名テンジン・カチョ)の人生に基づく実話をまとめたもので、私たちにやる気と励ましを与えてくれる。本書はまた、人生の目的を見つけること、行動すること、そして豊かな人生を求める旅に立ちはだかる障害を克服できると信じることの大切さを、改めて私たちに教えてくれる。 お金の哲学を生み出したこの人生と魂に学べ。戦争体験や精神的探求、内面の葛藤…を妹とともに赤裸々に語る。

-

3.5

-

3.7

-

-

-

4.0

-

3.7NYタイムズ、ワシントンポスト紙で紹介、「ミレニアル世代の億万長者」と呼ばれる著者による、元手ゼロから最短で1億円の資産を築く方法。サラリーマンの常識にとらわれず、家計の見直し・副業・投資で若くして経済的自由を手に入れる!

-

3.0※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 家族信託は、「家族の未来」を守るための新しい選択 もし、本人や家族が認知症になったら、さまざまな問題が起こります。 「銀行口座の凍結」「自宅を売却できない」「マンションなどの賃貸物件を管理できない」……。 こうした“資産凍結のリスク”を防ぐ仕組みとして注目されているのが「家族信託」です。 「信託できるほどの資産なんてないから、私には関係ない」と思いがちですが、いざ親や家族などが認知症や病気になったとき、資産が凍結されると、病院や介護施設などの費用に困ることもあります。 高齢化が進む日本では、認知症により本人名義の財産を動かせないケースが社会問題になっています。 家族信託を活用すれば、本人と家族が決めたルールのもと、「生前の財産管理」から「相続対策(財産承継)」までをスムーズに行えます。 「でも、家族信託って結局どうすればいいの?」 そう感じている方にこそ読んでほしい一冊です! 家族信託とは、自分の財産を家族など信頼できる人に託し、その人が自分や家族のために財産を管理・運用・処分する仕組みです。 仕組み自体はとてもシンプルで、 「委託者(財産を託す人)」と「受託者(託される人)」の契約だけで始められます。 法律に基づく一定のルールはありますが、面倒な役所への届出は不要です。 また、「家族」という言葉が入っているため、「家族の間でしかできないの?」と誤解されがちですが、実際には家族以外の人を受託者にすることも可能です。 本書では、ネコ村先生となった司法書士の著者が、一見とっつきにくい家族信託の全体像を、イラストと文章の見開き構成でわかりやすく説明します。 「備えあれば憂いなし」として、家族信託のキホンをみっちり指南します! [こんな方におすすめです] ・親が認知症になる前に、資産管理を準備したい ・相続や事業承継をスムーズに進めたい ・親なきあとの子どもの生活を守りたい ・成年後見制度以外の方法を知りたい ・“もしも”のときの備えに、家族が安心して暮らせる仕組みを整えたい [この一冊でわかること] ・家族信託の基本から、具体的な手続き・活用事例 ・認知症対策としての活用 ・成年後見制度との違いと併用 ・相続・事業承継・資産承継の設計 ・親なきあとの子どもの生活への備えを考えている方 ・おふたりさま・おひとりさまの老後設計を考えている方 ・事実婚の資産整理を考えている方 ・ペットのための信託 ……など

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【固定レイアウト、大容量384ページ! これ1冊ですべてが学べる永久保存版!!】 物件の選別眼と会計の知識をマスターして一枚ウワテの大家さんになりたいあなたへ。 不動産投資で成功するには、避けて通れない「お金」の話があります。 専業大家から税理士になり、不動産を愛する税理士大家さんが、儲かる物件選び、会計、税務、融資のすべてを分かりやすく徹底的に解き明かす。 初心者はもちろん、ベテラン大家さんにも役立つ内容が盛り沢山。 マンガや図解もたっぷりで、痒いところに手が届く、充実した解説。 主人公・東雲結子の3年間の成功物語を一緒に体験しながら、あなたも自然とスキルアップできる、そんな内容になっています。 王道の不動産投資本の内容はカバーしつつ、「限界まで投資家に寄り添った手法」をとことん詰め込んだことから、「正攻法だけでなく裏ワザまでカバーした教科書」という意味を込めて《表》と《裏》教科書と名付けました。 みんなが知りたかったけど、こんなの今までになかった。 そんな1冊ができました。 「儲かる物件の選別眼」 「手残りキャッシュを最大化する会計術」 「税理士大家さんだけが知る本当は教えたくない節税の裏ワザ」 「銀行が思わず融資したくなる決算書作成術」 といった、大家さんがのどから手が出るほど知りたいノウハウが満載。 「儲かる物件選び」+「本当の節税」=「無敵の大家さん」 この方程式で、あなたの大家さん人生が、劇的に変わること間違いなし! -目次- 第1章 税理士大家さんが導く! 不動産投資成功への羅針盤 第2章 【会計】ド素人でも大丈夫! 不動産「お金の流れ」解剖図鑑 第3章 決算書が読めると【儲け】が見える! 勘定科目チートシート 第4章 大家さんの通信簿【決算書】実践編! 2期目以降で差がつく会計テクニック 第5章 手残りキャッシュ【爆増】戦略 黒字倒産を防ぐ会計術 第6章 税理士大家さんの飯のタネ 不動産投資「最強」節税スキーム 第7章 融資担当者が思わず「YES」と言う銀行格付けアップの秘訣【格付け判定表付き】 第8章 【最終奥義】無敵大家さんへの覚醒メソッド

-

-「自分のため」はもちろん、「家族のため」にもなる点が長期投資のメリット。 そんな長期投資に向いている銘柄とはいかなるものか? 1)長期投資の「長期」の意味、噛みしめてみませんか? まず、20代~40代の人たちへ。皆さんにとっての「長期」とは、10年、20年、30年という話だと思います。この限りある時間を将来の自分の資産形成のために有効に活用するうえでも、「すぐに投資を始めてほしい」と思います。なぜなら、長期投資の上手なコツは「早く始めて、長く保有する」ことにあるからです。 次に50代以上の方へ。皆さんにとっては、「長期」投資という言葉はあまり響かないかもしれません。実際、「長期投資と言われても、自分の寿命のほうが先に尽きたら意味がないだろう」という話はよく聞きます。 確かに、自分のための長期投資だとしたら、その通りだと思います。でも、少し視点を変えてほしいのです。子どもや孫など、自分にとって大事な人たちに資産を遺すための長期投資だと考えたら、「子々孫々まで見据えた投資だ」という捉え方をすれば、「長期」という言葉にも「意味」が生まれてくるのではないでしょうか? 2)なぜ、長期投資なのか? 「なぜ、長期投資なのか」について簡単に説明します。ひとつ、明確な答えがあるのです。それは、長く保有すればするほど、リスクとリターンの関係は良化する、というものです。リターンは時間に比例し、リスクは時間の平方根に比例することがわかっているからです(以下、参照)。 例) 9年保有した場合、リターンは9倍、リスクは3倍(ルート9=3) 16年保有した場合、リターンは16倍、リスクは4倍(ルート16=4) 加えて、配当も狙えます。値上がり益と配当、両方を手にすることができるのは、長期目線の株式投資の大きなメリットです。 3)高度な統計学を使って、クオリティ・グロース銘柄を選ぶ 配当をずっともらえて、値上がり益も手にするには、永続性があって、かつ、高い確率で成長性も期待できる企業に投資する必要があります。 このように、高い確度で長期にわたって業績(売上・利益・配当等)が拡大する企業を、本書では、クオリティ・グロース銘柄と呼んでいます。クオリティ・グロース銘柄を保有している限り、資産は着実に増えていきます(前提条件が変わらない限り)。 ここでの問題は「クオリティ・グロース銘柄の選び方」でしょう。結論から言うと、高度な統計学を使って導き出します。将来のことは、神様にしかわかりません。その神の領域の話を、統計学を使って覗き見するのです。 その過程は難解で複雑ですが、本書では内容を理解できなくても大丈夫なように、表計算ソフトを配布しています。これを使えば、誰にでも簡単に「クオリティ・グロース銘柄かどうか」を判別できます。

-

5.0世界18か国で刊行、30年間で120万部超。最も売れているバフェット本。 バフェット研究の第一人者が贈る、 史上最強の投資家の「投資原則」「銘柄選定」「お金に対する考え方」 が一冊で実践できる30周年記念版。 ウォール・ストリート・ジャーナル絶賛。 「ウォーレン・バフェットの手法に関する極めて有用な説明書」

-

-【高値で売れる絶好機を、最大限に活かす売却戦術】 不動産価格の高騰が続いています。収益不動産をお持ちの方なら誰しも「今が売り時か」と頭に浮かんだことがあるはずです。収益不動産の最終的な損益は売却に大きく左右されるため、売却は最重要事項です。 とはいえ不動産の売却は未経験、あるいは購入に比べると知識不足……という方も少なくないでしょう。「この千載一遇のチャンスをしっかり活かして利益を膨らませたい」「売却は一度きりだから絶対に失敗したくない」――本書はそんな不動産投資家の方のための書籍です。 著者は、不動産専門税理士&不動産投資家として売却を何度もこなし、知識と経験を蓄積してきた萱谷有香氏。 売却と税務の基本、売却判断のための指標、節税対策、スキーム活用と、基礎の整理から先端税務手法まで、売却益と節税額を最大化したい方の期待にお応えします。巻末には、売却を終えてから後悔しないための「売却前の要チェック項目リスト」付き。 ■こんな方におすすめ ・不動産投資家 ・売買仲介をする不動産会社にお勤めの方 ・不動産価格高騰の機会を活かしたい方 ■目次 導入編:第1章 売却の税務の基本 1-1 個人のマイホームを売却したときの売却損益 1-2 個人で収益不動産を売却したときの売却損益 1-3 法人で収益不動産を売却したときの売却損益 1-4 売却損益とCFの関係 基礎編:第2章 売却判断の基本 2-1 今すぐ売却した場合のCFで判断する 2-2 次の買主の立場から売却時期を考える 2-3 大規模修繕を計算に入れて判断する(新築木造) 2-4 大規模修繕を計算に入れて判断する(新築RC) 2-5 物件の売却価額帯と売却利回りの関係性 実践編:第3章 高く売却するテクニック、売却CFを増やすテクニック 3-1 売却による消費税を軽くする 3-2 売却による譲渡費用を軽くする 3-3 火災保険の引き継ぎでCFを増やす 3-4 個人が使える特別控除で所得税を軽くする 3-5 オペレーティングリースで売却益を圧縮する 3-6 売却益を圧縮するテクニック 上級編:第4章 売却視点からの消費税 4-1 消費税の基礎知識と仕組み 4-2 個人・法人での課税事業者、免税事業者の判定 4-3 高額特定資産を知らないままでは足をすくわれる 4-4 売却視点からのインボイス制度 応用編:第5章 M&Aで不動産所有法人ごと売却する 5-1 不動産所有法人を売買する意味とは? 5-2 M&Aの進め方と法人の株価算定方法 5-3 CFの差はどれほどか? ■著者プロフィール 萱谷 有香(かやたに・ゆか):叶税理士法人 副代表。不動産投資専門の税理士。不動産投資に特化した税理士事務所で働きながら収益不動産について税務と投資の面で多くの知識を得られたことを活かし、自らも不動産投資を手がける。 不動産投資の中で購入と同じくらい重要な「売却」について徹底的に掘り下げて考えている。適切な売却時期を見極めることにより、売却時に1円でも多くお金が残るよう、投資家・税理士の立場からアドバイス・コンサルティングを行う。大手管理会社、ハウスメーカーや賃貸フェアなどでの講演実績があり、記事執筆も行う。 不動産投資の規模を拡大していくために、なくてはならない金融機関からの融資についても積極的に紹介やアドバイスを行う。金融機関から融資を引きやすい、または金利交渉をしやすい決算書の作成を得意とする。物件購入前、物件保有中、物件売却時、相続時、どの時点で相談を受けても必ず投資家にプラスになるアドバイスを心がけている。 著書に『不動産投資の税金を最適化 「減価償却」節税バイブル』(技術評論社)。

-

-史上最も称賛された CEO と Thinkers50 のビジネス思想家に学ぶ、 ビジネス戦略の構築とそれを現実にする方法 すべての意思決定者の必読書! 戦略は複雑ではない。しかし、それは非常に悩ましい。なぜなら人と組織の未来について具体的な選択を迫られるからだ。 本書では、2人の著名なビジネス思想家が戦略の核心に迫り、戦略は何のためにあるのか、戦略についてどう考えるべきか、なぜ戦略が必要なのか、そして戦略を実行に移すにはどうすればよいのかを解説。過去100年で最も成功した企業再生の例をもとに実証していく。 P&G(プロクター・アンド・ギャンブル)の元CEO、A・G・ラフリーは、戦略顧問のロジャー・マーティンとの緊密なパートナーシップのもと、わずか10年でP&Gの売り上げを2倍に、利益を4倍に、市場価値を1000億ドル以上向上させた。本書は、彼らがこれまでの経験で得た、日常の行動を大きな戦略目標に導く方法を提示している。 レフリーとマーティンによれば、「戦略とは調和し統合された5つの選択である」という。正しく取り組むことで競合他社に差をつけることができるこの重要な選択を、本書では戦略的質問として導入している。 1. どんな勝利を望んでいるのか? 2. どこで戦うか? 3. どうやって勝つか? 4. どんな能力が必要か? 5. どんな経営システムが必要か? 本書のツールや枠組みは、この問いに対するあなたの答えを助け、あなたの組織の可能性を探るように構成されている。 P&Gは、ファブリーズ、パンパースといった象徴的なブランドにこの手法を適用し、繰り返し勝利してきた。この事実は、ゲームをプレーするだけと実際に勝利することの違いを明確に示している。 ※本書は2013年9月に朝日新聞出版から刊行されたものを再編集したものです

-

4.0★「10倍、20倍になる成長株を見つけ、割安なときに買い、10年、20年と長期保有する」 この投資の王道を実践する方法を網羅した決定版! ★投資のプロ集団「ひふみ株式戦略部」が全面監修! 代表の藤野英人さんをはじめファンドマネジャーやストラテジスト、アナリストのインタビューを収録。 ★一冊持っておけば安心! ◎人生100年時代。本業の収入だけで老後資金が十分にまかなえるのか不安に思う人が増えている。多くの人にとって、投資が避けて通れない時代になってきた。 ◎投資にもいろいろあるが、その有力な1つが個別株への投資。もちろん株式投資にはリスクもあるが、それは基本知識をよく学び、分散投資するなどである程度、抑えることも可能だ。 ◎本書は、主に株の初級者を対象に、株式投資で着実に利益を上げるために必要な必須知識とセオリー&ノウハウを網羅した入門書の決定版。 ・株式投資で成功するための手順 ・日常生活から成長株を探すヒント ・会社四季報の活用法 ・財務諸表を読みこなすコツ ・株が割安かを判断する方法 ・決算発表のチェック法 ・配当や株主優待について ・景気や相場サイクルの見極め方 ・売りのタイミングなどについて、株式投資で押さえておきたい必修知識とノウハウを網羅。 ◎投資で負けない、勝てる投資家になるための必要にして十分な知識が得られる必携の株式投資の入門書。

-

4.3バリュー投資、バイ・アンド・ホールド、逆張りが儲かる? ⇒⇒⇒⇒⇒定説を疑え!! どちらが優位なのかは一目瞭然! 【バイ・アンド・ホールド】 バブル⇒儲かる クラッシュ⇒もの凄く損する 【トレンドフォロー】 バブル⇒儲かる クラッシュ⇒儲かる ※大洪水は100年に一度発生するといわれるが、実際の頻度はもっと高い。1929年以降、相場は18回もクラッシュしている ■世界中のトレンドフォロワーが絶賛した異色投資本、ついに邦訳! トレンドフォロー研究の第一人者、マイケル・W・コベルが15年間にわたって探ってきた偉大なトレンドフォロワーたちの成功の秘訣が凝縮! 偉人や哲学者、著名なトレンドフォロワーやトレーダー、経営者や学者、著述家などの言葉、映画の台詞、楽曲の歌詞からはじまる全59パート。トレーディングの「戦略」と「戦術」を定義するための思考作業を通して、「どのようにトレードするか」を読者が自分で考え、答えを導き出すための一冊です。 ■「トレンドフォローとは何か?」この質問に正しく答えられる人は少ないでしょう 「トレンドをフォローする」「トレンドに従う」とはどういうことなのか、しっかりと定義・理解できているトレーダーはほとんどいません。しかし、本書を読み進めることで、その洗練された投資戦略の全体像をはじめ、桁外れのリターンをたたき出すトレンドフォローの本質というものが見えてくるはずです。 本書は、多様な視点からのアプローチをもってトレンドフォローを深堀りする、世界で唯一の書籍です。普通の本以上に「思考作業」が求められますが、その努力をいとわない読者(トレーダー)にとっては、投資人生を劇的に変える価値ある一冊になるでしょう。 ※トレンドフォローとは──2008年のように相場が暴落し、恐怖が連鎖する局面でも、継続的に利益をあげることができるシステム。しかも、パニックや危機とは無縁の局面でも、大きなトレンドに乗ることができる。塩漬けになる時間の浪費もない。 ▼この実績まぐれでは無理! ! 【著名トレンドフォロワーの驚異的なトレード実績】 ●ブルース・コフナーの資産額は41億ドル超 ●ジョン・W・ヘンリーの資産額は8億4000万ドル ●ビル・ダンの2008年の利益額は8000万ドル ●マイケル・マーカスは元手3万ドルを8000万ドルに ●デビッド・ハーディングの資産額は6億9000万ドル超 ●エド・セイコータは12年間で、5000ドルを1500万ドルに ●ケネス・トロピンの2008年の利益額は1億2000万ドル ●ラリー・ハイトは30年以上にわたり、何百万ドルも稼ぎ続けた ●ルイス・ベーコンの資産額は17億ドル ●ポール・チューダー・ジョーンズの資産額は30億ドル ※実績は原書執筆時点 ■初版から10余年を経てもなお、熱い支持を集める話題の書 プロトレーダーからも絶賛と推薦の声多数! 「専門用語を使わずに早い展開で進む独創的な作品だ。トレンドフォローの本質が過不足なく、正確に記されている。」──ピーター・ボリッシュ(コンピューター・トレーディング・コープの会長兼CEO) 「本書には、トレンドフォローの何が正しいのか、また従来のトレーディングの手法の何が間違っているのか、について掘り下げた結果が軽いタッチで記されている。」──ジャック・D・シュワッガー(『マーケットの魔術師』、Schwager on Futures シリーズの著者) 「トレーディングでお金持ちになりたい人にとって、本書は傑出した内容だ。ファンダメンタルズへの信仰を捨て、トレンドのみに従え、と訴えている。イチ押しの本だ。」──マーク・ファーバー(マーク・ファーバー社のマネージング・ディレクター、Gloom Boom & Doom Report の編集者) 「多岐にわたり、遠慮のない言い回しで暴露し、引用する価値が極めて高い。そして、すべてが的を射ている。」──チャールズ・フォークナー(マーケットの魔術師、トレーディング・コーチ) 「本書は、市場が急速にトレンドを生み出す時代に生き残り、そして成功しようとする人々にとっての必読書だ。」──ジム・ププラワ(PFSグループのCEO兼チーフ投資ストラテジスト)

-

4.1まったくの投資素人集団がわずか2週間の研修プログラムによって、次々と巨額の利益を上げていくというセンセーショナルなストーリーは、トレーディングの世界ではあまりにも有名。その集団の名は「タートルズ」。 全米のトレード業界が驚愕するほどのパフォーマンスを実現した舞台裏には、ある課題について意見が対立した2人のカリスマトレーダーの存在があった。トレーディングによって、わずか400ドルを2億ドルにまで増やした伝説的トレーダー、リチャード・デニスと、トレーダーにして数理論理学の専門家ウィリアム・エックハートである。「トレーディングは訓練次第で成功できるのか?」。すべては2人の実験から始まった。 タートルズのメンバーは、デニスとエックハートから、どのようなトレード手法を伝授されマーケットを席巻していったのか? トレーダーの手法やルールなどを含めた実験の全貌を描いた異色ノンフィクションが待望の復刻! ※本書は、日経BP社から2009年2月に刊行された『ザ・タートル 投資家たちの士官学校』の復刻版で、米国ペーパーバック版で新たに書かれた「著者あとがき」を掲載しています。 【プロ投資家から推薦の言葉】 タートルズの話は、何人もの関係者から何度も聞かされてきた。多くの記事も読んだ。その上で言わせてもらえば、この本はタートルズにまつわる話の中で、ずば抜けて面白く、示唆に富み、網羅的で、タートルズの偽らざる姿を描いている。 フランシスコ・J・ヴァカ博士(ヴァカ・キャピタル・マネジメントLLC) ※元タートルのポール・レイバーはヴァカ・キャピタル・マネジメントの幹部 タートルズ自身達からもコメント続々! 「とても楽しめた。売れますように。」 トム・シャンクス(タートル) 「素晴らしい本だった。」 マイケル・シャノン(タートル) 「気に入った。よく書けている。おめでとう。」 ジェフ・ゴードン(タートル) 「すごく良かった。客観的に真実を追求してくれて感謝します。」 ルーシー・ワイアット・マティネン(タートル) 「良書。」 ラッセル・サンズ(タートル) 「全体としては悪くない出来です。本にならなければいい、自分が登場しなければいいと願っていましたが、あなたなら間違いなく書くと思いました。そこで私も、できるかぎり真実を明らかにしようと考えるようになりました。だいたいにおいて、うまくいったと思います。」 ジム・ディマリア(タートル)

-

4.0日米で超ロングセラーの『バフェットからの手紙』第5版がついに登場! バフェットとローレンス・カニンガム教授との歴史的な出会いによって生まれた、ウォーレン・バフェットとチャーリー・マンガーとバークシャー・ハサウェイ社の哲学の集大成! 「バフェットが最も多くのサインをした本」との称号を与えられた本書は、まさにその内容も人気も寿命も永遠である。大局的で、分かりやすくバフェットやバークシャー・ハサウェイの考えや哲学をまとめた本書を読むたびに新しい発見がある! これからバフェットを知ろうと思う読者も、バフェットをよく知る読者も、バフェットの実績に圧倒されるばかりの読者も、分野別にカニンガム教授が要約・整理したバフェットの含蓄ある「株主への手紙」を文章を読めば、本書以外では絶対に知ることのできないバフェットやマンガーの深遠な知見に接することができるだろう。

-

-不動産投資は税金との闘い―。 不動産投資の実践経験が豊富な方ほど痛感している真理でしょう。税金への目配りや対策ができてこそ不動産投資のパフォーマンスは上がります。 本書は,不動産投資家が税金に働きかけるときにカギとなる「減価償却」に焦点を当てます。 減価償却における個人と法人の最大の違い,減価償却費をコントロールする5つの代表的な方法,工夫と応用を利かせた減価償却費を使った節税テクニック,さらに上を目指す投資家のための減価償却費活用のオプションまで,徹底して解説。 不動産投資の収益を確実に上向かせる,数字による理論と具体的方策が,この1冊に詰まっています。

-

4.1本書を推薦します! ★この著書はハーバードでの筆者自身の学びと彼自身の日本における実体験をもとに、日本の不動産投資をひも解く文献に新たな一ページを加えるものである。特筆すべきは、ハーバードの教室で教えられている実践的知識を伝えるにとどまらず、魅力的で望ましいリターンをあげる不動産開発プロジェクトを、社会的インパクト創造をも忘れることなく実行してゆくことの大切さを述べていることだ。 ハーバード・デザイン大学院 不動産デザイン学科 マイケル・D・スピア名誉教授 リチャード・パイザー ★ハーバード・デザイン大学院における「不動産をデザインする」という新機軸が誕生したのは2012年のことだった。以来、デザイン思考や創造性を不動産学と融合させることは、ハーバードでは欠くことのできない学術的手法となっている。筆者は、当学科でも特に研究熱心な教え子の一人であり、本書は彼のハーバードでの学びと実践してきた実例をもとに、なぜデザイン的思考が必要不可欠であり、日本という投資環境でも最適なリターン創造に寄与するかをステップ・バイ・ステップで明らかにしてくれる。 ハーバード・デザイン大学院 不動産デザイン学科共同学科長/ハーバード・ビジネス・スクール不動産マネジメントプログラム教授 ビン・ワン ★不動産投資は一生使えるナレッジだ! どんな時代でも生き残れる不動産投資家になるための極意とは? 世の中に不動産や建物を買わせたい人(業者)は山ほどいるが、その中で本当に投資してよいと判断できるものは、誰も教えてくれない。業者の売り文句にダマされないためには、投資していいかどうかを自分で判断できる知識や眼力が必要だ。そのための基本となるノウハウを身につけていただくための不動産投資の入門書。 著者は、建設会社のサラリーマン時代に独学で不動産投資をスタート。その後、ハーバード・デザイン大学院に留学。そこで最先端の不動産デザインの方程式を学んで帰国し、建築デザインと不動産投資ファンド会社を設立して独立。経験から学んだ不動産投資の知識と、ハーバードの最先端の方程式をミックスし「ハーバート式不動産投資術」として体系化した。 著者が学んだ不動産投資の手法は、世界のどこでも通用する、普遍的で再現性のあるナレッジといえる。 そのキーワードは、 1デザイン、2ファイナンス(資金調達)、3チームビルディン、4景気サイクル&出口戦略、5再現性&成長性の5つだ。 これら5つの分野で平均値を上回る工夫をすること。これが著者がハーバードで学んだ「Creating α」という成功の極意である。

-

3.5アベノミクスを支えた世界最大の機関投資家GPIFの日本株離れが始まる。 個人の金融資産のメルトダウンをどう乗り切るか!? 元野村投信のプロ・ファンドマネージャー、現・金融経済評論家、コラムニストの著者がアベノミクス後にやってくる日本経済の危機に警鐘を鳴らす。アベノミクスを日銀とともに支えた世界最大の機関投資家GPIFが、安倍政権退陣後に日本株の売り手に転じることから株価が暴落し、日本人の金融資産や年金が大幅に目減りする。早ければ2020年代前半に始まる日本経済の長期低迷への備えを提案する。著者は東洋経済、ダイヤモンド、ブロゴスへの寄稿や、MXテレビ「WORLD MARKETZ」のレギュラーコメンテーターを務めるなど、さまざまな経済メディアで活躍中です。 内容 第1章 作り出されたアベノミクス相場 第2章 世界最大の機関投資家GPIFとは何だ 第3章 GPIFの運用の問題点 第4章 早ければ2020年からGPIFは売手に回る? 第5章 投資の常識は非常識 第6章 「世界最大の売手」が出現する中での資産形成

-

-バフェットとのランチ権を65万ドルで買った男! まるで本書は「バフェットへのラブレター」だ! 心安らかに投資で利益を得るために ガイ・スピアは、成功して富を築くつもりでウォール街にやってきた。 そして、学歴と学術理論とあふれんばかりの自信を武器に仕事を始めるが、そこで権利意識と抑えきれない野心を脅かされることになる。 本書は、生意気で自己中心的だった若い銀行家が驚くべき変身を遂げて、自分のルールで運用するヘッジファンドマネジャーとして 大成功を収めるまでの記録である。 彼は内省と、一流投資家たちとの友情と、彼にとってのヒーローであるウォーレン・バフェットとのチャリティー昼食会(65万0100ドル で落札した)を通じて進化を遂げていった。この昼食会から1年もたたずに、彼はマンハッタンからチューリッヒに移住し、新規顧客への 管理手数料を廃止し、株価を頻繁にチェックするのもやめてしまったのである。 この物語には、投資やビジネスや大金がかかった判断に関することについて多くの驚くような洞察があふれている。 例えば、彼は正しいロールモデルこそが成功のカギとなる理由や、最高の教育を受けたことが邪魔になるケース、そして多くの投資家を 迷わせている短期的なノイズを排除することの利点について詳細に述べている。なかでも、自己認識が頭を整理してより良い投資判断 (競争心や嫉妬や不安や恐れなどに基づかない判断)を下す助けになるという説明は重要だ。彼の助言には、正しい判断を下すための 「投資家のチェックリスト」(著名な投資家で、『ダンドー』の著者であるモニッシュ・パブライと共にまとめたもの)や、スピア自身 も用いているヒントやコツや手法などが含まれている。 本書は、ウォール街の闇に直面した若者が、賢明な道を見つけ、それによってはるかに大きな報酬(金銭的にも人間的にも) を得るまでの興味深い物語である。スピアは、偏見を捨て、ロールモデルから学び、ありのままの自分を受け入れて大きな成功をつかんだ。 投資の世界に関心を持ち、自分の道を切り開いていきたい人にとっては素晴らしい実用的な指針になっている。

-

4.0バフェット、マンガー、ダリオ、ガーリー、ガンドラック、アイカーンら、著名投資家が推薦! マクロ情勢の予測はするな サイクルに耳を傾けよ ■投資において、たった一つの最も重要なことなど存在しない。前著『投資で一番大切な20の教え』で論じた20の要素一つひとつが、成功を願う投資家にとって絶対に欠かせないものなのである。 ■だが、最重要項目にまちがいなく一番近い要素は、市場サイクルを理解することだ。これまで私が知り合ったすぐれた投資家の大半は、サイクルの一般的な動き方と、「今、サイクルのどこに位置しているのか」を察知する類まれな感覚を身につけている。 ■残念なことに、サイクルの根本的な性質について書かれた文献はほとんど存在しない。そこで私は、サイクルとは何かというテーマに的を絞った本を書く決意をした。 ■投資家はサイクルを認識し、評価し、どうすべきかをそこから読み取り、それが示すとおりに動く術を身につけなければならない。サイクルに耳を傾ける投資家は、サイクルが引き起こす大混乱を理解し、それに乗じて著しいアウトパフォーマンスを得られるだろう。 ■オークツリー・キャピタル・マネジメント共同会長兼共同創業者が、勝率を高める王道の投資哲学を説く。

-

5.0ESGによる企業の選別が始まる! 世界の新しい潮流を第一人者が解説。 ◆日本でも本格化するESG 2017年初の日経ヴェリタスの巻頭は「ESG投資の号砲」でした。投資家の間でE(環境)、S(社会)、G(企業統治)を通じて社会的存在としての企業の価値を探り投資先を選別する動きが強まり、収益一辺倒の企業はやがて市場からの退場を求められることになるという新しい時代の始まりを、投資家、企業、それぞれの動きから探ったものでした。 ESG(投資)は、既に欧米の資産運用会社や機関投資家の間では「洗練された株主価値」として投資における重要な指標となっています。日本でも2015年9月、GPIF(年金積立金管理運用独立行政法人)が責任投資原則(PRI)に署名、2017年には、多くの機関投資家も重視する指標としてあげ、一方の上場企業でも、ESGを専門にする部署の設置が急増。まさに「ESG元年」を迎えました。 ◆第一人者が全貌を解説するはじめての一冊 ESG投資は、コーポレートガバナンス改革の柱でもあるエンゲージメントを通して、世界の持続的・安定的な成長に寄与できるかで企業を選別、それによって将来の世界全体の繁栄を守るという新しい社会システム(資本主義)を生み出そうとするグローバルな動きで、単に「ESGを考慮して投資すれば儲かる」ということではありません。そういう企業に投資して支えることで、社会全体が豊かになっていき、その富が自分たちにも返ってくるという、格差や資源の問題を抱えた世界全体のことを長期的に考える、誰もが求めるきわめて合理的な行動という点で、支持が急速に広がっているのです。 本書は、欧州など海外での研究も重ねてきた第一人者が、これまで断片的にしか伝えられてこなかったESGをめぐる様々な動きを整理、上場企業、機関投資家双方に必須の知識を提供するものです。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 IT技術の発達により、金融機関に属していない“普通の個人”でも、システムトレード(自動売買)や金融データの分析が容易に行える時代になっています。 本ムックはその具体例として、プログラミング言語「Python」を利用した、ビットコインのシステムトレードプログラムの作成方法と、株価データを取得・分析するプログラムの作成方法を紹介します。 特に、ビットコインのシステムトレードプログラムは国内大手3社の仮想通貨取引所APIに対応する極めて実践的なもので、現時点ではネットや類書にはない貴重な内容になっています。 他にも、仮想通貨の基盤技術であるブロックチェーンをやさしく解説する記事を収録しています。

-

4.4「なぜあの会社は長期投資され、うちの会社は短期売買ばかりされるのか…。」経営者から見ると、投資家の行動には理解できないことが多いようです。 「うちは長期投資です」と言いながらいつの間にか売り抜けられていたり、業績が悪い競合のほうがむしろ長期に投資されていたり…。 本書では、経営者からは見えづらい投資家の本性や生態・分類を明らかにした上で、長期投資家の投資ロジックを全て公開。長期投資される経営と短期売買される経営の分岐点とはなにかを明らかにします。 巻末には楠木建・一橋大学大学院教授による30頁超の「長めの解説」が。経営者にとっての本書の価値を、楠木先生独特の鋭くも軽妙な語り口で解説されています。「長期投資家が考える良い経営」が理解できます。

-

3.0※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ベストセラー単行本『プログラムはなぜ動くのか』『コンピュータはなぜ動くのか』などの著者として有名な矢沢久雄氏。実は日経ソフトウエアは創刊時から記事を執筆していただいています。矢沢氏が日経ソフトウエアのために執筆した原稿の中から、プログラマにとって「十年後も使える知識」と言える厳選した記事だけをチョイスしてテーマ別にお届けします。 その第2弾として、「プログラムの動作原理」を発刊します。 コンピュータやOSの仕組みと役割を理解し、それらの上でプログラムがどのように動いているのかを解説した1冊です。

-

-ビジネス作家のなかでも傑出した一人であるジョン・ブルックスが、史上最もよく知られた金融市場のドラマである1929年の世界大恐慌とその後遺症の雰囲気を完璧に伝えているのが本書である。遠い昔々のことと思っている現代の読者にとっても身近で興味深い話題が満載されている。 本書は戦争をはさんだ時代に起きたウォール街の盛衰と痛みを伴う再生を描いた劇的な年代記だ。この時代に生きた最も印象的なトレーダー、銀行家、推進者、詐欺師の人生と運命に焦点を当て、好景気にわいた1920年代の貪欲、残忍さ、見境のない高揚感、1929年の株式市場の大暴落による絶望、そしてそのあとの苦悩を生き生きと描き出している。 具体的には、大相場師のジェシー・リバモア、JFKの父親で仕手筋と有名だったジョセフ・P・ケネディ・シニア、ベンジャミン・ストロング・ニューヨーク連銀総裁、フランクリン・D・ルーズベルト大統領など当時のウォール街を彩ったそうそうたるメンバーや、のちに有罪判決を受けて刑務所に収監されるリチャード・ホイットニー・ニューヨーク証券取引所社長らの活躍や暗躍や暗闘を、映像が浮かぶように活写している。 本書の原題にも使われている「ゴルコンダ(GOLCONDA)」とは、「今ではすっかり廃墟となったが、昔はそこを通過するだけで、だれでもが金持ちになれたというインド南東部の町」のことである。富者は勢いを失い、美しい建物は廃れ果て、その輝ける栄光は失せ、二度と元には戻ることはなかった。株式に関心ある人には知識や常識として知っておきべき史実がいっぱい詰まっている! 再び、ゴルコンダが起こらないように(あるいは、ゴルコンダが起こったときに備えて)!

-

3.0ルイス・ナベリアは現在最も注目されている成長株投資家のひとりである。彼は27年間にわたって成長株投資で目を見張るような利益を手にしてきたほか、市場平均を25%も上回るリターンを投資家に上げさせてきた。本書ではその秘訣が公開されている。 成長株投資とはインカムゲインではなくキャピタルゲインを得ようという投資法で、これこそは株式投資で成功するベストの方法のひとつである。彼の実証済みで簡単な成長株投資法を実践すれば、あなたも大きなリスクをとらないで市場平均を上回るリターンを手にできるだろう。彼は本書のなかでその投資法がなぜ有効なのか、そしてどのようなマーケットの局面にあっても大きく値上がりする成長株の見つけ方を明らかにしている。 深い洞察と実践的なアドバイスが盛り込まれた本書には、市場平均に打ち勝つ成長株の見つけ方、すなわち8つのファンダメンタルズ指標とリスク・リワード・レシオによる定量分析的格付けに裏付けられた実証済みの公式が示されている。その公式を使えば有望株の買い時はもとより、売り時もたちどころに分かる。本書を読めば、勝ち成長株のポートフォリオを作ることによって、利益を極大化する方法がよく分かるだろう。さらに、それほど時間をかけないで最強のポートフォリオを維持する方法も注目に値する。 ルイス・ナベリアは健全な成長株に投資することによって生計を立ててきた。彼はこの投資法によって経済的な夢を現実のものとしたのである。分かりやすい言葉で書かれたこの本には、ウォール街の証券会社などにはだまされず、今のマーケットで真の富を築く具体的なアプローチが示されている。

-

-あなたはフクロウ、ウサギ、それともロバ…… われわれのおなじみの友人ブルとベアに混じって、ほかにもたくさんの動物をウォール街で見かける。賢そうだが寡黙なフクロウ――これはめったにいない。いつもピョンピョンと相場に出入りするノミ。ひっきりなしにだれかを刺しているヤマアラシ。証券会社の取締役は馬車馬。オーム――秘密情報を繰り返ししゃべる。ものごとの真相を見極めるモグラ。恐怖に立ちすくみ、燃えさかる納屋から頑として出ない馬。かわいそうな魚たちをエサにするサメ。すぐにおびえるウサギ。いつまでも放さないブルドッグ。簡単に言うことを聞きすぎる山羊。あまりにしょっちゅう毛を刈られる羊。自分の利益に絶対に満足しない豚。弱いものをえじきにする狼。追証の電話がきそうなときに頭を隠すダチョウ。 それに、例のロバとかわいそうな魚もいる。私たちのなかに、このどれにも当てはまらない人がいるだろうか。(本文より)

-

3.3いかなるときでも、株式市場の方向性を予測するのは、不可能とは言えなくとも大変難しいものだ。しかし、市場に明確で予測できる周期的なパターンがあることもまた事実である。例えば歴史的に見ると、株を保有する最高の半年は11月から4月までであり、10月か11月に買って4月か5月に手仕舞えば、利益を増やしつつ、リスクを大幅に減らすことができる。市場について、ほかにどういう重要な教訓が歴史から得られるだろうか?投資戦略を最適なものにするために、知っておくべき重要なサイクルやパターンは何だろうか?本書でそれを見つけてほしい。 著者は相場のサイクルや季節性に関する卓越した権威であるジェフリー・ハーシュである。ハーシュ・オーガニゼーションが50年にわたって行ってきた綿密な歴史調査と市場分析に基づいているので、読者は相場のサイクルや、それが生じる理由が分かるだろう。さらに重要なことだが、本書はサイクルに基づくトレード戦略や投資戦略でも、時の試練に耐えてきたものを公開している。これによって、強気相場でも弱気相場でも、またそのほかのあらゆる時期でも毎年、市場平均を上回るリターンを得る力を劇的に高めることができる。 伝統的な株のバイ・アンド・ホールド戦略に代わる、安全で証明された戦略を探しているのなら、この本はあなた向きだ。簡潔で良識ある指針を示す本書の内容は次のとおりだ。 過去50年にわたって開発と洗練を重ねて、時の試練に耐えてきた最高の指標やパターン、季節性をまとめている。 経済の長期的な好況と不況のサイクルを説明するだけでなく、1年のうちでトレードに最適な時間や日、週、月を含めて、短期的な傾向も取り上げている。 85%以上の期間で市場に勝つと証明された、実行しやすい戦略の使い方を示している。 大統領選挙の周期性、「サンタクロースラリー」、最高の半年戦略など、イベントに触発されたサイクルやパターンのなかでも信頼度が極めて高いものを数多く説明している。 戦争、平和、インフレ、政治変動などを含めて、重要な外的要素が市場に及ぼす長期・短期の影響を徹底的に調べ上げている。 時の試練に耐えた、単純で使いやすい投資戦略を提供した本書は、歴史から学んで、手にした教訓から利益を上げる絶好の機会を提供している。 ジェフリー・A・ハーシュ マグネット・AE・ファンドのチーフ・マーケット・ストラテジストであり、ハーシュ・オーガニゼーションの社長である。また、ストック・トレーダーズ・アルマナックの編集長であり、コモディティ・トレーダーズ・アルマナックの共同執筆者でもある。彼は20年以上、創業者のイェール・ハーシュと共に働き、2001年にその仕事を引き継いだ。CNBC、CNN、ブルームバーグ、FOXビジネスなど、多くの内外のテレビにたびたび出演して、市場の周期性、季節性、トレードのパターンや予測、歴史の推移について解説をしている。

-

4.0

-

-世界6000万人もの投資家が利用する最強の投資分析ツール「TradingView」。 「自由度の高いチャート描写」「株式、FX、暗号資産、先物など多くの金融商品に対応」 「証券会社を使って自動売買が可能」など、有益な機能を数多く取り揃えるばかりでなく、「金融関連のあらゆるニュースを捉えることができる」「投資家の投資アイデアが公開されている」など、投資に関する豊富な情報を得ることが可能です。 そして、最大の注目は、投資判断を補助するテクニカル指標「インジケーター」を独自に作ることができる点にあります。 実に10万以上のカスタムインジケーターとして、有志によって自作、公開され、それらを利用することができるのです。 「TradingView」は無料で始めることができます。 本書はそのTrading Viewの活用法として、10万本以上あるインジケーターとストラテジーの中から世界中の投資家に支持されている60本を紹介。その見方・使い方を中心に解説しています。 もちろんTrading Viewが初めての方でもすぐに使えるよう基本操作の解説、チャートのカスタマイズ方法、覚えておきたい便利な機能、スマホアプリ版での操作、インジケーターやストラテジーを組み合わせバックテストで得られた検証報告など、これからTrading Viewを利用する上で有益な情報を提供しています。 また、Trading Viewを利用している投資系ユーチューバーPAN氏とSABAI SABAI FX氏の2人に、Trading Viewの良さ、どのように活用しているかをインタビュー形式で紹介をしています。 Trading Viewで投資力をスキルアップしていきましょう。 【目次】 本書特別インタビュー PAN氏&SABAI SABAI FX氏 第1章 Trading Viewの基本 第2章 Trading Viewでチャートを使いこなす ~チャート設定と基本のインジケーター~ 第3章 Trading Viewの便利機能 第4章 投資家たちに支持されるカスタムインジケーター60選 ~見方・使い方~ 第5章 インジケータの組み合わせ検証 ~勝てるインジケーターを探す~

-

-1949年に誕生したヘッジファンドは、従来からの市場のインデックスに勝つことを目指すロング・オンリーの戦略に対して、市場の上げ下げにかかかわらず ●「絶対リターンを獲得する」こと、および ●「伝統的資産との相関が低い」 ことに特徴があった。それが、2007/08年の金融危機によりヘッジファンドも甚大な影響を受けて、2008年には最大のマイナスを記録した。 その後、ヘッジファンドは急回復を果たすことになったが、本書では、2007~09年の金融危機の経験を踏まえたうえで、ヘッジファンドにまつわる誤解や神話を問い直し、その本質と存在意義をあらためて問い直します。 低成長時代にリターン向上を狙う、年金基金をはじめ生保や銀行など、巨大資産を運用する金融機関向けに書かれた、ヘッジファンド投資のガイドブックです。

-

-

-

-

-

3.0先駆者による本当の株価売上倍率分析法(Price-to-Sales Ratio) 脱スランプの超有望企業を突き止める! 巨額の利益をもたらすスーパー株式とは! 本書は、革新的な株式評価法「PSR(株価売上倍率)」を活用して、一時のグリッチ(不調)で人気(=株価)を下げた「スーパー企業」を洗い出し、3~5年の間に価格が3~10倍になる「スーパー株式」に投資するための指南書である。 本書の著者、ケン・フィッシャーは「フィリップ・フィッシャーの息子」というよりも「PSR分析の父」として名高い。資金運用者として30年のキャリアを持ち、4兆円近い資産(2008年8月現在)を管理している紛れもない成功者だ。その独自の哲学を投資家に説明するため、平易な言葉で記されたのが本書である。“玉石混交”の中小型株から“珠玉”の銘柄をつかむため、PSR分析への理解を深める貴重な一冊だ。 PSRについて『ウォール街で勝つ法則』(パンローリング)を著したジェームズ・オショネシーは「将来のパフォーマンスを予測するうえで、PSRがあらゆる割安株尺度のなかで最も安定した優れた指標である」と指摘している。新興企業バブルでは乱用されがちな指標だが、まずは原点となる本書から「本来の使い方」を確認してほしい。 また本書では、フィッシャー自身が実際に投資し、利益をつかんだ会社の例が交えられている。企業研究の書としても非常に読みごたえがある。グリッチをキーワードとした会社の成長と株価の関係についての理論は、企業経営者や管理職にとっても有益だ。

-

3.0優れたトレーダーは相場の空気を読む! 先物やオプションをトレードするのはポーカーをプレーするのと同じである 「あなたが苦労して稼いだお金を、銀行や証券会社はギャンブルに使っている」――。 そう聞いて、気持ちの良い人はいないだろう。 しかし、本書を読み進めていくうちに、小難しい理論でお高くとまった現代ファイナンスの中核が、実は「ギャンブル」であること、そしてギャンブルへの洞察が金融や相場の理解に大いに役立つことを、確信するはずだ。金融市場に最もよく似たゲームである「ポーカー」がプロの金融マンやトレーダーの間で非常に人気の高いのは、偶然ではないのだ。 ファイナンスの実践的教育者にして、生涯現役のポーカープレーヤーであるアーロン・ブラウンは、米国の金融システム発展の底流には常にポーカーとギャンブルの文化があったことを明らかにしたうえで、その視点から人がリスクを取る確固たる理由について明快に説明している。

-

-2002年、小児がん病院への寄付を募るチャリティ投資コンファレンスで、グリーンライト・キャピタル社長デビッド・アインホーンは人をあっと言わせるような投資アイデアを聞かせてほしいと依頼されて、講演を行った。なぜグリーンライトがプライベートファイナンス大手のアライド・キャピタル株を空売りしているのか、アインホーンはその理由を説明した――事業は行き詰まり、不正会計も行われているので、株価は下がるはずと確信したからだと。この講演には説得力があった。翌朝、NYSE(ニューヨーク証券取引所)で取引が始まったが、アライド株はしばらく寄り付かない状態だった。売り注文や空売り注文が殺到したためNYSEがその注文を処理しきれず、取引を開始することができなかったのだ。 その後、大論争が巻き起こった。アライドはワシントンスタイルの情報操作で応戦し、アインホーンを攻撃し、中途半端な真実やあからさまなうそをまき散らしたと非難した。SEC(証券取引委員会)はといえば、政界と癒着したアライドの強い要請で、アインホーンが作成したアライドに対する見事な訴状を見て投資家を保護するどころか、株価操作の容疑でアインホーンの調査を開始した。さらにSECはその後6年にわたって、12回以上もの公募増資をアライドに認め、新規投資家から10億ドル以上を調達させていたのである。問題はこうして拡大していった。だが、情報操作やうそ、そしてSECの調査にもめげず、アインホーンは講演後もリサーチを続け、そしてとうとうアライドが彼の予想をはるかに超える悪事を働いていることを突き止めた――しかも、それが今日まで続いているのだから、何とも恐ろしい。 本書は、読者の心をわしづかみにするような現在進行形の武勇伝を時系列でまとめたもので、60億ドルを運用するヘッジファンドのグリーンライト・キャピタルがどのように投資リサーチを行っているのか、また悪徳企業の策略とはどんなものなのかを詳述している。読み進めていくうちに、規制当局の無能な役人、妥協する政治家、ウォール街の上得意先が違法行為にさらされないようにと資本市場が築いたバリケードを目の当たりにするだろう。また、政界と癒着した企業に政府が制裁を加えるのを邪魔する大きな障害にも直面するだろう。これは、第二のエンロンになること必至である。本書では、ウォール街、つまり投資銀行、アナリスト、ジャーナリスト、そしてなかでも規制当局の失態を明らかにしている。 アインホーンのこの「告発」は今のウォール街そのものの物語である。話は無名に近い一企業の枠をはるかに超えている。本書は、効果的な法の執行、自由な発言、そしてフェアプレーを求める重要な要望書なのである。 企業の汚職や金融詐欺など過去のものだろうという人は、ぜひとも本書を読んで考えを改めてほしい。ウォール街の現状とは、こうした違法行為が野放しにされ、こうした違法行為に加担する企業がどれほど守られ、逆にその悪を暴こうとする者は攻撃の矢面に立たされることになるのだ。これは投資と企業倫理、そして米連邦政府が投資家や納税者をどのように保護すべきか――保護してくれないことも多いが――を考えさせてくれる話である。

-

3.3投資に値する会社こそ、21世紀に生き残る!20世紀最高の投資家が明かす成長し続ける会社の経営、経営者の資質、企業統治、会計・財務とは。「経営者」「ベンチャー起業家」「就職希望者」「IPO」のバイブル。

-

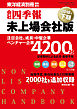

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【ご注意ください!】 ・本コンテンツは冊子版の約1500ページを電子化した、約500MBの大型電子雑誌です。ご利用いただく環境によっては、ダウンロードに時間がかかったり、一部ページの濃淡が明瞭でない場合がございますが、あらかじめご了承ください。 ・本コンテンツに社名や収録情報での検索機能はございません。巻頭の五十音順索引ページまたは本社所在地索引から、各社の掲載ページを探してください。 ●●概要●● 『会社四季報 未上場会社版』は、入手困難な7,000社の未上場企業情報を掲載しています。そのうち4,200社については、編集部記者の取材記事をはじめ、事業内容・業績・役員・取引先・その他多数の項目を収録しています。企業発掘、マーケティング、就職・転職活動などに是非、ご活用ください。 ●●収録社数●● ★注目会社 177社 ★有力・成長企業 3527社 ★有力中堅・ベンチャー企業 459社 ★巻末企業一覧 2,538社 ●●内容●● 《総力取材》 4,200社の最新決算実績と今期見通し 2016年10月期までの財務・業績を更新、連結・中間決算データも収録 企業の最新動向 編集部記者による業績見通し、M&A、経営統合、資本・業務提携、工場新設、海外現地法人設立など、激動の業界再編や企業動向を徹底取材 《主な掲載企業》 新規掲載企業: 上場廃止企業、有力・成長企業、有力中堅・ベンチャー企業など43社 有力未上場企業: 竹中工務店、サントリーホールディングス、矢崎総業、アイリスオーヤマ、 ジェーシービー、森ビル、JTB、YKK、国分グループ本社、ヤンマーホールディングス 上場持株会社傘下の中核企業: 大塚製薬、バンダイ、イトーヨーカ堂、東急不動産、三菱東京UFJ銀行、野村證券 巨大民営化企業: 北海道旅客鉄道、NTT東日本、NTT西日本 生保・損保会社: 日本生命保険、住友生命保険、明治安田生命保険、アフラック、東京海上日動火災保険、 損害保険ジャパン日本興亜、三井住友海上火災保険 巨大外資系企業: 日本IBM、インテル、GEヘルスケア・ジャパン、デュポン、バイエル薬品、 プロクター・アンド・ギャンブル・ジャパン マスコミ各社: 朝日新聞社、毎日新聞グループホールディングス、読売新聞東京本社、日本経済新聞社、 産業経済新聞社、フジテレビジョン、関西テレビ放送、集英社、小学館、文藝春秋 《収録項目》 所在地、電話番号、資本金、英文社名、設立年月、支社・営業所などの連絡先、事業内容、特色・近況、過去3~5期分の業績(売上高、営業利益、経常利益、純益、配当)、財務(総資産、自己資本比率)、役員、代表者略歴、親会社、子会社、取引銀行、仕入先、販売先、大株主、初任給、新卒・中途採用状況、会社のURLほか。銀行業は資金量、自己資本比率、証券業は自己資本規制比率、生命保険業は新規契約高、保有契約高、支払余力比率、損害保険業は事業費率、損害率、支払余力比率も。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【ご注意ください!】 ・本コンテンツは冊子版の約1500ページを電子化した、約500MBの大型電子雑誌です。ご利用いただく環境によっては、ダウンロードに時間がかかったり、一部ページの濃淡が明瞭でない場合がございますが、あらかじめご了承ください。 ・本コンテンツに社名や収録情報での検索機能はございません。巻頭の五十音順索引ページまたは本社所在地索引から、各社の掲載ページを探してください。 ●●概要●● 『会社四季報 未上場会社版』は、入手困難な約7000社の未上場企業情報を掲載しています。そのうち約4200社については、編集部記者の取材記事をはじめ、事業内容・業績・役員・取引先・その他多数の項目を収録しています。企業発掘、マーケティング、就職・転職活動などに是非、ご活用ください。 ●●収録社数●● ★注目会社 177社 ★有力・成長企業 3513社 ★有力中堅・ベンチャー企業 464社 ★巻末企業一覧 2511社 ●●内容●● 《総力取材》 4,200社の最新決算実績と今期見通し 2016年4月期までの財務・業績を更新、連結・中間決算データも収録 企業の最新動向 編集部記者による業績見通し、M&A、経営統合、資本・業務提携、工場新設、海外現地法人設立など、激動の業界再編や企業動向を徹底取材 《主な掲載企業》 ★新規掲載企業: 上場廃止企業、有力・成長企業、有力中堅・ベンチャー企業など38社 ★有力未上場企業: 竹中工務店、サントリーホールディングス、矢崎総業、アイリスオーヤマ、 ジェーシービー、森ビル、JTB、YKK、国分グループ本社、ヤンマーホールディングス ★上場持株会社傘下の中核企業: 大塚製薬、バンダイ、イトーヨーカ堂、東急不動産、三菱東京UFJ銀行、野村證券 ★巨大民営化企業: 九州旅客鉄道、北海道旅客鉄道、NTT東日本、NTT西日本 ★生保・損保会社: 日本生命保険、住友生命保険、明治安田生命保険、アフラック、東京海上日動火災保険、 損害保険ジャパン日本興亜、三井住友海上火災保険 ★巨大外資系企業: 日本IBM、インテル、GEヘルスケア・ジャパン、デュポン、バイエル薬品、 プロクター・アンド・ギャンブル・ジャパン ★マスコミ各社: 朝日新聞社、毎日新聞グループホールディングス、読売新聞東京本社、日本経済新聞社、 産業経済新聞社、フジテレビジョン、関西テレビ放送、集英社、小学館、文藝春秋 《収録項目》 所在地、電話番号、資本金、英文社名、設立年月、支社・営業所などの連絡先、事業内容、特色・近況、過去3~5期分の業績(売上高、営業利益、経常利益、純益、配当)、財務(総資産、自己資本比率)、役員、代表者略歴、親会社、子会社、取引銀行、仕入先、販売先、大株主、初任給、新卒・中途採用状況、会社のURLほか。銀行業は資金量、自己資本比率、証券業は自己資本規制比率、生命保険業は新規契約高、保有契約高、支払余力比率、損害保険業は事業費率、損害率、支払余力比率も。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 『会社四季報 未上場会社版』は、情報入手困難な未上場企業の中から有力・成長企業約7000社選抜し最新企業情報を収録。取引先拡大、マーケティングツール、業界動向分析、就職・転職活動等に必携のビジネス書です。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 『会社四季報 未上場会社版』は、情報入手困難な未上場企業の中から有力・成長企業約7000社選抜し最新企業情報を収録。取引先拡大、マーケティングツール、業界動向分析、就職・転職活動等に必携のビジネス書です。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【ご注意ください!】 ・本コンテンツは冊子版の約1500ページを電子化した、約500MBの大型電子雑誌です。ご利用いただく環境によっては、ダウンロードに時間がかかったり、一部ページの濃淡が明瞭でない場合がございますが、あらかじめご了承ください。 ・本コンテンツに社名や収録情報での検索機能はございません。巻頭の五十音順索引ページまたは本社所在地索引から、各社の掲載ページを探してください。 ●●概要●● 『会社四季報 未上場会社版』は、入手困難な約7000社の未上場企業情報を掲載しています。そのうち約4200社については、編集部記者の取材記事をはじめ、事業内容・業績・役員・取引先・その他多数の項目を収録しています。企業発掘、マーケティング、就職・転職活動などに是非、ご活用ください。 ●●収録社数●● ★注目会社 177社 ★有力・成長企業 3514社 ★有力中堅・ベンチャー企業 484社 ★巻末企業一覧 2565社 ●●内容●● 《総力取材》 ★約4200社の最新決算実績と今期見通し 2015年10月期までの財務・業績を更新、連結・中間決算データも収録 ★企業の最新動向 編集部記者による業績見通し、M&A、経営統合、資本・業務提携、工場新設、海外現地法人設立など、激動の業界再編や企業動向を徹底取材 《主な掲載企業》 ★新規掲載企業: 上場廃止企業、有力・成長企業、有力中堅・ベンチャー企業など55社 ★有力未上場企業: 竹中工務店、サントリーフーズ、矢崎総業、アイリスオーヤマ、JCB、森ビル、JTB、YKK、国分、ヤンマーホールディングス ★上場持株会社傘下の中核企業: 大塚製薬、バンダイ、イトーヨーカ堂、東急不動産、三菱東京UFJ銀行、野村證券 ★巨大民営化企業: 九州旅客鉄道、NTT東日本、NTT西日本 ★生保・損保会社: 日本生命保険、住友生命保険、明治安田生命保険、アフラック、東京海上日動火災保険、損害保険ジャパン日本興亜、三井住友海上火災保険 ★巨大外資系企業: 日本IBM、インテル、GEヘルスケア・ジャパン、デュポン、バイエル薬品、ファイザー、プロクター・アンド・ギャンブル・ジャパン ★マスコミ各社: 朝日新聞社、毎日新聞グループホールディングス、読売新聞東京本社、日本経済新聞社、フジテレビジョン、集英社、小学館、文藝春秋 《収録項目》 所在地、電話番号、資本金、英文社名、設立年月、支社・営業所などの連絡先、事業内容、特色・近況、過去3~5期分の業績(売上高、営業利益、経常利益、純益、配当)、財務(総資産、自己資本比率)、役員、代表者略歴、親会社、子会社、取引銀行、仕入先、販売先、大株主、初任給、新卒・中途採用状況、会社のURLほか。銀行業は資金量、自己資本比率、証券業は自己資本規制比率、生命保険業は新規契約高、保有契約高、支払余力比率、損害保険業は事業費率、損害率、支払余力比率も。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字列のハイライトや検索、辞書の参照、引用などの機能が使用できません。 【ご注意ください!】 ・本コンテンツは冊子版の約1500ページを電子化した、約500MBの大型電子雑誌です。ご利用いただく環境によっては、ダウンロードに時間がかかったり、一部ページの濃淡が明瞭でない場合がございますが、あらかじめご了承ください。 ・本コンテンツに社名や収録情報での検索機能はございません。巻頭の五十音順索引ページまたは本社所在地索引から、各社の掲載ページを探してください。 ●●概要●● 『会社四季報 未上場会社版』は、入手困難な7,000社の未上場企業情報を掲載しています。そのうち4,100社については、編集部記者の取材記事をはじめ、事業内容・業績・役員・取引先・その他多数の項目を収録しています。企業発掘、マーケティング、就職・転職活動などに是非、ご活用ください。 ●●収録社数●● ★注目会社 174社 ★有力・成長企業 3476社 ★有力中堅・ベンチャー企業 482社 ★巻末企業一覧 2754社 ●●内容●● 《総力取材》 ★4100社の最新決算実績と今期見通し 2015年4月期までの財務・業績を更新、連結・中間決算データも収録 ★企業の最新動向 編集部記者による業績見通し、M&A、経営統合、資本・業務提携、工場新設、海外現地法人設立など、激動の業界再編や企業動向を徹底取材 《主な掲載企業》 ★新規掲載企業: 上場廃止企業、有力・成長企業、有力中堅・ベンチャー企業など55社 ★有力未上場企業: 竹中工務店、サントリーフーズ、矢崎総業、アイリスオーヤマ、JCB、森ビル、JTB、YKK、国分、ヤンマーホールディングス ★上場持株会社傘下の中核企業: 大塚製薬、バンダイ、イトーヨーカ堂、東急不動産、三菱東京UFJ銀行、野村證券 ★巨大民営化企業: 九州旅客鉄道、日本郵政、ゆうちょ銀行、かんぽ生命保険、NTT東日本、NTT西日本 ★生保・損保会社: 日本生命保険、住友生命保険、明治安田生命保険、アフラック、東京海上日動火災保険、損害保険ジャパン日本興亜、三井住友海上火災保険 ★巨大外資系企業: 日本IBM、インテル、GEヘルスケア・ジャパン、デュポン、バイエル薬品、ファイザー、プロクター・アンド・ギャンブル・ジャパン ★マスコミ各社: 朝日新聞社、毎日新聞グループホールディングス、読売新聞東京本社、日本経済新聞社、フジテレビジョン、集英社、小学館、文藝春秋 《収録項目》 所在地、電話番号、資本金、英文社名、設立年月、支社・営業所などの連絡先、事業内容、特色・近況、過去3~5期分の業績(売上高、営業利益、経常利益、純益、配当)、財務(総資産、自己資本比率)、役員、代表者略歴、親会社、子会社、取引銀行、仕入先、販売先、大株主、初任給、新卒・中途採用状況、会社のURLほか。銀行業は資金量、自己資本比率、証券業は自己資本規制比率、生命保険業は新規契約高、保有契約高、支払余力比率、損害保険業は事業費率、損害率、支払余力比率も。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字列のハイライトや検索、辞書の参照、引用などの機能が使用できません。 【ご注意ください!】 ・本コンテンツは冊子版の約1500ページを電子化した、約500MBの大型電子雑誌です。ご利用いただく環境によっては、ダウンロードに時間がかかったり、一部ページの濃淡が明瞭でない場合がございますが、あらかじめご了承ください。 ・本コンテンツに社名や収録情報での検索機能はございません。巻頭の五十音順索引ページまたは本社所在地索引から、各社の掲載ページを探してください。 ●●概要●● ネットでは絶対手に入らない未上場企業の情報が満載! 入手困難な約7000社の未上場企業情報を掲載しています。そのうち約4100社については、編集部記者の取材記事をはじめ、事業内容・業績・役員・取引先・その他多数の項目を収録しています。企業発掘、マーケティング、就職・転職活動などに是非、ご活用ください。 ●●収録社数●● ★注目会社 174社 ★有力・成長企業 3501社 ★有力中堅・ベンチャー企業 493社 ★巻末企業一覧 2754社 ●●内容●● 《総力取材》 ★4100社の最新決算実績と今期見通し 2014年10月期までの財務・業績を更新、連結・中間決算データも収録 ★企業の最新動向 編集部記者による業績見通し、M&A、経営統合、資本・業務提携、工場新設、海外現地法人設立など、激動の業界再編や企業動向を徹底取材 《主な掲載企業》 ★新規掲載企業: 上場廃止企業、有力・成長企業、有力中堅・ベンチャー企業など55社 ★有力未上場企業: 竹中工務店、サントリーフーズ、矢崎総業、アイリスオーヤマ、JCB、森ビル、JTB、YKK、国分、ヤンマーホールディングス ★上場持株会社傘下の中核企業: 大塚製薬、バンダイ、イトーヨーカ堂、東急不動産、三菱東京UFJ銀行、野村證券 ★巨大民営化企業: 九州旅客鉄道、日本郵政、ゆうちょ銀行、かんぽ生命保険、NTT東日本、NTT西日本 ★生保・損保会社: 日本生命保険、住友生命保険、明治安田生命保険、アフラック、東京海上日動火災保険、損害保険ジャパン日本興亜、三井住友海上火災保険 ★巨大外資系企業: 日本IBM、日本HP、インテル、GEヘルスケア・ジャパン、デュポン、バイエル薬品、ファイザー ★マスコミ各社: 朝日新聞社、毎日新聞グループホールディングス、読売新聞東京本社、日本経済新聞社、フジテレビジョン、集英社、小学館、文藝春秋 《収録項目》 所在地、電話番号、資本金、英文社名、設立年月、支社・営業所などの連絡先、事業内容、特色・近況、過去3~5期分の業績(売上高、営業利益、経常利益、純益、配当)、財務(総資産、自己資本比率)、役員、代表者略歴、親会社、子会社、取引銀行、仕入先、販売先、大株主、初任給、新卒・中途採用状況、会社のURLほか。銀行業は資金量、自己資本比率、証券業は自己資本規制比率、生命保険業は新規契約高、保有契約高、支払余力比率、損害保険業は事業費率、損害率、支払余力比率も。

-

4.2

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 <本書の特徴> ■改訂を重ね、ロングセラーとなった『基礎から学ぶ不動産投資ビジネス』を全面刷新、改題 ■変わり続ける不動産投資・証券化ビジネスの全体像と実務上の要点が1冊でわかる。実務入門・学び直しの決定版。本書シリーズ『基礎から学ぶ不動産投資ビジネス』の改訂版で不動産協会の優秀著作奨励賞受賞 ■不動産サイクル、金融環境や不動産投資戦略の変化を第一線でつぶさに見続けてきた著者が、基礎知識から最新事情までわかりやすく体系的にポイント解説 ■実務に役立つ市場の見方、投資戦略の立て方、投資判断のポイントなどを解説。過去30年にわたる不動産投資・証券化ビジネスの成長の中で、市場に蓄積された数多くの知見を、実務に役立つように整理している ■新たな時代の潮流を反映した書籍構成となっている。不動産と金融の融合のさらなる進展を踏まえ、「不動産投資にかかわる金融市場の読み方」「押さえておきたい金融商品取引法」の章を新設。加えて、ESG投資、サステナブルファイナンス、不動産証券化のデジタル市場といった、市場の将来に影響を及ぼす動きも取り上げている ■読者が読み進めやすいように、80点超の図表を用いるとともに、各章の末尾に「ポイント整理」の欄を設けている <こんな方にオススメ> ■不動産投資・証券化ビジネスに初めて携わる方 ■不動産の専門書が難しいと感じているビジネスパーソン ■アセットマネジャーやプロパティマネジャーを目指す方 ■市場の読み方や戦略の立て方の基本を学びたい方 ■実務で必要となる投資判断のポイントをつかみたい方 ■マーケットの知見を体系的にアップデートしたい方 ほか

-

-勝者の異様な思考法! 「優れた投資家は、同じ状況や対象でも一般投資家とは異なった視点で判断し、ほかとは違った結論を下す。だから普通の人から見ると、彼らの思考過程は異様に思えるし、一般に受け入れられる機会も少ない。その行動が理解され称賛を浴びるのはずっとあとになって、結果が出てからのことだ。彼らは永遠の異邦人なのである。だが、市場での資産運用やトレードは少数派に有利なゲームだから、それは賢者の必要条件でもある」――監修者まえがきより 大成功した投資家はどう考えるのか? 2004年、ニック・スリープはアマゾン株に集中的に投資した(ほとんどの投資家がアマゾンは投機的な投資対象だと言っていた)。彼のポートフォリオは2001年から2013年までに921%のリターンを上げた。 あるCEOがウォーレン・バフェットに自分の会社を15億ドルで買ってくれるよう頼んだ(ほとんどの投資家は何週間もかけてデューデリジェンスを行っただろう)。ウォーレン・バフェットは5分で投資判断を下した。 2019年、ある投資家がチャーリー・マンガーにアップル株をどう思うかと尋ねた(ほとんどの投資家は簡単に答えられる質問だと思った)。これに対して、チャーリー・マンガーは、自分はアマゾンの事業を理解していないと答えた。 上の3例を見るまでもなく、大成功している投資家は、ほかの多くの人たちとは異なるやり方・考え方を、投資に関しては取り入れているのは明らかだだろう。 しかし、ウォーレン・バフェットはどのようにして5分間で投資判断を下したのだろうか。なぜチャーリー・マンガーはアップルを理解していないと言ったのだろうか。どうしてニック・スリープはアマゾンが10倍になることを知っていたのだろうか。 これらの疑問を明らかにすることによって、桁外れに成功した投資家のモノの見方・考え方にに迫り、答えを見いだしたのが本書である。普通のパフォーマンスしか上げられない普通の人の思考法と、成功した投資家たちだけがやっている独特で特異な思考法とはどこかどう違うのかを知り、その奥義を実行できれば、あなたも桁外れの投資家に近づけることだろう!

![敗者のゲーム[原著第8版]](https://res.booklive.jp/1068161/001/thumbnail/S.jpg)

![バフェットからの手紙 [第4版]](https://res.booklive.jp/20013101/001/thumbnail/S.jpg)

![バフェットからの手紙 [第3版] ──世界一の投資家が見たこれから伸びる会社、滅びる会社](https://res.booklive.jp/20002688/001/thumbnail/S.jpg)