所得税作品一覧

-

5.0※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 社会情勢が大きく揺れ動くなかで、先立つものはやはりお金です。お金を節約して貯めていく、もしくは、お金の使い方を見直して支出を防ぐ方法に関し、多岐にわたってご紹介します。固定費の見直し方、預貯金や年金について、銀行やクレジットカードとの上手なつき合い方など、お金にまつわる基礎知識を「4コママンガと解説テキスト」という構成でわかりやすく解説していきます。 【監修者プロフィール】 荻原 博子(おぎわら・ひろこ) 監修 経済ジャーナリスト。経済事務所勤務後、1982年からフリーの経済ジャーナリストとして、新聞・経済誌などに連載。難しい経済やお金の仕組みを、生活に根ざしてわかりやすく解説し、女性では珍しく骨太な記事を書くことで話題となる。また、経済だけでなくマネー分野の記事も数多く手がけ、ビジネスパーソンから主婦に至るまで幅広い層に支持されている。バブル崩壊直後からデフレの長期化を予想し、現金に徹した資産防衛、家計運営を提唱し続けている。テレビのコメンテーターとしても活躍中。 【目次】 Chapter1 未来に必要なお金のこと 生活費にかかる金額の見える化を 一生にはどれくらいのお金が必要? 結婚にかかる金額は一体いくら? 出産にはいくらお金を準備する? 老後資金をシミュレーションする 預貯金の平均額ってどれくらい? 収入をアップさせる方法は? 退職金はどうやって支払われるの? お金の価値はつねに変化していく お金を上手に借りる方法とは? Chapter2 節約してお金を貯める お金を貯めるための節約術とは 格安スマホに切り替えて固定費削減 水道光熱費を上手に安くする方法 住まいは買うべき? 借りるべき? 住居費を節約するポイントを知ろう 賃貸物件退去時の原状回復とは? 医療保険はどこまで節約できる? 災害に遭ったら支援制度の利用を インターネット保険で保険料節約を 病院や薬局でも得をするコツとは? 車は買うべきか? 買わざるべきか? 貯蓄型保険をおすすめしない理由 不要な支出がないか再チェックを Chapter3 税金・社会保険で損しない方法 税金、ちゃんと把握している? 社会保険ってそもそもなんだろう 雇用保険でもらえるお金 給与明細の正しい見方はこれだ 源泉徴収で徴収されるものは? 年末調整と確定申告の違い 所得税・住民税はどう決まる? 税金がお得になる控除のいろいろ 配偶者控除の落とし穴 知らないと損! 取り戻せる税金 Chapter4 お金の上手な貯め方 社内預金は使わなきゃ損!? 収入の何割を貯金に回すべき? 貯金は自動積立がおすすめなワケ パートでもOK? 財形貯蓄を賢く使う 年金についておさらいしよう フリーランスは付加年金を活用せよ 老後以外にももらえる年金 「タンス預金」って実際どうなの? 副業で事業所得をえるべし ポイントの賢い貯め方・使い方 キャッシュレスで得したい! 銀行は賢く利用するべし ムダ遣いが減る財布の中身 自分は投資に向いている? iDeCoとNISAにご用心 自営業なら小規模企業共済を Chapter5 ズボラでもお金を増やすコツ ふるさと納税でお得になる仕組み 健康とともにポイントもゲット クレカの枚数は1〜2枚に留める コンビニに行ったつもりで貯蓄を! ビッグデータ活用でムダ遣いを防ぐ 休眠口座があるなら即刻払い戻しを 値引きシールに惑わされない裏ワザ Column お金の基本Keyword 離婚 相続税 介護保険 ポイント投資

-

5.0

-

5.0新型コロナウイルス感染症においてそれがもたらす経済的影響は益々切迫したものになってきている。上場株式については、各国が異常な財政出動していることもあって、株式市場に多量な資金が流入し、実体経済にかけ離れた株価高騰を招いているが、それがいつ暴落するかという問題も抱えている。更に、コロナ禍による財産価値の変動は、所得税や法人税の課税関係にも大きな影響を及ぼす。本書では、コロナ禍における資産(財産)の価値変動リスクに対応した対策とそれに係る税務や法務に焦点を当てるとともに、コロナ禍においてもっとも影響を受けやすい不動産賃貸業の課税問題についても解説。

-

5.0確定申告ソフトシェアNo.1の弥生のサービス「やよいの青色申告 オンライン」を使って令和3年(2021年)年3月15日締 切の青色申告を簡単にできるための解説書です。 ・確定申告の基礎からわかる ・経費計上のコツがズバリわかる ・個人事業主が得する節税方法をやさしく解説 ・簿記がわからなくても自動で帳簿作成できるクラウドサービス「やよいの青色申告 オンライン」完全対応 ・新型コロナ関連の経費計上や家事按分、支援金の決算方法を解説 ※新型コロナウイルス感染症拡大防止のため、所得税などの確定申告の締め切り日が令和3年4月15日(木)まで延長になりました。(詳細については国税庁のホームページをご覧ください)

-

5.0※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 身内が亡くなった際のさまざま届出や手続き等を1冊にまとめたムックです。 「図解」でわかりやすく解説していきます。 01 いつまでに何をする? フローチャートで見る 02 看取りのあとのことをイメージしてみましょう 03 忌引期間5日間でやっておく 04 相続の手続きはプロにまかせてスムーズに! 05 身内が亡くなったあとにする 【第1章】 通夜・葬儀・告別式にまつわる手続き 《弔いの基本を知る》葬儀の基礎知識と準備 《死亡診断書と死亡届》死亡診断書と死亡届の受け取りと提出 《埋火葬許可書の申請》埋火葬許可申請書の提出と許可証の交付 《葬儀社を決める》葬儀社選びのポイント 《葬儀費用》 葬儀にかかる費用の目安 《葬儀社との打ち合わせ》葬儀社との打ち合わせと交渉のコツ 《葬儀後のこと》葬儀後のあいさつや事務処理 【第2章】 葬儀後にするさまざまな手続き 《届出・手続きの確認》期限と優先順位を確認しよう 《健康保険》健康保険の届出と手続き 《年金の受給停止》年金の受給停止と未支給分の請求申請 《世帯主の変更》世帯主変更届の提出 《準確定申告》故人の所得税の申告 《給付金の申請》葬祭費と埋葬料の申請 《給付金の申請》高額療養費の払い戻しを受ける手続き 《遺族年金の受給》受給できる遺族年金の確認 《遺族年金の請求》遺族年金の請求手続き 《寡婦年金と死亡一時金》寡婦年金と死亡一時金の請求手続き 《変更・解約手続き》各種契約の名義変更と解約の手続き 【第3章】遺言・相続にまつわる知識と手続き 《改正相続法と相続の流れ》相続手続きの流れを把握する 《遺言書の確認》遺言書を確認する 《相続人の確定》相続人を確定する 《財産の特定》遺産の種類と調査 《相続放棄》相続放棄と限定承認 《遺産分割》遺産分割と遺産分割協議書の作成 《不動産の相続》不動産の分割方法と相続手続き 《金融機関の手続き》銀行や証券会社での手続き 《自動車の相続》自動車の相続手続き 《そのほかの財産》そのほかの相続に該当する遺産 《相続税の申告と納税》相続税の申告と納付手続き 《相続税控除と特例》相続税のさまざまな控除と特例 【第4章】 お墓と法要 四十九日法要と納骨、その後の供養 《法要・納骨》忌明け(四十九日法要)から喪明け(一周忌法要)まで 《お墓と供養》さまざまなお墓のタイプと供養のカタチ 《お墓の購入》 新たにお墓を建てる 《墓じまい》墓じまいの手続き 巻末付録① 巻末付録②

-

5.0※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 今世紀最大の馬券ミステリーの謎を解く!! 自動で買い目が決まり、自動で購入できるシステムを作り上げ、5年間で1億5000万円もの大金を稼いだ男。 彼が使っていたデータと、彼と同一人物と見られる男が掲示板に書き込んだ買い目を照合することで、謎に包まれた予想ロジックを解明した。 男はなぜこれほどまでに儲けることができたのか? 競馬で稼ぐための正解がここにある!! ■馬券課税裁判(大阪)の概要 大阪市の元会社員が2007~2009年の3年間で、インターネットで28億7000万円の馬券を購入し、払戻金30億1000万円を得た。税務調査に入った大阪国税局はこれに対し6億4000万円の所得税を課し、検察は払戻金を申告せず5億7000万円を脱税したとして起訴した。2013年5月23日の大阪地裁判決は所得税法違反は認め、懲役2月・執行猶予2年を言い渡したが、脱税額については「利益は外れたレースも含めて継続的に馬券を購入してきた結果によるもので、当たった馬券の購入代だけでなく、外れ馬券の代金も必要経費になる」という元会社員側の主張を認め、5200万円に減額した。これを不服とした大阪地検は控訴したが、2014年5月9日に行われた二審でも「外れ馬券は経費」と認定し、検察側の控訴を棄却した。その後、検察側は上告し、結論は最高裁へと持ち越されることとなった。 ※本書の推理は、馬券課税裁判の元会社員と2ちゃんねるに書き込みを行なっていた卍氏が同一人物であると仮定した場合のものです。

-

5.0

-

4.5

-

4.4はっきり言って始めないと損! 老後資金を940万円上積みも。隠れた優遇税制をフル活用し、「老後貧乏」を防ぐ! 制度の徹底活用法をコンパクトに解説する入門書。 確定拠出年金は、自分で投資商品を選んで年金資産を運用する制度。掛け金全額が所得税・住民税から控除されるほか、運用で得た利益も非課税になります。2017年1月から対象者が大幅に拡大し、現役世代なら誰でも入れるように。会社員はもちろん、主婦や公務員の方も、本書で学んでぜひご活用ください。加入方法といった制度の基本を押さえながら、カギとなる金融機関の選び方や節税効果を最大限に活かす運用術、お得な受給方法などをわかりやすく解説。さらに、企業型確定拠出年金の有利な活用法も紹介します。

-

4.3

-

4.3消費増税は悪ではない! 「貯蓄ゼロでも不安ゼロの社会」は実現できる 慶大人気教授による白熱討論を書籍化! 【主な内容】 ・「勤労国家」日本 ~行き過ぎた「自己責任社会」の形成 ・「働かざる者食うべからず」の本当の意味 ・90年代に大転換した日本社会 ~家族、会社、地域という共同体の喪失 ・「成長」から「分配」に方向転換した安倍政権 ・国民が優先すべきは「経済成長」よりも「将来不安の解消」 ・2040年の社会保障給付は190兆円 ~ビビり過ぎのメディアと国民 ・「頼りあえる社会」を実現するために、いくら必要なのか ・増税を「悪」と捉える左派・リベラルの限界 ・なぜ消費増税が正しいのか ~所得税、法人税、相続税を上げても数千億円

-

4.3クウェイト、カタル、バハレーン、UAE、オマーン。湾岸産油国は、驚くべき特徴に満ちている。莫大な石油収入によって、所得税はなし、教育費は無料。1人あたりのGDPが日本の2倍の国もある。一方で、「経済発展が民主化を促進する」という定説はあてはまらず、君主制が維持されたままだ。2009年のドバイ・ショックで、世界経済における影響の大きさを知らしめた「石油王が統治する金満国家」を詳細に分析する。

-

4.3サラリーマンとして「年収500万円で20年働く」のと「年収1000万円で10年働く」。20年間の手取りが多くなるのはどっちでしょうか? どちらも、トータル1億円。しかし、実際に手にできる金額は異なります。 「所得税が源泉されるんだよね。」 「社会保険が天引きされるんだよね。」 手取りを計算するにあたって、考えるポイントはなんとなくわかるかもしれません。でも、お金と社会の仕組みをきちんと知っているでしょうか? この世の中は、知らないことで損してしまう制度や仕掛けがあちこちにあります。本書は、「10%値引きと10%ポイント還元、得するのはどっち?」「クレジットカードとデビットカード、預金残高ゼロでも使えるのはどっち?」など身近なことだけど案外知らないお金の仕組みをクイズにしました。問いは全部で40問。お金の本質と基本を楽しく学んでください。知ることがお金持ちへのいちばんの近道なのです。

-

4.0

-

4.0財政の「なんで?」に答えます。 納めた税金が自分に還っているのか 借金がこんなにあって将来の日本はどうなるのか 財政について考えたくても、様々な情報が飛び交い、 どれが正しいのかはなかなかわかりません。 ならば、日本の財政や財源について詳しく、 ノーマルな視点で疑問に答えてくれる人に聞いてみよう。 ということで企画したのがこの本です。 その私たちが思う様々な財政のギモンにだれでもわかるよう 基本から答えてくれるのが、元財務官僚という日本の省庁の中にいた人で、 今は大学院教授の田中秀明先生です。 消費税はもちろん所得税や国債といった収入のギモン、 コロナ対策や保険、公務員の給料、公共事業のギモンまで、 財政の関して皆が思う「なんで?」を基本から丁寧に解説していきます。 【目次】 PART1 財政の基本——国はどれだけ集めてどこに使っている? PART2 収入の疑問——税の徴収は本当に公平? PART3 支出の疑問——財布の紐は誰が握っているの? PART4 借金の疑問——赤字で大丈夫なの? EXTRA 地方の財政——自治体間の格差はなくしたほうがいい?

-

4.0・高収益物件ほど融資が下りやすい ・「都心部・駅近」なら必ず儲かる ・大手の管理会社に任せれば安心 これらはすべて「嘘」! ベストセラー『不動産投資の嘘』が発売されて6年 今なお、なくならない「嘘」の数々…… 5000人以上の投資家に対して資産形成のコンサルティングを行ってきた著者が、 嘘に惑わされずに投資で成功できるポイントを解説! ------------------------------------------------------ アベノミクスの金融政策として2013年に導入された 「量的・質的金融緩和」(異次元緩和)によって、 過剰ともいえるほど銀行の融資条件が引き下げられました。 そのなかで、収益不動産に対する融資も拡大—— それにより、サラリーマンを中心に「不動産投資ブーム」が起こりました。 これまでは資産家や地主の専売特許であった不動産投資の裾野が一気に広がって、 不動産投資での成功を夢見る多くのサラリーマン投資家が誕生したのです。 本書の初版が発売されたのは、融資額が増え続けるさなかの2016年のこと。 ブームが過熱していくなか、不動産業界に蔓延する「嘘」を暴きつつ、 正しい不動産投資の指標を記した書籍『不動産投資の嘘』はベストセラーになりました。 しかし残念なことに、今も「嘘」はなくなっていないと著者はいいます。 多くのサラリーマン投資家が騙されて辛酸をなめているというのです。 例えば「この物件は、利回りが良いからおすすめです」という嘘です。 サラリーマン投資家にとって、たしかに高利回り物件は魅力的ではありますが、 それらの物件が必ずしもおすすめできるわけではないといいます。 さらには、「法人化は“5棟10室”以上になってからにしなさい」という嘘です。 一概にはいえない部分はあるものの、事業規模以上に投資を拡大させたいのであれば、 1棟目から法人化するほうが早道だといいます。 ほかには、「大手の管理会社に任せれば安心」、「不動産投資は節税になる」 などという嘘です。大手だからといって管理会社に丸投げしていたら空室だらけに なっていたケース、所得税還付を目的にまったく利益の出ない物件を購入している ケースもあるといいます。 ではサラリーマンは、不動産投資業界に蔓延している「嘘」に踊らされて、 損をするしかないのか——決してそんなことはないというのが著者の主張です。 著者は、全国の投資用不動産の売買を行う会社を経営し、これまで約5000人以上の 投資家に対して、資産形成のコンサルティングを行ってきました。 なかには、業者のうまい話に騙されて失敗物件をつかまされた人も多数いますが、 そういう人にも有効な手立てを示し、確実に利益を出せるようサポートしています。 その経験から「購入」「運営」「出口」の3つの段階において、 騙されやすいポイントさえ押さえておけば、不動産投資の「嘘」に惑わされず、 投資で成功できるといいます。 また、本書では不動産投資において欠かせない知識として、 CCR(自己資本利益率)、IRR(内部収益率)、FCR(真実の利回り)、 K%(ローン定数)などの基本指標を紹介しています。 さらに、初版発売以来、初心者向けの説明をもっと増やしてほしいという 読者からの要望にこたえるべく、より分かりやすい解説を加えています。 不動産投資の「嘘」を見破り、長期安定収入を得るための必読書です。

-

4.0国家の行く末を左右するのは「税金」だった! 本書では、「海賊税」「農民税」などの歴史を大きく動かした税金から、現代日本の「ワンルームマンション税」まで、70の「ヤバい税金」を解説します。 【目次】 第1章 歴史を変えた「ヤバい税金」~フランス革命も独立戦争も「税金」のせい!?~ 第2章 世界は「ヤバい税金」であふれている ~乳房税・子ども税・独身税!?~ 第3章 日本にもあった「ヤバい税金」 ~税率300%の「遊興飲食税」とは!?~ 第4章 一見ヤバいけど、実は合理的な税金 ~古代ローマの脱税密告制度とは!?~ 第5章 皆が知らない「ヤバい税金」事情 ~犯罪の収益にも所得税がかかる!?~

-

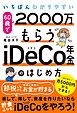

4.0●著書累計54万部! ●本書は、法改正に対応した改訂新版! ●やさしくて、くわしい、はじめての人のためのiDeCo(イデコ)本 ●入り口から出口まで、この1冊できちんとわかる! iDeCoとは、節税しながら老後資金を作っていく、おトクな年金です。 60歳未満の方なら、自営業者も会社員も公務員も主婦も学生も、多くの人が利用できます。 毎月5000円以上の掛金を支払い、税の優遇を受けながら、長期的に資産を育てていくことができます。知らないと、損します! 現在日本にある資産運用の中では「ほぼ完璧」といっていい仕組みです。 ・支払う掛金に応じて、「所得税」と「住民税」が減る ・運用している間は「利息」や「利益」に税金がかからないので、効率よくふやせる ・運用してきたお金を受け取るときは、退職所得控除や公的年金等控除の対象になるので税負担が軽くなる 特にすごいのは、毎月支払う掛金すべてが所得から差し引けるので、所得税と住民税が減ることです。 受け取り方には工夫が必要ですが、そこもしっかり解説。どの商品を選んで運用していけばよいのか、金融機関はどこを選べばよいのか、そして、よくある疑問にもQ&Aコーナーで丁寧にフォローしています。 そして、2022年の法改正で、対象者がさらに拡大します。 企業型確定拠出年金の加入者(約750万人)が加入できるようになるのがインパクト大です。ほかにも、加入できる年齢がのびる(60歳未満→65歳未満)、受け取り方の選択肢が広がる(運用継続70歳→75歳になるまで)など、大きく進化します。

-

4.0あの手この手,いろんな名目でサイフからお金を抜いていくもの。その名は「税金」です。 年末調整や確定申告の際に必ず目にする「所得税」や「住民税」。会社の決算の後にかかってくる「法人税」。毎日の生活で払っている「消費税」。人生の節目で発生する「相続税」や「贈与税」。家や車を所有したときの「固定資産税」,「自動車税」。 「来年から税負担が増える」「一部○○〇の人は減税になる」「あの人は節税をうまくやっている」。そんな声を耳にすることがありますが,税金の基本的なことや「抜け穴」の知識をまとめてインプットする機会ってあるものでしょうか? ほとんどありませんよね。 本書は,税金の“表向き”の情報とともに,誰も教えてくれない“裏側”から見た税金のことを1冊にまとめました。 サラリーマンの税金,個人事業者・フリーランサーの税金,会社を経営する人の税金,投資や運用をする人の税金,そして日本に住む人誰しもが払っている税金。名前ばかりで実態がよくわからなかった「みんなの税金」のことが,ぐっとわかるようになります。税金対策を真剣に考えたい人の最初の本としてもオススメです。

-

4.0実生活で見聞きするお金のことがざっとわかる! 世界一・基本的でわかりやすいお金の本! ☆金利、源泉徴収、所得税・住民税、社会保険、株、銀行の種類、年金…… 日常生活で見聞きするお金のことがざっとわかる! ☆お金知識ゼロの文系編集者が 元国税専門官にわかるまで聞いた! ☆超基礎から意外と知らないお金の話まで、 これ1冊でわかる! 金利とか株とか、 大人になったらわかると思っていたら、 わからないまま社会人6年目。 いまだに、ニュースの「株と為替の値動き」の意味 がわからない…… そんなマネー知識ゼロの超・文系編集者が 元国税局のお金のプロに お金に関するあれこれを全部聞いた! 「会社員が払わないといけない税金って?」 「日経平均株価とは?」「信用金庫とか信用組合とか、銀行の種類がわかりません」 「国債=国の借金を買うってどういうこと?」 といった超基礎から 「4、5、6月に残業すると、社会保険料UP」 「NISAで株の利益が非課税に」 「国民年金の受給開始時期は前後にずらせる。男性は『70歳1か月』から受け取ると、受給額が最大に」 などの意外と知らない話まで、この1冊で丸わかり! 2時間でざっと読めて、お金の不安がなくなる! 世の中の仕組みがわかる!

-

4.0※この商品は固定レイアウトで作成されており、タブレットなど大きいディスプレイを備えた端末で読むことに適しています。 また、文字列のハイライトや検索、辞書の参照、引用などの機能が使用できません。 老後のために貯金する……それって実は損しているの知ってますか? 知らなきゃ損する、超オトクな制度「iDeCo-イデコ-(個人型確定拠出年金)」をいちばんわかりやすく解説しました! iDeCoは…… ・住民税と所得税が安くなる! ・運用益は非課税! ・ほぼほったらかしでお金が増える! といった特長があるお金を増やして節税もできる超オトクな制度です。 本書は、 「でも、貯金しかしたことないしわからない…」 「資産運用って何か怖い…」 「お金のこと、全く知りません! 」 「イデコ…? なんか聞いたことあるけど…」 こんな人に向けた超初心者向けのiDeCoの解説書です。 極力難しい言葉は使わず、会話形式でゆっくり楽しく、わかりやすく解説しました。 ※本書は確定拠出年金の中でも、「個人型」のみを解説した書籍です。

-

4.0

-

4.0あなたの家計は大丈夫? 2019年の「消費税10%」、2020年の「会社員の給与所得控除の改正」と、会社員いじめの“増税ラッシュ”が次々と続く。放っておけば手取りは減少の一途。 だからこそ、今のうちに何らかの対策を練っておく必要があります。 そこで本著では、会社員が所得税や相続税の負担を減らすための“ツボ”と、策を講じて失敗しやすい“ドツボ”を、具体的な事例を交えて分かりやすく紹介。 税金や社会保険料の壁を壊すのは無理があるが、合法的な節税で壁に小さな穴を開けていくことなら十分可能! 本著でそのヒントを得ていただければ幸いです。

-

4.0本書は日本のサラリーマンに贈る、「税」から今日の格差や経済の問題点を知るための新しい教養の一冊だ。 ICIJ(国際調査報道ジャーナリスト連合)によって明らかにされた「パラダイス文書」は、各国に波紋を広げている。文書に名前があったのは、エリザベス英女王や米投資家ジョージ・ソロス氏、歌手のマドンナ氏など。日本人では鳩山由紀夫元首相などの名前も挙がっている。彼らが英領バミューダ諸島などタックスヘイブンで資産運用し、税金を逃れていたのではないかと疑惑を呼んでいるのだ。 国内に目を転じてみると、サラリーマンは精いっぱい働いても給料は増えず、源泉徴収できっちり税金を取られ、節税できる余地などほとんどない。そうした状況を横目に、一部の自営業者や経営者など富裕層は節税にいそしみ、ほとんど税金も納めず裕福に暮らしている。 これらの不公平・格差の原因は「税の歪み」にある。 ▼本文中で取り上げるトピック(一部) ・戦前から現在までの「税が歪められてきた歴史」 ・戦後すぐに骨抜きにされた「税の根幹」とは ・国民が「税に関心を持たない」ようにする仕組み ・富裕層の年収の大部分を占める株式譲渡益にかかる税率はわずか10%から20% ・OECD加盟33カ国で日本だけがやっていない「消費税の最大の欠陥」 ・年間5000億円もの「納められるべき税」が事業者の懐に入っている! 本書は戦前から現在までを概観しつつ、どこが問題なのか、いつから歪められたのか、今日の格差や不公平の根源を指摘。また、所得税や消費税など、日本における5つの主な税の問題点を掘り下げていく。 老舗の週刊経済誌で記者を務めた著者が、確かなデータと庶民目線で鋭く切り込む「税」の問題点、ぜひご一読を。

-

4.0知らないではすまされない! 賃貸経営、民泊ビジネスに不可欠の1冊! 契約締結から物件の運営・管理、トラブル解決法まで。 実務経験豊富な専門家が重要ポイントを解説。 平成29年税制改正、民法債権法改正、民泊新法にも対応した最新版。 【本書で取り扱うおもなテーマ】 ●アパマン経営 契約締結/解除・原状回復/家賃不払いなどのトラブル対策など ●民泊経営 旅館業法、住宅宿泊事業法など関連法の知識/ビジネスに適した物件かどうかの判断基準/マッチングサイト活用法/収益率向上のコツ/各種トラブル対策 ●税務 物件取得や譲渡に関わる税金/所得税の計算と確定申告/相続時精算課税制度などの相続税対策/法人設立/管理会社の活用法/消費税の知識や還付申告

-

4.0給与所得者ほど税金を取りやすく、そして実際に取られている人はいません。そのような実感のない人も多くいますが、源泉徴収制度などの巧妙な徴税システムでその実態が庶民にはわからなくなっており、また、所得税や相続税、贈与税などの増税は、閣議決定などで「いつの間にか」決められています。こうして、日本はいつの間にか“重税国家”になってしまったのです。重税国家というと、収入の半分以上を税金で持っていかれるスウェーデン、デンマークなどの北欧諸国を想像しますが、これらの国はいずれも高福祉国家で、国民は納税した分のしっかりした行政サービスを受けています。それに対して、人口減少時代に入った日本では、これからますます福祉が削減されるだけでなく、今後は「支出税」「資産税」「死亡消費税」などの新税が現実のものになるかもしれません。そして最終的には、国は膨大な債務を帳消しにするために大きなインフレを起こし、国民の資産を吹き飛ばしてしまう可能性すらあります。われわれはそのとき、国に対してどのようなスタンスで向き合い、各個人はどのような対策をとれるのか? これから持つべき税についての知識を明快に示していきます。

-

4.0※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 大阪の馬券課税裁判で世間の注目を集めた卍氏が、「馬券の勝ち方」を論理的かつ丁寧に解説します。 「馬券で儲けるための考え方」「押さえておくべき競馬の本質」「予想ファクターの取扱方法」「投資競馬を実現する買い方」「袋とじ:10万円で始める投資競馬」など、デジタル派のみならず、すべての競馬ファンが知っておきたい内容を盛り込みました。 《大阪の馬券課税裁判の概要》 大阪市の元会社員(卍氏)が2007-2009年の3年間で、インターネットで28億7000万円の馬券を購入し、払戻金30億1000万円を得た。税務調査に入った大阪国税局はこれに対し6億4000万円の所得税を課し、検察は払戻金を申告せず5億7000万円を脱税したとして起訴した(所得税約6億8000万円、無申告加算税約1億3000万円、地方税約1億7000万円、延滞税も合わせると10億円以上もの税金を支払うことが求められた)。 2013年5月23日の大阪地裁判決は所得税法違反は認め、懲役2月・執行猶予2年を言い渡したが、脱税額については「利益は外れたレースも含めて継続的に馬券を購入してきた結果によるもので、当たった馬券の購入代だけでなく、外れ馬券の代金も必要経費になる」という卍氏側の主張を認め、5200万円に減額した。これを不服とした大阪地検は控訴し、本件は最高裁まで争われたが、2015年3月10日の最高裁判決でも「外れ馬券は経費」と認定された。ただし、この判断は「長期間にわたり 網羅的な購入をして多額の利益を恒常的にあげ 外れも含む一連の馬券の購入が経済活動と言える場合」に限られるため、一般的な購入方法には当てはまらない。

-

4.0社員が入社したときも、給与が変わったときも給与計算と社会保険の手続きが必要です。社員が引っ越したときも、結婚したときも子どもが生まれたときもそれらの改訂手続きをしなければなりません。どんなときにどんな手続きをして申請するのか、経理・総務の仕事はややこしいことばかりです。そこで本書は、次の4つのポイントに絞って解説しました。 1給与をスムーズに計算できるように実務の順に追って説明 2給与計算に必要な労働法の知識を解説 3給与計算に必要な社会保険の手続きを説明 4給与計算に必要な所得税の知識を解説 はじめてに人でもベテランの方でもこの本があれば、トラブルなく実務を処理できます。

-

4.0住宅ローンで最大600万円が戻る!耐震、省エネやバリアフリーへのリフォームでも最大300万円が戻ってくる!さらに自宅の買い替えで3000万円の特別控除…見逃せない特例や特別控除はまだまだある!払いすぎの税金は、誰も教えてはくれない!共働きやダブルワークの所得税の節税方法や自営業の経費対策、投資や相続、会社経営など気になる分野、すべて見開きで図解入り。サクサクわかる節税本の決定版です。

-

3.7※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 確定申告の具体的な手順も徹底解説! この一冊でフリーランスのお金事情がまるわかり! ①開業編 ・開業前の経費について ・青色申告承認申請書の書き方 ・開業届の書き方 など ②税金編 ・税金と社会保険のイロハ ・所得と控除について ・所得税と住民税 など ③保険編 ・社会保険てそもそもなに? ・実は手厚い日本の国保と国民年金 ・社会保険で節税を など ④経費・請求書編 ・仕事と生活にまたがる経費 ・帳簿の付け方 ・請求書と源泉徴収 ⑤確定申告編 ・青色申告について ・確定申告の準備 ・電子申告の手順 ⑥安定・老後編 ・フリーランスの老後 ・お得な国保組合 ・「小規模共済」で退職金を準備 など ⑦お金を増やす編 ・iDeCoとつみたてNISA ・アルバイトもオススメ ・ふるさと納税 など

-

3.6

-

3.6重税国家ニッポンのブラックすぎる収奪システム! あなたの給与明細を見てほしい。所得税、住民税、健康保険税、復興特別所得税……年収や家族構成にもよるが、おおむね3割~4割を「取られ」ている人がほとんどだ。 これに加えて、買い物をすれば消費税8%。家を持てば固定資産税が毎年かかる。さらには酒、自動車、たばこ等に税金がかかる。親族が死ねば相続税もかかる。 すでに日本は世界有数の重税国家だが、財政悪化と超高齢化社会によって、ますます私たちの税負担は大きくなる。 一方、節税ノウハウをもつ富裕層は巧みに税逃れをし、資産の海外流出は止まらない。現金取引が主体の自営業者も税金を払わない。結果的に「中~下層のサラリーマン」が狙い撃ちにされ、中・低所得者層の税負担率も高まっている。まさに税金地獄である。 本書には、以下のような驚くべき実態が赤裸々に描かれる。 ・タワーマンションやペーパーカンパニーを用いた富裕層たちの驚愕の節税テクニック ・税滞納ですぐに差し押さえをする自治体 ・固定資産税の過大請求発覚が急増中(持ち家の人は絶対に要チェック!) ・しかも自治体は、余分に徴収した税金の返金にはなかなか応じない ・ある日突然、とうの昔に死んだ親戚の所有地の固定資産税の請求書があなたに届く ・「ふるさと納税」が富裕層たちの税逃れツールと化している実態 ・バブル時代のリゾートマンションが“老人ホーム”化し、1万円で売られている ・大企業が優遇され、中小企業が損をする税制決定の舞台裏 ……税金で損しないため、泣かないために、必読の作品だ。

-

3.5“ビットコインのしくみを知ることが、次の時代の武器になる” もはやビットコインは「一攫千金を狙う人が集まる怪しげな世界」ではなく、新時代のリテラシーとなりつつあります。 次の時代を生き抜く「武器」の使い方を、ビットバンクCEO・廣末紀之氏が徹底解説! ビットコイン・仮想通貨 これだけは押さえておきたい7つのポイント ポイント1……ビットコインはインターネット上だけでやり取りできる仮想通貨のひとつ ポイント2……国や銀行が関与する円やドルとは違う ポイント3……ビットコインの中核技術 ブロックチェーンが信用の担保 ポイント4……法定通貨は中央集権型で、ビットコインは非中央集権型 ポイント5……仮想通貨取引所を通して取引。マイナーが取引データを承認 ポイント6……サトシ・ナカモトの論文が基になって作り出された ポイント7……日本は仮想通貨許容国。仮想通貨の開発も積極的 【もくじ】 PART1 誰がビットコインを作ったの? ・ビットコインの単位 ・取引(トランザクション)の基本 ・ビットコインの信用性と利便性 ほか PART2 発行のしくみ、安全と信用は? ・ブロックチェーンとマイニング ・マイニングの内容 ・難易度(ディフィカルティ)の設定 ほか PART3 どこで保管し、どこで現金と交換する? ・取引口座開設 ・ウォレットの管理 ・送金のしくみ ほか PART4 私たちの生活はどう変わる? ・所得税・消費税 ・世界の法的対応 ・仮想通貨のリスク ほか

-

3.3日本の株式相場にようやく明るさが出てきた。デイトレーダーらも年明けから積極参戦。信用取引の規制緩和もあって出来高も急増した。超低金利は長期化する見通しもあり、資産形成に株式を組み入れてみる価値はありそうだ。本書では、これから株式投資に挑戦してみたい読者へ向けて「基礎の基礎」をポイントを絞ってお伝えする。 まずは株式投資の魅力発見。 ○少額分散投資から始める。 ○株主優待だって魅力的。 ○マクロ経済で相場の全体像を見る。 ○信用取引を使い短期で稼ぐ。 一方、配当金や売買益には税金のことだって気にかかる。復興特別所得税や2014年の軽減税率撤廃やその緩和措置とは。「日本版ISA」ってなに。 締めくくりは、相場歴40年超の達人が日本株相場を語る。

-

3.0■ベストな相続・贈与対策を 税金も法律もみんなまとめて解説した、ロングセラー入門書の改訂版です。 相続税・贈与税について定めている法律は相続税法ですが、 そもそもの相続のしかたや決まりについて定めているのは、 民法を中心とする法律です。 その民法などの相続に関する定めが、約40年ぶりに大きく改正されました。 改正の内容は本文で詳しく説明していますが、 遺された配偶者の長寿化、 介護等に貢献する長男の妻などの増加、パソコンの一般化など、 いずれも社会の変化に応じたものです。 ■ちょっとした遺産があれば相続税はかかってくる! 「相続税は誰にかかるのか?」 「どれくらいの財産があると税金がかかるのか?」 「今度の改正で相続税はどれくらい払うことになるの?」 「相続の段取りとは?」 ……などなど、相続に関する不安は尽きないものです。 毎年課税される所得税などと違って、 相続税を払うのは一生のうちに一度か二度しかありません。 だから相続に関する正しい知識を持つことが 「相続争い」や「税金の払い過ぎ」を防ぐのです。 そこで、本書では、読者の方々が抱いている 相続に関する不安を解消するために、 「相続・贈与の基本」から「相続税・贈与税のしくみ」、 そして「節税対策」までを、わかりやすく解説しました。 ■著者は累計相続実績件数が日本一の 相続ナンバーワンの税理士法人レガシィ。 どうか、本書で的確な対策を立ててください。

-

3.0土地・建物が生み出す「お金」を守るために、 「不動産のプロ」が知りたいポイントを一気読みできる本。 ★住宅・不動産業界の新人さん ★不動産融資を扱う銀行員 ★不動産投資家、大家さん ★近い将来相続する人 に向けて書きました。 令和5年(2023年)10月実施の「インボイス制度」にも完全対応! 「不動産のプロ」として仕事をするうえで、絶対に身につけておきたいのが、税金に関する知識。なぜならば、不動産を取引するお客様たちは誰も税金のことを積極的に学ぼうとはしないからです。 たとえば、憧れのマイホームを購入しようとする人は、物件の立地や間取りへの関心のほうがずっと強いものです。税金のことなど考えても楽しくないから、当然でしょう。 不動産投資の一環として賃貸用物件を購入しようとする人にとっても、最大の関心事は、その投資でどれだけの家賃を得られるかという「利回り」のはず。税金への関心は決して高くはありません。 しかし、実際に不動産を手に入れると、これでもかというくらい多くの場面で、税金が掛かってきます。消費税、印紙税、不動産取得税、固定資産税、所得税、住民税、事業税、そして、相続税や贈与税まで。それらが思わぬ負担になって家計を苦しめたり、事業の資金繰りに悪影響が出てしまうこともあります。 誰もが積極的に学ぼうとしない税金だからこそ、きちんと学び、的確なサポートをすることで、そんな悲劇からお客様を救うことも、不動産のプロとして重要な仕事なのです。 そこで本書では、不動産取引のさまざまな場面でどんな税金が掛かり、納税する上で有利になるポイントはどこにあるのか、という視点で、各種の税金を幅広く取り上げて解説しました。新人からベテランまでが、レベル感に応じて読めるような工夫もしています。 不動産のプロが、税金に関するお客様の悩みや課題を解決する「通訳」となって貢献するために、ガイドブックとしてご活用いただければ幸いです。

-

3.0

-

3.0

-

3.0※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 おいしい特産品を頂けて節税・節約にもなる、「ふるさと納税」。 寄附金控除と確定申告を丁寧に解説! 都道府県別に寄附の特典を頂けるお薦めの自治体を紹介。 年収&家族構成別の寄附金額の目安を掲載。 スマートフォン、タブレット、携帯電話で全国各地の「ふるさと納税」の情報を閲覧できるQRコードも掲載。 ■全国都道府県別おすすめ特典ご紹介 本書では、全国各地の自治体が贈呈している御礼の品から、「地方の個性あふれる特産品」「食卓に並ぶと嬉しい食品」を厳選。 ふるさと納税の初心者や、幅広い所得層の方が寄附をしやすいように、3,000円~10,000円前後の寄附から特典が用意されている自治体を中心に紹介しています。 ■初めての「ふるさと納税」でも安心! 申し込みから、寄附金の納付を行い、お礼の特典をいただき、確定申告をして還付や控除を受けるまでの、必要な手順をご紹介。 まずは、欲張りすぎず、損をしない、あなたにとっての“ちょうどよい寄附金額”を調べましょう。 寄附をするにも、いろんな納付方法があります。 そして寄附金の控除、所得税の還付を受ける上で必ず必要なのが、「確定申告」。 一見すると難しそうな「確定申告」も、近年主流になりつつあるWeb上での作成方法と、昔ながらの手書きでの作成方法について、基本からご紹介します。 ※本作品は電子書籍配信用に再編集しております。

-

3.0アベノミクス効果で株式市場が活況を呈していますが、証券優遇税制廃止で14年から税率20%適用となります。それにあわせて新しい非課税制度「NISA」も始まり、投資の予備知識として、投資にかかる税金のことを勉強しておこうというニーズの高まりが予想されます。 しかし株の税金を「特定口座」任せにしていて、節税の機会をみすみす逃していることを、多くの個人投資家は気づいていません。 また2015年からの相続税増税を控え、相続税対策のために賃貸不動産を保有している、ないし、取得を検討している富裕層は数多くいます。賃貸物件を保有している個人は不動産所得の確定申告を必ずしなければならないため、税金の知識は必須となります。不動産投資は、経費、減価償却、青色申告など節税策の有無により、税金の金額が大きく変わってきます。 本書では個人投資家、退職金の運用を検討している団塊世代、相続税対策で賃貸不動産を保有する方向けに、一見面倒そうに感じる株、FX、投信、金、REIT、ETF、不動産など投資に関係する税金のしくみ、節税策、確定申告までの流れをわかりやすくコンパクトにまとめて解説します。 【主な内容】 第1章 新たな選択NISA 第2章 株の税金 第3章 FXの税金 第4章 金融商品の税金 第5章 不動産投資の税金 第6章 所得税と確定申告 コラム 「おすすめNISA活用法」

-

3.0財政は国家の存立基盤を形成している。国家は賦与された徴税権を行使して税を徴収し、それを財源に国防や司法、国民の安全と安心を確保するに必要な様々な公共財・サービスを国民に供給する責務を担っている。このメカニズムが崩れると、国家は崩壊することになる。歴史上、このようなケースを人類は数多く経験してきた。 このような国の財政活動を研究する学問が、財政学である。今日、一昔前と比較してその活動範囲は非常に広がっている。予算、税制、公債発行など狭義の財政活動にとどまらず、社会保障、財政投融資、規制、行政指導、所得政策など、一国の経済政策を大きく支配している。現在、財政なくして経済政策を論じることは不可能であろう。 筆者の石弘光は、過去40年以上、政府税制調査会、財政制度等審議会、地方制度調査会、経済審議会などの多くの主要な審議会に参加し、政策が形成される現場を経験してきた。 それとともに、日本の戦後税制を構築したシャウプ博士、財政学の新たな体系化を企てたマスグレイヴ教授、税制の研究において第一人者のペックマン博士、大統領経済諮問員会委員長で実際にアメリカの財政政策を実践したアクリー教授、イギリスを代表する財政学者であるワイズマン教授などとの交流を交えながら、日本の財政学の第一線に立ち続けている。 すなわち本書は、財政の理論と政策の第一線に40年以上にわたって立ち続けた著者にしてはじめて語ることのできる、日本の財政と税制の歩みである。 【主な内容】 序 章 学問と「政策の現場」 第1章 戦後の税制再構築はいかに実現したか~シャウプ税制の果たした役割 第2章 戦後税制改革の展開とその背景~所得税改革の流れ 第3章 財政学のパラダイム転換~マスグレイヴ理論の展開とその影響 第4章 総需要管理としての財政の新しい役割~ケインズ政策とその欠陥 第5章 財政の政治的側面~ブキャナンの公共選択論 第6章 地方分権のフレーム~ティヴーの「足による投票」モデル 第7章 経済発展と租税構造~財政の長期分析とその応用

-

3.0相続税から消費税・所得税まで――。大増税後の自己防衛策がわかる! 相続税や消費税の増税が迫ってくるなか、個人でも税金に対する意識が高まるとともに、少しでも節税をしようという機運が一気に高まっています。ところが、そもそも個人はどのような税金がかかるか、わからないという人が大半です。 そこで本書では、税法や税金の仕組みの説明は最低限にして、有名人の公表されているエピソードをもとに、個人の生活、仕事、相続などで直面する色々な場面を想定して、手っ取り早く損しない方法を伝授します。どこまでがセーフ(節税)で、どこからがアウト(脱税)なのか、面白くスラスラわかる本です。

-

3.0

-

3.0税理士である著者のもとに寄せられた一件の相続税申告の依頼。 そこで目にとまった一通の「年金支払通知証明書」には、源泉徴収税額22万800円の記載があった。 年金払い形式の死亡保険金に対し、なぜ相続税・所得税の両税が課税されているのか…。 これまで見過ごされてきた二重課税の実態を見抜いた著者は、税理士としての使命を胸に国と争うことを決意した。 相続税・所得税の二重課税処分をめぐり、国を相手に最高裁まで続く長い道のりを戦い抜いた“無骨な税理士”自らが綴った裁判ドキュメント。 勝訴率10%未満と言われる税務訴訟で逆転勝訴を勝ち取り、2010年に大きく話題となった事件の全容を完全収録。

-

-

-

-

-

-所得税確定申告での主な留意点を『チェックポイント』として掲げ、実務上の疑問を簡潔に確認できるハンドブック。各項目をインデックス的に、チェックしたい項目をピンポイントで確認できる構成となっている。それぞれの解説・説明には、関連する事柄や、根拠条文等も明記。また、多くの図表・図版・フローチャートを用いて、視覚的・体系的に確定申告実務をサポートする。” ”● 確定申告書等の作成に必要な所得区分や課税標準等の計算に関する事項など、基本的なものから間違えやすいものまでを丁寧に取り上げる。また、事業所得、不動産所得、給与所得及び雑所得については、質問・疑問が多い事項を中心に幅広く収載。” ”● 株式等の金融商品に係る利子・配当・譲渡等所得については、申告・源泉分離課税や申告不要などの特例と確定申告との関係など、図表などを活用して体系的に説明。巻末資料として掲載している『公社債等・株式等の利子・配当等及び譲渡に係る所得の課税関係のフローチャート』では、Yes/No式のチャートを辿ることで、複雑な課税関係がひと目で確認できる。” ”● 消費税・地方消費税や財産債務調書・国外財産調書提出制度、ふるさと納税ワンストップ特例制度などを取り上げているほか、国税庁ホームページで公表される所得税確定申告関係の各種の様式、手引き、説明書、記載例等をリストアップ、利用者の利便性向上に資する。また、所得税中心に税目をまたいで課税関係が発生する事項にも注目し、複雑な関係性も図表化してわかりやすく整理する。

-

-

-

-

-

-税理士や税理士法人が自己の行った税理士業務についてクライアントから損害賠償請求訴訟を提起されるケースは非常に多く、過去からの推移をみても保険支払件数及び金額は依然として高い水準にあると言えます。そのような損害賠償リスクをどのように回避するかを検討するにあたっては、紛争解決の最終段階である訴訟における裁判所の判断を注視することが重要かつ適切です。本書では、所得税・法人税・消費税に関する主要な税賠訴訟を厳選して収録し、税賠事件に精通した執筆陣がそれらの分析を行うことによりトラブルを未然に防ぐための予防策・対応策を具体的に提示しています。

-

-

-

-

-

-

-

-税理士・税理士事務所の職員,青色申告会職員,商工会・商工会議所職員,国税・地方税の職員の方々に向けた,所得税ハンドブック。各種所得の計算法や所得控除,税額計算,税額控除などの重要ポイントを,独自にアレンジした図表を多用してコンパクトにまとめています。元国税局税務相談官だからこそわかる現場に即したQ&Aも多数掲載。所得区分50音判定表,医療費控除50音判定表など,使い勝手のよい資料も用意。 なお、電子版では本文内にリンクが設定してありますので、直接、法令等を参照できます。

-

-所得税は、私たちの生活に最も身近で関心の深い税金ですが、経済社会の変化に伴い毎年改正が行われるため、それを理解して正しい確定申告書を作成することは難しく、一般には複雑な法律といわれております。 このようなことから、今までは、はじめて手にされた方にも理解しやすいよう解説した「確定申告書の記載チェックポイント」を刊行してまいりました。 今回、この「確定申告書の記載チェックポイント」の姉妹書として、税理士の方々ほか多くの実務家の皆様を対象とした専門書を電子版で刊行する運びとなりました。 作成に当たっては、税務署の審理担当を経験し、東京国税局の税務相談官として勤務した税理士も携わっており、他の本にはあまり記載されていない事項も掲載しております。 内容としては、「確定申告書の記載チェックポイント」には掲載しなかった「措置法26条関係」、「国外転出時課税」、「退職所得の選択課税」、「控除対象外消費税の取扱い」、「事業承継の取扱い」及び「各種譲渡所得の特例」等特殊な項目を盛り込み、項目ごとに「よくある相談事務Q&A」、「より詳しく知りたい方のための参考情報」等を作成し、可能な限り一覧できるわかりやすい表を掲載しております。 本書が、税理士の方々ほか多くの実務家の皆様の一助となれば幸いです。 【本書の特徴】 ◎ 各項目ごとに「Q&A」「参考情報」を掲載し、理解しやすい構成にしております。 ◎ 元国税局税務相談官の著者ならではの一般の質疑応答集には、あまり掲載されていない「Q&A」を多数掲載しております。 ◎ 税法・通達・裁決・判例・タックスアンサー・質疑応答事例・文書回答事例等のリンク件数が約4000件あり、気になる情報等をその場ですぐ確認できるようにしております。 【目次】 1-1 納税義務者 1-2 納税地 1-3 非課税所得 1-4 所得税の計算 1-5 確定申告 1-6 青色申告 2-1 給与所得 2-2 雑所得 2-3 事業所得 2-4 不動産所得 2-5 一時所得 2-6 譲渡所得(共通) 2-7 譲渡所得(総合譲渡) 2-8 土地建物等の譲渡所得(分離課税) 2-9 株式等に係る譲渡所得等(申告分離課税) 2-10 配当所得 2-11 利子所得 2-12 退職所得 2-13 山林所得 3-1 課税所得金額の計算 3-2 損益通算 3-3 損失の金額の繰越(繰戻し) 4-1 所得控除の概要 4-2 雑損控除 4-3 医療費控除 4-4 社会保険料控除・小規模企業共済等掛金控除 4-5 生命保険料控除 4-6 地震保険料控除 4-7 寄附金控除 4-8 障害者控除 4-9 寡婦・寡夫控除、勤労学生控除 4-10 配偶者控除・配偶者特別控除 4-11 扶養控除・基礎控除 5-1 課税総所得金額及び課税退職所得金額の税額計算 5-2 課税山林所得金額の税額計算 5-3 分離課税の譲渡所得金額の税額計算 5-4 株式等に係る課税譲渡所得等の金額の税額計算 5-5 上場株式等に係る課税配当所得等の金額の税額計算 5-6 先物取引に係る課税雑所得の金額の税額計算 5-7 変動所得・臨時所得の平均課税 5-8 復興特別所得税 6-1 税額控除の概要 6-2 住宅借入金等特別控除 6-3 特定増改築等住宅借入金等特別控除 6-4 住宅特定改修特別税額控除 6-5 住宅耐震改修特別控除 6-6 認定住宅新築等特別税額控除 6-7 配当控除 6-8 外国税額控除 6-9 政党等寄附金特別控除 6-10 公益社団法人等寄附金特別控除 6-11 認定NPO法人等寄附金特別控除 6-12 災害減免法による所得税の軽減免除 7-1 住民税 7-2 個人事業税

-

-

-

-世帯分離による社会保障費削減を日本で最初に提唱したアイデアマンが、自由気ままに生きる猫の気持で、所得税を限りなくゼロに近づける秘策を授けます。2016年(平成28年)の確定申告に対応した最新改訂版。

-

-

-

-「事前の準備がより大切」な源泉所得税に関する事務について、よく扱われている取引のうち、わずかな条件の違いが税務の判断の違いにつながるような100事例を厳選。 見開き2ページにQ&A方式と、その根拠となる条文や通達の要約も掲載し、より読みやすく構成。

-

-源泉所得税は、給与所得や退職所得など対象分野が多岐にわたり、その全体像を理解することは容易ではありません。その中で、弁護士や税理士などのように一定の資格を有する人に支払う業務の対価、またプロスポーツ選手やファッションモデルなどのように一定の業務に従事する人に支払う業務の対価など個別的に定められている報酬・料金等の所得があり、これらの報酬・料金等については、一定の税率によって源泉徴収を行うこととされています。また、報酬・料金等の源泉所得税は、税務調査においても常に重点的に適否を検討される分野でもあります。本書は、報酬・料金等の源泉所得税に関する実務的な取扱いに焦点をあて、源泉徴収義務者が的確に課税の要否を検討し源泉徴収義務を正しく履行できるようわかりやすく解説しています。

-

-日常、よく取り扱われている取引に関する事務のうち、わずかな条件の違いが、税務の判断の違いにつながるような取引について、Q&A形式でまとめた、税理士等の必携書。 研修会のテキストなどにも最適の一冊です。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ●本電子書籍は、固定レイアウト型(フィックス型)で作成されております。 ●本書は、同名の紙媒体の出版物(紙書籍版)を底本として作成しているため、内容は、原則、紙書籍版印刷当時のものとなります。 ●ご購入前に必ず、当説明文末尾の【電子書籍版ご購入に際しての注意事項】をご確認ください。 税理士試験所得税法の模範解答を記載した理論問題の論述対策書です。 ポイントを押さえ、簡潔に表現できる力を養成することを主眼に作成しています。 個別問題形式のみではなく、総合問題形式あるいは事例問題形式といった応用問題形式の出題が顕著になっている近年の傾向にあわせて、学習できるようになっています。 姉妹書「理論マスター」で理論問題の基本論点を把握し、本書「理論ドクター」で応用力を身につけましょう。 【改訂内容】 *2023年(令和5年)10月現在で、2024年試験に関する税制改正に対応 *試験傾向等に合わせた内容(解説等)の一部修正 .【電子書籍版ご購入に際しての注意事項】 ●特典がある場合の利用期限は、紙書籍版の利用期限が適用されます。 ●構成および一部の表記について、紙書籍版と異なる場合があります。 ●紙書籍版とは色味が異なる可能性があります。また、フルカラーページや網掛けページがある場合には、モノクロ端末では見づらくなる可能性があります。ご購入前に、必ず、電子書籍版のサンプルにて表示状態をご確認ください。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ●本電子書籍は、固定レイアウト型(フィックス型)で作成されております。 ●本書は、同名の紙媒体の出版物(紙書籍版)を底本として作成しているため、内容は、原則、紙書籍版印刷当時のものとなります。 ●ご購入前に必ず、当説明文末尾の【電子書籍版ご購入に際しての注意事項】をご確認ください。 税理士試験所得税法の本試験の計算問題対策として重要な、総合問題形式の問題を収載したトレーニング問題集! ≪総合計算問題集とは≫ 所得税法の本試験の計算問題対策として重要な、総合問題形式の問題を収載したトレーニング問題集です。 基礎編と応用編の2冊があり、応用編は、応用的な知識の確認と答案作成能力の養成を主眼としています。 ≪本書の特徴≫ 1.計算問題に対する実力養成 所得税の計算問題に対する実力養成を目的とした総合問題を掲載しています。 解答プロセスが十分に確認できるように、参照すべき条文を掲載するなど詳しく解説しています。 2.制限時間を明示 問題には標準的な解答時間を制限時間として付しています。 繰り返し解いて制限時間内の解答を目指しましょう。 3.難易度を明示 問題ごとに、易しい順にA(制度の骨組みを理解するための基本問題)、B(応用問題を中心としたやや難易度の高い問題)、C(本試験レベルの難しい問題)と難易度を付しています。 学習段階にあった問題演習が可能です。 4.出題形式、傾向と対策を掲載 最新の第73回(2023年実施)を含めた、本試験の出題傾向と分析を掲載しています。 【改訂内容】 *問題3を新規問題(2022年度版問題6を改題したもの)に差し替え *令和5年(2023年)10月現在の法令に準拠 *試験傾向等にあわせた問題・解答の一部修正 *前付の出題分析等を最新の内容に改訂 【電子書籍版ご購入に際しての注意事項】 ●特典がある場合の利用期限は、紙書籍版の利用期限が適用されます。 ●構成および一部の表記について、紙書籍版と異なる場合があります。 ●紙書籍版のような、「別冊があり、取り外して別冊ごとに使用すること」はできません。 ●紙書籍版とは色味が異なる可能性があります。また、フルカラーページや網掛けページがある場合には、モノクロ端末では見づらくなる可能性があります。ご購入前に、必ず、電子書籍版のサンプルにて表示状態をご確認ください。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ●本電子書籍は、固定レイアウト型(フィックス型)で作成されております。 ●本書は、同名の紙媒体の出版物(紙書籍版)を底本として作成しているため、内容は、原則、紙書籍版印刷当時のものとなります。 ●ご購入前に必ず、当説明文末尾の【電子書籍版ご購入に際しての注意事項】をご確認ください。 【資格の学校TACのノウハウを詰め込んだ過去問題集の決定版! 傾向分析と詳細な解説で、本試験問題を完全攻略!】 本試験合格のためには、「過去の出題傾向の分析」と「本試験形式の問題を解くこと」が、重要となります。 ≪本書の特長≫ ◎15年分の出題分析を掲載! ・過去15年間に出題された論点が、一覧表で掲載されているので、出題頻度の多いものが一目瞭然。今後の学習戦略を立てるのに役立ちます。 ◎TAC講師による解説で、本試験問題を完全攻略! ・過去5年分の本試験問題を収録 ・TAC講師による詳細な解答解説を収録 ・解答には、TAC推定の配点と予想合格ラインが掲載されているので、自己採点をし、合格レベルに達しているかを確認することができます。 ・本試験型式に似せた別冊の答案用紙は、ダウンロードサービスに対応しているので、繰り返しの学習に最適です。 【改訂内容】 *最新第73回(令和5年度)を追加し、第68(平成30年度)を削除 *令和5年8月末日現在の税制改正に準拠 *試験傾向に合わせた内容(解説等)の一部見直し *出題分析等を最新の内容に改訂 ~税理士受験シリーズ 所得税法~ 過去問題集を解いて、弱点を把握し、その対策を立てましょう。 その際、税理士受験シリーズの以下の書籍を使った勉強がおすすめです。 ・個別計算問題集 ・総合計算問題集 基礎編 ・総合計算問題集 応用編 ・理論マスター ・理論ドクター 【電子書籍版ご購入に際しての注意事項】 ●特典がある場合の利用期限は、紙書籍版の利用期限が適用されます。 ●構成および一部の表記について、紙書籍版と異なる場合があります。 ●紙書籍版のような、「別冊があり、取り外して別冊ごとに使用すること」はできません。 ●紙書籍版とは色味が異なる可能性があります。また、フルカラーページや網掛けページがある場合には、モノクロ端末では見づらくなる可能性があります。ご購入前に、必ず、電子書籍版のサンプルにて表示状態をご確認ください。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ●本電子書籍は、固定レイアウト型(フィックス型)で作成されております。 ●本書は、同名の紙媒体の出版物(紙書籍版)を底本として作成しているため、内容は、原則、紙書籍版印刷当時のものとなります。 ●ご購入前に必ず、当説明文末尾の【電子書籍版ご購入に際しての注意事項】をご確認ください。 税理士試験所得税法の本試験の計算問題対策として重要な、総合問題形式の問題を収載したトレーニング問題集です。 所得税法は基礎編と応用編の2冊があり、基礎編は総合問題を解くための基礎力の養成を主眼としています。 答案用紙付きで、解答用紙ダウンロードサービスにも対応しています。 【改訂内容】 *2023年7月現在で、2024年試験に関連する税制改正に対応 *問題10を差し替え *試験傾向等にあわせて内容を一部変更 *前付の出題分析等を改訂 【電子書籍版ご購入に際しての注意事項】 ●特典がある場合の利用期限は、紙書籍版の利用期限が適用されます。 ●構成および一部の表記について、紙書籍版と異なる場合があります。 ●紙書籍版のような、「別冊があり、取り外して別冊ごとに使用すること」および「別冊の綴じ針を外し、広げて使用すること」はできません。 ●紙書籍版とは色味が異なる可能性があります。また、フルカラーページや網掛けページがある場合には、モノクロ端末では見づらくなる可能性があります。ご購入前に、必ず、電子書籍版のサンプルにて表示状態をご確認ください。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ●本電子書籍は、固定レイアウト型(フィックス型)で作成されております。 ●本書は、同名の紙媒体の出版物(紙書籍版)を底本として作成しているため、内容は、原則、紙書籍版印刷当時のものとなります。 ●ご購入前に必ず、当説明文末尾の【電子書籍版ご購入に際しての注意事項】をご確認ください。 税理士試験「所得税法」の個別計算問題を、テーマ別に収録しています。 本試験の総合計算問題を解くためには、個別問題を解いて、しっかり基礎を固めることが重要です。 過去の本試験問題の出題傾向に合わせて、必要な規定のみを厳選して収録しています。 【改訂内容】 *2023年7月現在で、2024年試験に関連する税制改正に対応 *第6章事業所得、第9章山林所得、第10章譲渡所得、第11章一時所得、第12章雑所得、第13章課税標準、第16章税額控除を改訂 *試験傾向等に合わせた内容(問題・解説等)の一部変更 *前付の出題分析等を改訂 【電子書籍版ご購入に際しての注意事項】 ●特典がある場合の利用期限は、紙書籍版の利用期限が適用されます。 ●構成および一部の表記について、紙書籍版と異なる場合があります。 ●紙書籍版とは色味が異なる可能性があります。また、フルカラーページや網掛けページがある場合には、モノクロ端末では見づらくなる可能性があります。ご購入前に、必ず、電子書籍版のサンプルにて表示状態をご確認ください。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 ●本電子書籍は、固定レイアウト型(フィックス型)で作成されております。 ●本書は、同名の紙媒体の出版物(紙書籍版)を底本として作成しているため、内容は、原則、紙書籍版印刷当時のものとなります。 ●ご購入前に必ず、当説明文末尾の【電子書籍版ご購入に際しての注意事項】をご確認ください。 税理士試験所得税法の基本構造を体系的に説明した、理論問題対策用の書籍です。 本試験の出題傾向に対応し、暗記しやすいように構成を工夫しています。 条文を基礎に、合格答案の作成に必要不可欠な内容をテーマ別に収録しています。 また、重要語句等を赤文字とした2色刷で、キーワードなどの暗記に最適です。 【改訂内容】 *2023年7月現在で、2024年試験に関する税制改正に対応 *試験傾向等に合わせた内容(解説等)の一部見直し 【電子書籍版ご購入に際しての注意事項】 ●特典がある場合の利用期限は、紙書籍版の利用期限が適用されます。 ●構成および一部の表記について、紙書籍版と異なる場合があります。 ●紙書籍版のような、赤シートにて、文章内の特定の文字を隠す機能はありません。また、赤シートの付属はありません。 ●紙書籍版とは色味が異なる可能性があります。また、フルカラーページや網掛けページがある場合には、モノクロ端末では見づらくなる可能性があります。ご購入前に、必ず、電子書籍版のサンプルにて表示状態をご確認ください。

-

-

-

-令和4年4月1日現在の税制改正の内容を収録した「税法便覧」の電子分冊版! 本電子書籍は、紙版の税法便覧(令和4年度版)の分冊版になります。参照ページが書かれていても、掲載されていない場合がございます。また、ページ番号は紙版掲載のものをそのまま示しております。以上のことをご了承ください。本分冊には、国税通則法、国税徴収法、電子帳簿保存法、国外送金調書提出法を収録しております。 【目次】 ・国税通則法 ・国税徴収法 ・電子帳簿保存法 ・国外送金調書提出法 【著者】 川上文吾 財務省主税局税制第一課 課長補佐

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 大きなフルカラーイラストを使ったレイアウトによって、ベストセラーとなっている「サクッとわかる ビジネス教養」シリーズに「税金」テーマが登場! これからの時代、「税金についてよくわからない…」では、すまされません! 本書で「税金」の幅広い知識を手に入れましょう。 ○税金で損しない! 税金で得する! 日々の暮らしの中で、税金は切っても切れないモノ。しかし、多くの方は税金について関心を持っていません。 確かに、所得税や住民税は、給料から勝手に天引きされ、消費税も勝手に加算されるため、税金を意識しにくいのが現実。でも、税金について知らなければ損をしてしまいます。一方で、知っていれば得するケースが多数あります。 返礼品という形で特産物を得られる、ふるさと納税はその代表。税金の知識を得ることで、取り戻せる税金、納めなくていい税金はたくさんあるのです。 ○世の中の動きがわかる! 税金についての知識を得ると、世の中の流れがわかります。 たとえば、NISA制度は投資を促進したいため、ふるさと納税は地域格差を補うため、新しい森林環境税は地球温暖化対策のためです。 このように税制度は、国の政策が写し出されます。 ○キャリアアップにも重要 今の時代、キャリアアップしていくには、自分の仕事とは直接的な関係は少ない事柄について広い知識=教養が必要となります。 政策が反映される税金の知識の有無は、後々大きな差となります。 たとえば、法人税を理解して仕事をしている人と、そうでない人とでは、視点が違います。理解している人は、物事を俯瞰して考えることができるからです。 ○大きなフルカラーイラストだから、ひと目で理解 本書は、4ページ(2見開き)単位が基本デザインです。 最初の見開きに入っている、大きな1枚のフルカラーイラストとそのキャプションを見るだけで、その項目の概要がわかります。 そして、次の見開きで、その項目の詳細がわかる作りになっています。 そのため、本書を開き、見開きを見るだけで、その項目の内容を理解できます。 ○税金の幅広い項目を網羅 本書では、国税・地方税、所得の種類(給与・譲渡・雑など)、源泉徴収、年末調整など、会社員に関わる税金から、事業所得やインボイスといった副業などをしている人に関係の深い税金、そして会社にかかる法人税など、税金について幅広い項目を網羅しています。

-

-2020年に『小さく始めて夢をかなえる! 「女性ひとり起業」スタートBOOK』を刊行し、起業を目指す女性たちから圧倒的な支持を得た筆者。 あれから4年、コロナ禍による働き方の多様化、インボイス制度・電子帳簿保存法などの対応が求められる中、本書は、前著よりも文字を大きくし、図解を豊富に入れることで、「知識ゼロ」の方々でも一目でわかるようになっています。 付録として確定申告に最適な[神・帳簿]Excelシート、診断ツール、ワークシートなど“盛り沢山”でお得な内容です。 【目次】 第1章 扶養内から起業する方へ 第2章 副業として起業する方へ 第3章 開業に必要な手続きや準備 第4章 帳簿のつけ方と領収書・請求書 第5章 必要経費と勘定科目 第6章 所得税のしくみと確定申告 第7章 消費税のしくみとインボイス制度 第8章 起業を成功に導く3つのポイント 第9章 好きなことを仕事に変える5ステップ 第10章 起業をサポートする公的サービス 付録 超カンタンらくらくエクセル帳簿/スキ職診断ほか

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【内容紹介】 「老後に1億円」を叶える! これ1冊ですべてがわかる!家計・不動産・株式投資 ※紙版と一部内容が異なる場合があります。 【目次抜粋】 Chapter1 家計アドバイス 凄腕FP 田中香津奈が診断 所得税に注目で目指せ「老後に1億円」! 世帯タイプ別「資産形成」メニュー A家 典型的高収入専業主婦ファミリー 年収1000万でも老後は厳しい…… B家 中小企業お勤めのDINKs 中小でも共働きの底力で老後に1億円達成! C家 中小企業勤めのおひとりさま 税負担が大きくなりがち、さてどうする? Chapter2 株式投資 日本最強アナリスト 馬渕磨理子が解説 「NISAだけ」から一歩踏み込む! 手堅く勝ち抜く「黒字転換2倍株」投資術 STEP1 投資テーマ 知らないで損をしないために! STEP2 IR情報 信頼できる企業を見極める! STEP3 米国株・海外ETF 次は海の向こうに目を向けよ! 今さら恥ずかしくて聞けない 投資Q&A Chapter3 不動産投資 不動産投資コンサルタント 姫野秀喜が指南 絶対に失敗できない会社員が ゼロから始める「不動産投資」虎の巻 不動産専門税理士 萱谷有香が講義 ポイントは「損益通算」と「減価償却」! 会社員大家さん「節税」バイブル Chapter4 富裕層の投資 富裕層研究のプロ 米村敏康が解説 野村総合研究所・最新データから読み解く 「日本のお金持ち」その思考と行動

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 本書は、法人税の重要判例(国際課税については、所得税のものを含む)につ き、事実関係及び判決理由の重要部分を収録するとともに、これまでに公表された調査官解説や判例評釈等も踏まえ、詳細な分析・検討を行うものです。 租税法の分野では、『租税判例百選』や『租税法判例六法』など、定評のある判例集がありますが、本書は、①法人税の分野に特化して、②比較的新しく 重要な判例(55件)を選定し、各判例につき、③ポイントを絞って事実関係と 判決理由を収録した上で、④理論と実務の観点から、詳細な分析・検討を行う とともに、⑤関連する判例(約100件)も取り上げる、という方針としました。 判例を「知る」ことは、税務争訟のみならず、そこに至るまでの各段階(契 約、申告・納税、税務調査)における問題の解決にも役立つものと思われます。 法人税の実務に携わる皆様にとって、本書が少しでもお役に立てば幸いです。 なお、本書の意見にわたる部分は筆者の私見であり、所属する組織の公式見 解ではないことを申し添えます。

-

-

-

-近年の海外投資及び国際間の人や物の移動の活発化に伴い、移住や財産の国外への移転、運用・譲渡及び国際相続・贈与も年々増加している。国際資産税の分野は、単に相続・贈与財産に国外財産が含まれる場合だけでなく、被相続人や相続人等が非居住者であった場合などの国際間の相続・贈与の問題のほか、国外財産の運用や譲渡に伴う所得税等も含んだ広範かつ複雑でわかりづらい領域といえる。本書は、この「国際資産税」の分野について、網羅的にまとめた一冊。今版からは、弁護士法人も執筆に加わり、個人のクロスボーダーな税務・法務について、Q&Aを用いて具体的にわかりやすく解説する。

-

-ロングセラーである本書が、 インボイス・電帳法など最新制度に対応してリニューアル。 設立、申告などの各種手続きから、経理、相続対策まで、 法人化 & 経営に必要な実務をすっきりマスター。 手間をかけずに高利回りを実現する効率経営も解説。 投資ビギナーにも、 すでに個人で不動産投資をはじめている人にも わかりやすい1冊です。 ■目次 ●プロローグ ・アパート・マンション経営なら、手堅く儲けられます ・アパート・マンション経営を始めるときの注意点 ・どんなマンションに需要がある? 市場調査はしっかり ●第1章 アパート・マンション経営を個人から法人に アパート・マンション経営を会社経営しましょう ・アパート・マンション経営を会社経営にするメリット・デメリット ●第2章 アパート・マンション経営を個人から法人に 会社設立でこんなに節税できます! ・法人と個人事業の違いは「税金」 ・所得税と法人税、税率はどのくらい違う? ・会社の設立や維持のための費用はどのくらい? ・会社設立で相続税も節税に! ・使える経費の幅が広がるので、法人がダンゼン有利 ・旅費・交通費や交際費の取り扱いも、法人が有利 ・退職金が損金になるため有利 ・会社で生命保険に加入すると保険料が損金になる ・損益通算・繰越控除でも法人税が有利 ・相続税・贈与税の節税効果も! ●第3章 なるほど! 不動産会社のしくみ 不動産管理会社には4つの形態があります ●第4章 なるほど! 不動産管理会社のしくみ 【ケーススタディ】最適な会社形態を選びましょう ●第5章 なるほど! 不動産管理会社のしくみ 【小資本で不動産投資】ワンルームマンション投資 ●第6章 なるほど! 不動産管理会社のしくみ 【もっと高度に不動産経営】建物所有会社でアパート・マンション経営 ●第7章 なるほど! 不動産管理会社のしくみ 自宅や社員の住居を会社所有にしましょう ●第8章 なるほど! 不動産管理会社のしくみ 会社といってもいろいろな形があります ●第9章 しっかり知っておきたい! 税金の話 消費税の取り扱いに注意しましょう ●第10章 しっかり知っておきたい! 税金の話 不動産の相続税評価と節税のポイント、教えます ●第11章 しっかり知っておきたい! 税金の話 不動産管理会社の税務調査ではここをみられます ●第12章 しっかり知っておきたい! 税金の話 相続時精算課税の特例を使って節税できます ■編集 山端康幸 税理士法人東京シティ税理士事務所所長。 土地活用や相続税対策に関する不動産税務を専門とする。 不動産税務専門税理士として40年の経験を有する。 (本データはこの書籍が刊行された当時に掲載されていたものです)

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 日本国内の経営者、資産家といった富裕層の悩みとして国の高い税制・税金があげられます。 経営者であれば法人税、所得税、個人であれば相続・贈与税等……。 そんななか、海外の税制事情、各国の税制は日本とは違います。なんと所得税や相続税がゼロなんていう国もあるほど。 そこに目をつけているのが、欧米の大企業群。 とくにグローバル展開している大企業ほど、各国の税制を熟知し、現地法人などをつくるなどしてせっせと合法的に節税しているのです。 また実は日本でも、一部の会社経営者や富裕層は、そんな外国企業のように安い海外納税を行い、自国に納めるであろう税金をできる限り減らす術、つまり節税をしています。 いわゆるパナマ文書の発覚以降、海外納税に対する世界的な包囲網が敷かれるなか、それでもまだ租税回避地(タックス・ヘイブン)は存在し、世界の経営者、富裕層が資産防衛に利用している現実もあります。 本書では、そんな海外納税の最新事情、タックス・ヘイブン等のお得な税制、さらには、各国の厳しい税制までつまびらかにし、大規模かつ合法的な節税スキームやヒントを紹介。 会社や個人の資産防衛につながる世界に目を向けた納税の実際を紹介していきます。

-

-累計90万部突破! 信頼されて32年! ! 一番売れている定番書です。 (今年のおもな変更ポイント) ★★★上場株式等の配当や譲渡所得について、所得税と住民税の課税方式を一致させることになりました(負担増になるかも) ★★住宅ローン控除のための添付書類が減ります! ★インボイス制度が始まりました 実際の申告書と同じオールカラー版&大判(A4サイズ)だから見やすい!詳しい!書きやすい! と大好評の本書。 実際に申告で使う資料や類書では取り上げられていない領収書や契約書まで実物をあげながら、手取り足取り書き方を示してあるので、確定申告がまったくわからない初心者の方でも着実に申告書を仕上げることができます。 また、NISAやふるさと納税、スイッチOTCなど「税金にまつわるお得な制度」も初心者向けにわかりやすく紹介。本書1冊で税金に関する疑問やお悩みまるっと解決できます! もちろん「トクする申告書の書き方」もわかるので節税対策もOK! また、ビジネスマンの申告者に多い医療費控除と住宅ローン控除、高齢者の年金関係については、ページを多くとり具体的に解説することでわかりやすい本を目指しました。 特典として、 ●特典1 「早わかりワイド図解」→確定申告の流れがかんたんにわかります! ●特典2 「下書き用シート」→申告書A・B、分離課税などの試し書きができます! さらには「大きい文字」「読みやすいレイアウト」。これしかない充実の一冊です!

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 令和6年3月提出分の改訂ポイントに完全対応!マネるだけで払い過ぎたお金が戻ってくる! たとえば、 医療費が10万円を超えた→最大200万円控除! 社会保険料を支払った→支払った保険料の全額控除! 退職して年金ももらわず就職もしなかった→納め過ぎた税金が還付! 義援金を送ったり、寄附をした→最大で所得税の25%控除! 災害や盗難に遭った→所得税が全額控除される可能性あり! 最新の申請用紙に対応したこの1冊で払い過ぎた税金を取り戻しましょう! ※この商品は固定レイアウトで作成されており、タブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字列のハイライトや検索、辞書の参照、引用などの機能が使用できません。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【定番!年金世代のらくらく確定申告ガイド】 大きな文字でとにかく読みやすい!シニアの方にやさしい確定申告手続きガイドです。具体的な事例をたくさん掲載していますので、似た例をそのままマネして、らくらく確定申告できます。 巻頭特集では令和5年分のポイントを押さえつつ、ふるさと納税や各種控除を丁寧に解説し、税金で損をしない、節税上手になる方法をお教えします。「年金をもらいながらパートやアルバイトをしている」「退職金や満期保険金を受け取った」「子どもや親を養っている」「投資をやっている」「寄付をした」「死別した」「天災や盗難などの被害に遭った」など、年金世代の具体的な事例満載です。追加情報は、書籍Webサイトに掲載。国税庁ホームページでの申告書類作成方法もダウンロードPDFで提供します。 ■こんな方におすすめ ・年金生活者と定年退職者 ・年金世代の親の確定申告を行う方 ■目次 巻頭特集 かんたん確定申告! ・ポイント解説! マイナンバーカードを使ってe-Taxで確定申告をしよう ・令和5年分の申告のポイント ・各種控除の控除額を確認しよう ・得する!「ふるさと納税」のポイント ・得する!「配当控除」のポイント ・確認しよう!所得税の計算方法 ・確認しよう!Myインデックスを作ろう 第1章 これだけ知っておけば怖いものナシ! 1-1 確定申告の流れをおさえる 1-2 確定申告に必要な提出書類をそろえる 1-3 「第一表」と「第二表」の基本的な記入方法を理解する 1-4 申告納税額のしくみ 1-5 所得の種類と課税方法 1-6 税額を減らせる「所得控除」、いくつ該当する? 1-7 所得税額はいくら? 1-8 今年の恩恵は? 納税額を減らせる「税額控除」 1-9 税金についての基礎知識 コラム1 更生の請求手続き 第2章 ケース別に申告書を作成する 2-1 年金生活をしている 2-2 退職金を受け取って、年金生活をしている 2-3 満期保険金を受け取って、年金生活をしている 2-4 年金をもらいながら、パートやアルバイトで給料をもらっている 2-5 退職金と年金を受け取って、パートやアルバイトで給料をもらっている 2-6 年金生活をしながら、不動産経営の収入がある 2-7 マイホームを買い換えた 2-8 マイホームをリフォームした コラム2 確定申告が必要な収入とは? 第3章 該当するものがあればもれなく申告!「所得控除」 3-1 医療費が10万円を超えた 3-2 社会保険などに加入している 3-3 生命保険料の掛金を支払った 3-4 地震保険料を支払った 3-5 ひとり親である(未婚、離婚、死別) 3-6 夫や妻を養っている 3-7 16歳以上の子どもや両親を養っている 3-8 寄付をした 3-9 天災・盗難などによって被害を受けた 第4章 財テクで得をした人、損をした人 4-1 株式の売買で得をした人 4-2 株式の売買で損をした人 4-3 株の配当金や投信の分配金をもらった人 コラム3 FXで得をした人、損をした人 第5章 納税者が死亡した場合の手続き 5-1 必要な手続きを確認する 5-2 納税者が死亡した場合の確定申告(準確定申告) 5-3 相続税の基礎知識 コラム4 生前贈与 ダウンロード付録 ・国税庁ホームページで申告書類を作ろう! ■著者プロフィール 山本 宏(やまもと ひろし):税理士・ファイナンシャルプランナー。昭和43年生まれ。平成7年11月税理士登録。平成13年CFP(ファイナンシャルプランナー)登録。中小企業をはじめ個人事業主、不動産オーナーの税務申告・会計指導を主な業務とするほか、中小企業オーナー、不動産オーナー、個人資産家に対する事業承継及び相続対策を得意業務としている。また、ファイナンシャルプランナーの知識や経験を生かした資産運用相談・不動産有効活用・財産管理・任意後見業務など幅広く行う。

-

-【準備→節税→申告→納税。全部カバーできる本書におまかせ!】 確定申告の基本から、確定申告の準備、申告書の作成、申告後の手続きと、スピーディ&ミスなく進められるように、ステップ式で解説。はじめての方や、まだあまり慣れていない方は「次なにをすればいいのか?」と確定申告で迷子になってしまうことがありますが、本書によって「次はこれ!その次はこれをすればいい!」と確定申告の「地図」ができます。 申告&節税はもちろん、e-Tax、スマホアプリ納付、消費税のことも大丈夫。青色申告、白色申告どちらにも対応しています。 ■こんな方におすすめ ・確定申告するフリーランス、個人事業主の方 ・青色申告、白色申告どちらにも対応している本をお探しの方 ・転職や起業でフリーランス、個人事業主になったばかりの方 ■目次 青色申告と白色申告─どちらで申告する? 〈第一部 個人事業主として確定申告をするための会計知識〉 ●STEP1 確定申告の基本 なぜ確定申告をするのか? 所得税のしくみ 主な税金の種類 源泉徴収のしくみ 還付申告とは? 「青色申告」と「白色申告」の違いとは? 確定申告に必要な書類 ●STEP2 青色申告に必要な準備をしよう 退職前・退職後に必要な手続き 青色申告のススメ 青色申告のための事前手続き 青色申告の特典を受ける準備 電子帳簿・電子帳簿保存制度とは 家族に給料を支払う場合 従業員を雇う場合 ●STEP3 帳簿付けの基本 帳簿付けの基本(取引と仕訳) 取引の仕訳と勘定科目 請求書・納品書の作成と保管 ●STEP4 必要経費の計算 必要経費の基本 領収書のもらい方 青色申告決算書と必要経費の種類 減価償却する経費 減価償却資産の償却方法の届出 自宅兼事務所の経費は「按分」 〈第二部 確定申告書の作成〉 ●STEP5 「所得から控除できる金額」を把握する 所得控除とは 医療費が10万円を超えた人 セルフメディケーション税制を使った人 健康保険や年金を支払った人 「小規模企業共済」などに加入している人 「終身保険」や「養老保険」に加入している人 自宅に「地震保険」をかけている人 夫や妻を養っている人 子どもや両親を養っている人 地震や火事、盗難などで家財に被害を受けた人 ある特定の団体に寄附した人 ふるさと納税をした人 ●STEP6 所得税額を確定する 所得税額を計算する 納税額から差し引ける「税額控除」 効果が大きい「住宅ローン控除」 ●STEP7 青色申告決算書/白色の収支内訳書の作成 青色申告決算書/収支内訳書を用意する 青色申告決算書を作成する 白色申告の収支内訳書を作成する ●STEP8 確定申告書を作成しよう 支払調書をまとめる 確定申告書を作成する 一般的な申告方法 脱サラしてフリーになったら 確定申告書類を提出する準備をしよう e-Taxで申告する 消費税に関する基礎知識 簡易課税とみなし仕入率 〈第三部 申告後の手続きと法人化 ●STEP9 申告後の手続き〉 税金を納付する 還付金の入金を確認する 税務調査に備える ●STEP10 個人事業主から法人に 法人化のメリットとデメリット 個人の税金と法人の税金 代表者や家族に対する給与はどうなるか? 法人の種類と特徴 法人化をどのように判断すればいいか? ●APPENDIX 確定申告用勘定科目 必要経費の主な科目 勘定科目と控除の早見表 ■著者プロフィール 山本宏:平成7年11月税理士登録。平成13年CFP(ファイナンシャルプランナー)登録。中小企業をはじめ個人事業主、不動産オーナーの税務申告・会計指導を主な業務とするほか、中小企業オーナー、不動産オーナー、個人資産家に対する事業承継及び相続対策を得意業務としている。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 お金に対する不安を解消する! 本書は、ほったらかし投資、NISA、iDeCo、節税、年金や退職金、相続・贈与など ありとあらゆる“お金術”についてまとめた特大合本。 基礎からていねいに詳しく解説しているので お金に関する専門知識がなくてもよく理解でき、今すぐ始めることが可能です。 全ページカラーで、読みやすさも抜群! 【主な内容】 「ゼロから学ぶ 超初級投資ゼミ」 なぜ“いま”投資を始めるべきなのか? 基礎編・株式編・投資信託編・債券編・NISA編・iDeCo編 その他の投資編・よくある質問&用語集 「初めてのほったらかし投資 簡単&安心ナビ2022」 投資信託の基礎知識・NISAの基礎知識 長期積立におすすめの投資信託・分配金がもらえるおすすめの投資信託 NISAの運用方法・iDeCoの基礎知識・iDeCoでおすすめの投資信託 「賢く節税する最強のマル得テクニック集」 所得税と住民税・確定申告・節税対策 基本のき 節税テク 会社員編&個人事業主編・知っておくべき節税テク 資産運用編・お金がもらえる&得する制度・節税対策用語一覧 「投資初心者でも不安ゼロ!つみたてNISA&iDeCoの基礎知識決定版」 投資信託の基礎知識・NISAの基礎知識 ・おすすめの投資信託 長期積立編&分配金編 ・iDeCoの基礎知識・おすすめの投資信託 iDeCo編 「定年前後の賢いお金術 2022年版」 年金・雇用保険・健康保険・税金に・資産運用・医療費や介護費 「相続・贈与 安心&明解 手続きガイド」 遺産相続の基本・相続チャート&スケジュール・相続の基礎知識 ・特殊な制度・賢い節税法・遺言書の書き方 ※本書は 「ゼロから学ぶ 超初級投資ゼミ」(2022年9月)と 「相続・贈与 安心&明解 手続きガイド」(2022年7月)と 「定年前後の賢いお金術 2022年版」(2022年6月)と 「投資初心者でも不安ゼロ!つみたてNISA&iDeCoの基礎知識決定版」(2022年5月) 「初めてのほったらかし投資 簡単&安心ナビ2022」(2022年4月) 「賢く節税する最強のマル得テクニック集」(2022年1月) を合本化した作品です。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 知らなきゃ損! 節約と節税のワザをマスターしてお金を貯める! 本書は、誰でもすぐにできる節約&節税のテクニックを余すことなく解説した1冊です。 節約というと、「ケチケチ生活はストレスになりそう」「結局、そんなに貯まらないでしょ?」、 節税に関しては、「専門知識が要るのでは?」「手続きなどが面倒くさそう」といったイメージがあります。 でも、本書があれば大丈夫! 無理なく節約できるさまざまなテクニックや、賢く節税するワザを丁寧に紹介。 「そんな仕組みだったんだ!」「私にもできる!」と 気づきが得られるので、日々の生活やお金に対する意識が変わります。 全ページカラーで、写真や表を多用しているため読みやすさ抜群です。 【目次】 「賢く節税する最強のマル得テクニック集」 所得税と住民税について知っておくべきこと サラリーマンもやらなきゃぜったい損する確定申告 確定申告を実践してみよう! 第1章 節税対策 基本のき 第2章 節税テク 会社員編 第3章 節税テク 個人事業主編 第4章 知っておくべき節税テク 第5章 節税テク 資産運用編 第6章 お金がもらえる&得する制度 第7章 節税対策用語一覧 「苦労せずに毎月5万円!?お金が貯まる節約術!30代から備える、安心な老後のための節約ライフ」 1 日常生活編 2 お買い物編 3 行楽編 4 補助金・投資編 5 掃除編 6 低コスパ・アイテム編 7 お料理編 ※本書は 「賢く節税する最強のマル得テクニック集」(2022年1月)と 「苦労せずに毎月5万円!?お金が貯まる節約術!30代から備える、安心な老後のための節約ライフ」(2019年6月)を 合本化した作品です。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 賢く確実に節税して、総額500万円以上得する! 本書は、節税に関するあらゆるテクニックをまとめた1冊です。 [目次] 所得税と住民税について知っておくべきこと サラリーマンもやらなきゃぜったい損する確定申告 確定申告を実践してみよう! 第1章 節税対策 基本のき 第2章 節税テク 会社員編 第3章 節税テク 個人事業主編 第4章 知っておくべき節税テク 第5章 節税テク 資産運用編 第6章 お金がもらえる&得する制度 第7章 節税対策用語一覧 会社員や個人事業主、年金受給者も、賢く節税すればお金がもどってきて得します! そのために、節税に関するテクニックを基礎から応用までとことん解説。 たとえば、 「マイナポイント」「ふるさと納税」など、知っておきたい節税の鉄板テク、 「子どもの扶養を夫婦で分散したほうがお得」「産休・育休中は社会保険料が免除される」 「副業すると家賃などを経費として計上できる」といったサラリーマン向けの節税対策、 「収入の浮き沈みが激しい業種のための『変動所得の特例』という特別減税制度」 「税務調査と脱税疑いは似ているようでまったくの別物」など 個人事業主なら押さえておくべき節税のワザ、 「暦年課税を使えば贈与税なしで贈与できる」 「特定の団体に寄付をして所得控除を受ける」など、知らないと損する節税情報、 iDeCoやNISAなど資産運用の活用術、 直接利益を得たり、お金がもらえる制度の紹介etc…… あらゆるケースを徹底的に説明しています。 全ページカラーで、読みやすさも抜群です。 これを機に、自分の税金対策を見直しましょう!

-

-

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 事業規模の不動産投資家を目指す方のためのテキストです。 不動産購入のための融資を獲得するには、その仕組みについて研究する必要があります。 賃貸資産のポテンシャルを引き出すにはIT管理による効率化が不可欠です。 また、税金は不動産投資の最大の経費であり、所得税、法人税のみならず消費税を理解する必要があります。 不動産の保有拡大には金融機関から評価される財務資料の開示が必要です。本書では、全国の金融機関で好評を博す財務資料ひな形を特典としています。 100億投資家が伝授する資産運用に必須の知識、Excelを活用した財務資料の開示手法。本書を読み込むことで、不動産投資の成功を支える「数字」と「論理」による管理のすべてが分かります。 読者特典【財務資料Excelシート】 ・全国の金融機関で好評の書式を、そのまま使える ・金融機関への財務開示のすべてを凝縮 ・収益指標や税金を精緻に計算。将来の資産価値も計算できる

-

-赤字法人の申告書、中間納付のある申告書、中間還付のある申告書に絞って解説! 法人税の申告書の作成に苦労している若手スタッフのために、難しい話は全て省き、赤字会社の申告書の書き方(源泉所得税の処理)、別表5(1)・別表5(2)の理解、中間納付のある申告書の書き方、中間還付のある申告書の書き方に絞って解説。 【目次】 第1部 法人税の申告書を書いてみる 第1章 赤字法人の申告書 第2章 赤字の申告書 2期目 第3章 黒字化した申告書 第4章 中間納付のある申告書 第5章 中間還付のある申告書 第2部 知っておきたい基礎知識・周辺知識 第6章 法人税の前に消費税 第7章 税込経理か税抜経理か 第8章 少額減価償却資産を考えてみる 第9章 前払費用と繰延資産 第10章 交際費 第11章 役員の賞与は損金? 第12章 法人税と消費税の申告期限 【著者】 高山弥生 税理士。ベンチャーサポート相続税理士法人所属。1976 年埼玉県出身。 一般企業に就職後、税理士事務所に転職。顧客に資産家を多く持つ事務所であったため、所得税と法人税の違いを強く意識。「顧客にとって税目はない」をモットーに、専門用語をなるべく使わない、わかりやすいホンネトークが好評。

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 お金に関する知識がないために、お金のトラブルに巻き込まれてしまう――。そんなリスクを回避するために、 さんきゅう倉田が「お金リテラシー」を伝授! 【こんな人に読んでほしい!】 ◆「金融教育」が始まった高校生以上や社会人1年目、アルバイトを始める方(15歳~)など、お金まわりの基本を知りたいと思っている人 ◆お金に関する知識が浅く、専門用語などがわからない人 ◆お金に関する悩みを周囲の人に相談できないでいる人 ◆お金に関して学ばずに過ごしてきてしまった人 金融リテラシーを持とう 「金融リテラシー」って何?/金融リテラシーが身につくと、いいことがいっぱい/いつまでにどんな金融リテラシーがあれば安心?/ 金融リテラシーをチェック 【PART1】お金と人生 稼ぐお金と支払うお金はいったいいくら? 【PART2】働くこととお金 働き方は大きく分けてふたつ/会社で働く場合もさまざまな働き方がある/給料をきっちりもらうために知っておきたいこと 〔だまされて損しないために! 1〕 若者が巻き込まれやすいお金トラブル 【PART3】お金を納める義務 税金は何のためにある?その理由を考えてみよう/知らないうちに支払っている……たくさんある税の種類/ 所得税の仕組みを知って払い過ぎた税は取り戻そう 【PART4】お金の貯め方 働き始めたら計画的に貯金を!/貯金が「いつのまにか」できる人になろう! 【PART5】お金の使い方 正しいお金の使い方をマスターしよう/お金の使い方を管理して無駄遣いを減らす/キャッシュレス決済のメリット・デメリットを知ろう 〔だまされて損しないために! 2〕 新生活にまつわるお金トラブル 【PART6】お金の増やし方 将来を見据えて投資ができる人になろう!/さっそく投資を始めてみたい!初心者のためのおすすめ投資 【PART7】人生のピンチに備える 無駄な保険料を払わないため知っておきたい社会保障制度/お金のトラブルが起きたらどこに相談する? 《コラム│お金の豆知識》 一人暮らしをスタートするような不動産契約時に、思わぬ落とし穴が/フリーランス志望なら知っておきたいこと/ 水のトラブルは悪徳業者に注意!/節約のつもりが逆効果になる可能性も/「こんなはずじゃなかった!」トラブルの多い「リボ払い」/ 将来に備えて「複利運用」で資産を育てよう! 「学校で学んだことや、周囲の大人から聞いた話をきっかけにお金に興味を持ち、この本を少しでも役立ててほしいと思います」(さんきゅう倉田)

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 【内容紹介・目次・著者略歴】 国ならびに地方の歳入・歳出と税の関係を徹底的に分析する。国税、地方税、所得税、住民税などを、諸外国の例も交えて論じた力作。税と国と地方の経済活動はどうあるべきなのかを検証するための必読書。 はしがき 第I部 国と地方の財政関係 第1章 政府の役割と財政構造 1 政府の役割 2 公共部門の規模 3 国・地方の財政規模 4 国と地方の財政関係 5 都道府県と市町村の財政 6 経済成長と都道府県・市町村の歳入 第2章 諸外国における財政と地方財政調整制度 1 財政規模 2 地方財政調整制度の概要 3 諸外国の地方財政調整の規模 4 地方財政調整制度の将来動向 第3章 地方交付税による財政調整 1 財政調整の概要 2 地方団体間の財源調整方式 3 地方交付税と交付税率 4 交付税の代替的な配分方式による地方歳入のシミュレーション 5 地方交付税配分方式の評価基準に関する一試論 第II部 国の財政構造 第4章 国の歳入・歳出 1 歳入 2 歳 出 3 歳出に含まれる地方への移転 4 税制改革の動向 第5章 所得税の累進構造 1 実証分析の展望 2 所得税制と所得控除 2. 1 所得税制 2.2 所得階級別控除額の推計 3 所得控除 3.1 所得控除の決定要因 3.2 所得階級別所得控除の推移 4 モデルと分析 5 所得分布と所得税 6 シミュレーション 7 まとめ 第6章 最適課税の観点からみた所得税 1 関心高まる所得税減税 2 最適適所得税構造とは 3 最適所得税論の考え方 4 最適課税理論の適用 5 最適所得税制の分析 6 最適所得税からみた現行所得税制 7 むすび 第III部 地方の財政構造 第7章 地方の歳入構造 1 地方団体の歳入構造 2 国税・地方税の地域間格差 3 歳入総額の地域間格差 4 地域別の受益と負担の構造 5 税制改革と地方財政 補論 住民税の地域別減税額推定 第8章 地方の歳出構造 1 歳出構造の概観 2 歳出の相互依存関係について 第9章 歳入・歳出の相互依存関係 1 地方財政調整制度と歳出 2 社会福祉費と地方団体の財政状況 3 経済合理性からみた市町村の投資行動 4 残された問題. 第10章 地方財政モデル 1 実証研究の展望 2 地方財政モデルの特定化と推定 3 モデル・シミュレーション 参考文献・資料 斉藤 愼 1952年生まれ。大阪学院大学教授、大阪大学名誉教授。大阪大学経済学部卒業〔経済学士〕。大阪大学大学院経済研究科修士課程修了〔経済学修士〕。大阪大学大学院経済研究科博士課程中途退学。経済学博士。専門は、財政学、地方財政論、社会保障論。 著書に、『政府行動の経済分析』『現代経済学』『どうする法人税改革』『地方分権化への挑戦 「新しい公共」の経済分析』(共著)『新しい地方財政論 新版』(共著)などがある。 ※この商品は紙の書籍のページを画像にした電子書籍です。文字だけを拡大することはできませんので、タブレットサイズの端末での閲読を推奨します。また、文字列のハイライトや検索、辞書の参照、引用などの機能も使用できません。

-

-相続争いの8割は『資産家の家庭』よりも、『財産額5,000万円以下の家庭』で起こります。 税務調査官として約40年間、国税局・税務署及び不服審判所において、 主に相続税・贈与税並びに不動産や株式の譲渡所得税を担当する部署である「資産課税部門」であらゆる相続税案件に関わって来た、秋山税理士。 相続専門の税理士は、日本の税理士のうちたった5%。 そんな”相続専門”の税理士が、相続の基本を解説しています。 将来の相続人達に少しでも多くの財産を遺してあげられる、 賢い贈与方法についてなどの「生前対策」のほか 「死後の手続き」についても詳しく解説しています。 親に相続のことについてそろそろ考え始めて欲しい、 親と一緒に相続の話をしたいけれど、切り出し方が分からない、という方は是非本書を活用して頂ければと思います。 ★本書の最後には「終活ノート」も付けました。 まずは「終活ノート」を完成させ、正式な遺言書 の作成は70 代、80 代、90 代といった節目で行うのがベターでしょう。 本電子書籍は紙書籍をそのまま再現しておりますが、直接文字を書き込むことはできません。 また紙書籍再現のため、電子書籍としては不要な情報を含んでいる場合があります。あらかじめご了承ください。

-

-不動産業界のグレーゾーンを大公開! 初めて家を売る人でも、損をせずに家を売る方法を徹底解説した書籍です。 ●こんな悩み・疑問を抱えていませんか? ・家を売るときに気を付けるべき点を知りたい ・どんな基準で不動産会社や担当者を見極めれば良いの? ・少しでも高く家を売るにはどうすればいいの? ・住み替えの家をどのように選ぶべき? 不動産の売買には複雑な手続きや業界特有の販売慣習がつきまとうため、 一般の人が初めて家を売却する際は戸惑うことが多く出てきます。 そこで本書では、 家の売買を進めるうえでの手続きの流れと、 覚えておきたいポイントについて完全網羅しました。 不動産会社の選び方、 価格査定で見るべきポイント、売買契約の落とし穴など、 初めて家を売る人が知っておきたい知識をわかりやすくまとめています。 さらに、家の売却はライフプランに大きく関係していることから、 住み替え物件の購入や税制面の話も丁寧に解説しています。 著者の桝谷浩太氏は、 2017年に「不動産業界の古い慣習を変える!」という 理念のもとグローバルトラスト不動産株式会社を創業し、 これまで約1万3000件の不動産相談に対応。 本書を通じてこれまで語られてこなかった 不動産業界のグレーゾーンを惜しげもなく公開しています。 本書が不動産売買で悩まれている皆さんの力になれれば、 これ以上嬉しいことはありません。 ■目次 ●第1章 家を売却する前に準備しておくべきこと ・家の売却は9つのステップに分けられる ・家を売るタイミングで売却価格は大きく変わる ・新居の購入前に物件を売却するメリット&デメリット ・最も効率的な第3の選択肢「売り買い同時進行」とは? ・大手産業界のグレーゾーン「囲い込み」の対象にされないために ほか ●第2章 家を高く売るための売却テクニック ・査定額をもとに販売価格を決める ・売渡承諾書を送付して購入希望者と交渉する ・不動産の売却では4つの書類を必ず用意する ほか ●第3章 物件タイプに見る売れる家、売れない家 ・都心のマンションなら築30年以上でも売却できる ・中古物件でも高い需要が見込める条件とは? ・離婚で家を売却するときに気を付けるべき3つのこと ほか ●第4章 後悔しない新居の買い方・選び方 ・スキルの高い不動産担当者の見極め方 ・家を購入する前に内覧で絶対見ておくべきポイント ・中古マンションをリフォームするデメリットと解決方法を知る ほか ●第5章 不動産売買で役立つ節税の知識を押さえる ・不動産売却では譲渡所得税が発生することも ・物件の購入価格と売却価格が同額でも譲渡所得は発生する ほか ■著者 桝谷浩太 グローバルトラスト不動産株式会社 代表取締役

-

-1巻1,760円 (税込)もしもの時の完全ガイド 豊富な見本と記入例で知識ゼロでもよくわかる 何をいつまでにが一目でわかるので便利。 家族や親族が亡くなった時に必要となる手続きと届出を 相続のプロが完全解説。 ・遺産相続 ・相続税の申告 ・相続手続き ・葬儀 ・遺言 ・年金 ・保険 ・所得税 etc 役所はもちろん金融機関、保険、クレジット会社など、 煩雑になる手続き関係を網羅し、 各種申請書の書き方は見本を付けてわかりやすく紹介しています。 さらに、相続税の計算や遺産分割時のポイントなども盛り込んだ、 もしもの時の完全ガイドです。 ■身近な人が亡くなったあとの1年間はやるべきことが、 葬儀や埋葬のほかにもたくさんあり ・死亡届けの提出 ・年金受給停止 ・健康保険被保険証(健康保険証)の返却 ・実印の登録証や免許証、パスポートの返却 などの公的機関への手続きだけでも、 たくさんのことを行わないといけません。 故人の残した財産を相続人でどう分割するか、 いわゆる「遺産分け」も重要なテーマです。 また各種公共料金の引き落とし先の変更が必要なケースもあるでしょう。 相続税をおさめなけっればならないとなれば、その対応も不可欠です。 本書では、それら手続き・届出の主なものについて、 まったく初めての人でも理解できるように平易にまとめました。 まず次に挙げた「一年間の全体スケジュール」で葬儀から一周忌まで、 相続についてやるべきことを押さえておきましょう。 ●書籍内に一年間の全体スケジュールが一目でわかる、一覧チャート画像あり。 亡くなった直後、7日、10日、14日、3カ月、4カ月、10カ月、1年、その他。 ■目次 ●第1章 急を要する手続き・届出と葬儀のポイント ・1-1 死亡診断書・死亡届は7日以内に市区町村役場に提出 ・1-2 火葬許可申請書は死亡届と同時に提出する ・1-3 世帯主の変更届は必要なケースと必要ないケースがある ・1-4 身近な人が亡くなった直後に市区町村役場ですべき主な手続き ほか5項目 ●第2章 年金・保険・銀行などもれなく押さえておきたいお金まわりの手続き ・2-1 公的年金の仕組と遺族年金の手続きを押さえる ・2-2 亡くなったあと、すみやかに行う年金の受給停止手続きと未支給分の請求 ・2-3 遺族基礎年金がない場合は寡婦年金・死亡一時金が受給できる ・2-4 健康保険の資格喪失手続きは14日以内にすませる ほか6項目 ●第3章 揉めずに進める遺産の整理と相続手続き ●第4章 相続税、所得税などの税金まわりの基礎知識 ●第5章 こんな時はどうする? 相続手続きQ&A ●身近な人が亡くなった時の「申請書・帳票」一覧 ●円満相続を応援する士業の会

-

-誰でも簡単にできる確定申告書の書き方を徹底解説! 年金や退職金を受け取った場合など、さまざまなケースに対応した申告書の書き方を紹介します。 実際の申告書をサンプルに解説するので、確定申告が初めての方でも誌面をマネするだけで迷わず書き進めることができます。 ■大きな文字でわかりやすい 大判(A4サイズ)、オールカラーで文字が大きく読みやすいのが特徴。難しい用語を可能な限り減らし、初心者の方でも理解しやすい内容になっています。 申告のポイント(1)インターネットを使った申告書の作成・提出が便利! 申告のポイント(2)申告書Aが廃止され新たな書式の申告書に 申告のポイント(3)「新型コロナ」による影響は? ●項目別早見表から該当するページを読めばOK! 【年金受給者、退職者の場合】※申告すればお金が戻ってくることも! 1 公的年金等を受け取った 2 個人年金を受け取った 3 退職後に再就職しない 4 退職金を受け取った 5 所得控除 6 税金の計算 7 復興特別所得税 8 源泉徴収税額 9 納付金額・還付金額 【個人事業主】※自宅と事業はどう分ける? 1 事業所得 2 所得控除 3 税金の計算 4 復興特別所得税 5 納付金額・還付金額

-

-※この商品はタブレットなど大きいディスプレイを備えた端末で読むことに適しています。また、文字だけを拡大することや、文字列のハイライト、検索、辞書の参照、引用などの機能が使用できません。 新社会人から40~50代のマネー乗り遅れ世代まで完全対応! 今さら聞けない「お金の真実」を図解でスッキリ解説! お金の6大機能[納める][増やす][備える][貯める][使う][稼ぐ]を理解して「お金の勝ち組」になれる1冊!! ●納める ・所得税や住民税の基礎知識 ・話題のふるさと納税 ●増やす ・投資を活用してみよう ・初心者にもオススメのNISA ●備える ・年金の基本 ・病気等で働けなくなった時のには… ●貯める ・固定費を見直し貯蓄を増やす ・銀行口座の賢い使い方 ●使う ・出産&子育て費用の現実 ・ポイ活&クレカの活用法 ●稼ぐ ・自分に合った雇用形態とは? ・プチ副業で収入アップ 正しい「使い方」「増やし方」を学び直して、お金に余裕のある人生を送る!

-

-物件選定、仲介会社選び、節税…… 富裕層向けコンサル会社の代表が 資産を守り増やすテクニックを徹底解説 いまや富裕層にとって、資産は「築く」よりも「守る」ことが難しい時代になっています。 その要因の一つに重い税負担が挙げられます。例えば年収4000万円を超える場合、所得税+住民税の税率は55%にも達してしまいます。 加えて国は富裕層への課税強化へと明確に舵を切り始めました。2022年度の税制改正大綱では財産債務調書の提出義務者の拡大や相続税と贈与税の一体化への検討が打ち出され、徹底的な財産の把握と徴税の強化が行われようとしています。 さらに世界では急激にインフレが進んでおり、日本もその影響で物価上昇の兆しがみられるようになりました。今後は現金をそのまま保有しているだけで、みるみるうちに価値が目減りしてしまうリスクがあります。そのような事態を回避するために、大切な資産を現金のまま放置することなく、防衛を図ることは富裕層が考えなければならない大きなテーマなのです。 そのうえで富裕層にとって最適な資産防衛の手法が、不動産投資です。「実物資産」といわれる不動産は一般的に景気に左右されにくくインフレにも強いといわれているため、着実に資産を守りながら長期的に安定して増やすことができるというメリットがあります。 本書では適切な予算の組み方や物件の選び方、不動産会社との付き合い方、節税につながる知識などの資産防衛戦略について分かりやすく解説しています。大切な資産を守りたいと考える読者にとって道標となる一冊です。

-

-本物のプロから学ぶ失敗しない方法 税理士の大半は法人税や所得税が専門で、実は相続に詳しい税理士は少ない。その道のスペシャリストだけが知っている攻略法を大公開!

-

-事業経営者や経理従事者等にとって、税と社会保険の知識は必要不可欠であり、幅広い知識が求められます。本書は、体系的かつ簡潔明瞭に、「各税を網羅的に解説した見やすい書籍」、「携行できるコンパクトな書籍」というコンセプトで、主に税務大学校研究部に勤務経験のある税理士が集まり、「知りたいことがすぐわかる」ように編纂しました。また、主要な租税(所得税、法人税、消費税、相続税、贈与税及び地方税)について、原則的に「①納税義務者」「②課税物件」「③課税標準」「④税額算出方法・税率」「⑤申告・納付」を共通項目として整理し、単体での理解だけでなく、体系的な理解ができ、実務に即役立つように構成されています。

表示されていない作品があります

セーフサーチが「中・強」になっているため、一部の作品が表示されていません。お探しの作品がない場合は、セーフサーチをOFFに変更してください。

![[改訂新版]一番やさしい! 一番くわしい! 個人型確定拠出年金iDeCo(イデコ)活用入門](https://res.booklive.jp/1022568/001/thumbnail/S.jpg)

![節税はこうしてやりなさい[新版]](https://res.booklive.jp/344076/001/thumbnail/S.jpg)

![[テーマ別事例分析] 最新 法人税の重要判例](https://res.booklive.jp/1516594/001/thumbnail/S.jpg)