あらすじ

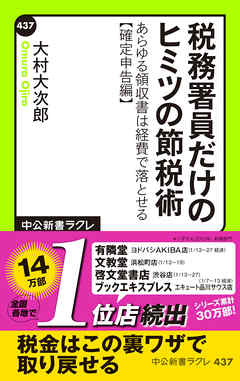

研究した人ほどトクするのが、税の世界。サラリーマンも自営業者も、この裏ワザで税金を取り戻せる! 「妻年収103万円以上でもトクする法」「シロアリ駆除、雪下ろしで所得控除」「税務調査されにくい申告書作成術」などなど大増税時代を生き抜く「悪知恵」の数々を、元国税調査官が一挙公開。もうあなたを税務署にはカモらせません。16万部突破、話題騒然の前作『あらゆる領収書は経費で落とせる』に引き続いて10万部突破のベストセラー!

...続きを読む感情タグBEST3

Posted by ブクログ

前作は事業者向けであったが今作は個人事業主やフリーランサー向けなので,毎年確定申告している僕には大変役立った。

なかなかこういう視点で節税を説明している本は少ないと思う。しかも元税務署員が書いたというのが面白い。

内容もわかりやすくて◎

盗難,自然災害,は(実費-5万円)が所得控除

住宅ローン減税は所得控除ではなく,税額控除

確定申告の原価参入の判断というのは本人の基準なので,明確な反対材料がない限り認められる。

母親の社会保険料を支払っていることにすれば,所得控除となる

生命保険,個人保険年金,介護医療保険はそれぞれ8万円まで所得控除(MAXで12万円の還付が可能)

地震保険料は5万円を上限に全額が控除対象

税務署のいうことをうのみにしてはいけない。

確定申告は納税者が自ら申告するものであり,仕事とプライベートで発生した原価については,按分が必要であり,原則的には,根拠さえあれば,申告の通りに了承される。よほど常識から外れていない限りは税務署は文句をつけることはできない。

10万円以下であれば,その年に全額損金とできる。それ以上の場合には減価償却となる。

匿名

読んでよかった

副業でそれなりの稼ぎがあったので、確定申告をする際にこの本を読みました。

やはり払う税金はできるだけ減らしたいので、多少スレスレなところもありますが、税務署目線でのセーフなラインというのを把握して、うまく節税ができました。

Posted by ブクログ

このシリーズの2作目を再読。

前回と重複する部分も多々ありましたがかなり役立つ部分もありました。

どうしてもこういった閉鎖的な業界は、知るっている人同士で話を進めますから、そこに風穴を開ける意味で貴重な書籍だと思います。

Posted by ブクログ

サラリーマンも節税できることがある。よく調べるべき。

雑損控除とは災害や盗難に遭い、その損失額が5万円以上が1つの目安。

子どもの歯列矯正は医療控除の対象とのこと。

主に個人事業主向けについて書かれているが、

税制をよく知らなければならないことは皆同じである。

Posted by ブクログ

面白かった。

個人事業はなんでも事業と結びつけて経費化。

家賃の6割くらいは経費としてもまず問題なし。

個人事業でも福利厚生費は使える(事業主も)。

法人化は税理士の顧問費用もかかるし色々面倒な面もあるので「最低でも売上1000万円、所得400万円以上」を目安に。

Posted by ブクログ

サラリーマンにはあまり関係ないものの、なかなか面白い。

うろ覚えしておけばいつか役に立つかも。

費用はほとんどのものが経費にできる。

仕事と生活で按分する。

Posted by ブクログ

来年から確定申告をしなければならないのですが、いろいろ知っておいた方がよいことが多いことがわかりました。

ときどき読んで確認したくなりそうな点も多かったです。

Posted by ブクログ

日々取られる税金が高過ぎて何とかならないだろうかと手に取った。難しい控除の仕組みが実例を交えてとても分かりやすく説明されている。

一読しただけでは初心者は理解できない部分もあると思うが、控除に関するトピックスはつかむことができると思う。サラリーマンに該当する部分が61ページだけだったので、私としてはそこを詳解してくれたらなお良かった。

Posted by ブクログ

さらっと読めるし、折に触れ確認したい事項も多々ありました。

個人事業主・フリーランサー向けの内容。

冒頭の”サラリーマンでもかなり節税できる”は、年調・確定申告前に

また読み返したいと思いました。

トヨタの社長さんの税負担率と、我々サラリーマンのそれとを例にあげた驚くべき税制の実態!という巻末部分はなかなか面白かったな。

Posted by ブクログ

■税

A.税務署員は普通のサラリーマンよりも扶養家族が多い。

B.雑損控除:災害、盗難、横領で、生活上の資産の被害を受けた場合に受けられる控除のこと。

C.個人事業者の交際費には、限度額がない。

D.白色申告書ならば、事実上、記帳の義務はほとんどありません。

E.税務署の調査官というのは、追徴税をどれだけ稼ぐかで、仕事が評価される。

Posted by ブクログ

【ノート】

・なかなか個人事業主には役に立つ知識が詰まってる。

・本書と前著を読むまでは全くの確定申告素人だったが、具体的な知識と、基本的な考え方について少し基礎ができたような気がする。後は実践あるのみか!いよいよ今年から確定申告デビューだ!

Posted by ブクログ

文字通り、元国税局に勤めていた著者が、合法の範囲での節税術を解いた一冊。

前作『あらゆる領収書は経費で落とせる』とかなりかぶる点はあるものの、復習も含めてそれなりに勉強になった。

Posted by ブクログ

元税務署員による節税指南本。「個人事業の福利厚生費を費用計上できる」、という主張は目から鱗だったが、その後、税務署は否認していると補記されている。

子どもの歯科矯正費用は医療費控除で落としても大丈夫、というのはナイス。

Posted by ブクログ

副業の経費について知りたかった。みなし経費として講演業なら50%は認められそう。10.21%は源泉徴収で引かれているから,経費申告有りと無しでどのくらい税額が変わるのかを計算してみよう。昨年分の経費は書籍資料代で3万円もいかないだろうからあんまり変わらないかも。今年は計画的に営業できるようにやっていこう。

Posted by ブクログ

個人事業を始めたい初学者向けの本

いわゆる節税のために何ができるのかという基本的な方法や、個人事業を始めた人が一番最初に戸惑う青色申告・白色申告の選択などがさっくり書いてある。

サラリーマンには不向き。

青色事業専従者控除だとか、小規模企業共済等控除など通常の会社にお勤めのサラリーマンでは通常使用しない(もしくは使用できない)制度「に関する記述が後半部分で目立っている。