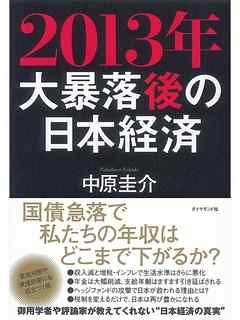

あらすじ

的中率No.1エコノミストとして投資家から絶賛されている中原氏による「2年後の日本経済」の行方。世界のマネーがギリシャの次に狙うのは、日本・円。国際経済から見捨てられる日本はどのようになっていくのか、円・債権・株のトリプル安が起こる中で、どのような投資スタンスをとればいいのかをズバリ教える。

...続きを読む感情タグBEST3

Posted by ブクログ

日本は破綻する、しないの話をよく耳にするようになった。

筆者は破綻派かと思いきや違う。

このままだと破綻する。だから消費税を大幅にあげ、年金の削減を思い切ってと主張している。

とにかく先送りはもうやめにしないといけない。

Posted by ブクログ

タイトルは扇情的だけど、中身はクール。そういう本が続いてるな・・・

理路はクリアで、読みやすい。EUの経済危機の読み方とその後日本が狙われる流れがわかる。

素人なので論旨の正しさまでは検証できないので☆4つ。

Posted by ブクログ

中原圭介:金融・経営コンサルティング会社「アセットベストパートナーズ株式会社」エコノミスト兼ファイナンシャルプランナー。

初版:2011年11月。245ページ。

文章が平易で、難しいことが書いてないので、非常に理解しやすい。

タイトルが「大暴落後の日本経済」とあるので、悲惨な社会の状況を列挙したようなことが書かれた本かと思っていたが、

その逆で、むしろ、そうならないようにするためには、という視点で書かれている。

「2011年の貿易収支が、31年ぶりに赤字に転落」というニュースを受けて円安に触れ始めた本日としては、

筆者の予想よりも、事態は早く進行していると思わずにはいられない。

指摘されていることは、大前研一氏が再三指摘してきたことと同じことで、税制や社会保障の在り方を抜本的に変えることが、現状を打開するためには絶対に不可欠だということ。

そして、それは政治が主導しなければいけない、ということなのだけど・・・

正直、この筆者の指摘していることは正しくて、政治家は、恐らくヘッジファンドに攻撃されて、ギリギリのところまで本当の意味での危機感を持った政策を打ち出せないと思われる。

となると、このままズルズルと何年も財政悪化を進めてしまうよりも、早く窮地に立たされて、政治家の尻に火がついてくれることを希望。

財政危機の本質とは、

「国民が税収以上の生活をし、それが既得権益化したことによって起きる『人災』である」

まさにその通りなのだけど、

そういうことを考えると、政治家であれ企業経営者であれ、

時代と社会の流れを読み、時宜を得た施策を打ち出せるということが、

(難しいことではあるが)非常に大切なのだと改めて思った次第です。

無駄なことが書かれていない点、文章が読みやすい点、必要十分な情報が提供されている点、このトピックに疎い人にも読みやすい点、そして、主義主張があまり偏っていない点などから、

とても読みやすいということで、☆4つつけました。

Posted by ブクログ

日本の現状と今後の予測、対応など

とても勉強になりました。

最悪の道を歩まないように、国民も

勉強し、正しい選択ができるように

ならないといけないです。

Posted by ブクログ

『第1章 欧州財政危機の未来』

・OECD加盟国の年金所得代替率ランキング。①ルクセンブルグ101.9%、③ギリシャ84.0%、⑰日本50.3%。

・OECD加盟国の公的債務残高。日本218%、ギリシャ160%。

・経常赤字比率(対GDP比)ワーストランキング。①ギリシャ-10.43%、③ポルトガル-9.71%。

・国際の海外投資家依存率。日本1割以下、ギリシャ7割、ポルトガルとアイルランド8割、スペイン5割、イタリア4割。

・統一通貨のユーロには、ユーロ域内の国々の経済格差を拡大させる悪い仕組みが内包されています。経済競争力の強い国では為替レートが割安になる。ドイツやオランダの経常黒字はユーロ導入後に急拡大する一方で、イタリアやスペインの経常赤字は増加した。

・金利統一も、不均衡を増大させています。ユーロ経済の約半分をドイツとフランスが占めているので、金利は相対的に物価が低い両大国の経済状況が反映されやすいものとなっています。つまり、元々物価が安かった両大国では、ユーロ加盟により金利が実態より高く、ギリシャなどは実態より低く抑えられ、政府が借金をしやすくなり、債務を膨らませた。

・2009年10月にギリシャの財政問題が発覚して以来、欧州の金融市場はヘッジファンドの思うままに動いてきました。ヘッジファンドははじめに、ユーロを売り込む一方で、ギリシャ、アイルランド、ポルトガルの3カ国の国債を売り崩し、国債利回りを急上昇させるという戦略を取りました。その戦略が成功し、2010年4月には、ギリシャが金融市場からの資金調達を断念し、EUに金融支援を要請しました。ここに至って、ヘッジファンドはこの3カ国の株式も売り込み、「通貨安、債券安、株安」のトリプル安を演出しました。

・ヘッジファンドの最終的な狙いは「イタリアショック」「スペインショック」(両国のデフォルト)です。ユーロ圏でイタリアは3位、スペインは4位の経済大国です。よって、イタリアとスペインはEUに金融支援を求めるのは事実上不可能なことです。

・仮にイタリアとスペインが破綻すれば、イタリアとスペインの銀行だけではなく、フランスやドイツの大手銀行までが経営危機に陥ってしまうでしょう。

『第2章 欧州の次に忍び寄る日本の財政危機』

・日本は世界一の債務大国です。国の債務と地方の債務を合わせると、GDP比2.3倍。

・日本の対外債権は251兆円しかない。

・ヘッジファンドはなぜ日本ではなく欧州を先に狙ったのか?2010年半ば以降、「実質的な債務」をGDP比での国家債務ではなく、国家と金融機関の合計債務でとらえる方向で、市場のコンセンサスづくりを試みようと計画を練ってきました。

・なぜ円が買われているのか?①説明したように、日本は欧米よりまだマシであると考えているから。また、ドルやユーロを買って自国通貨安を目指していた新興国の含み損が大きくなり、円やスイスフラン、金の保有量を増やすようになった。

・米国が金融緩和を終了する見通しをアナウンスできるまで、あるいは欧州が財政危機の抜本的な解決策を示すことができるまでは、円高から円安への貴重に転換することはなかなか難しいと考えなければなりません。

『第3章 日本は国際バブルの真っただ中』

・「将来的に、国債暴落はありえる。」という理由。①国債の残高(現在900兆円)が国民の金融資産(1100兆円)を上回り、国債の消化ができなくなる。②日本が経常赤字国に転落し、国債の消化ができなくなる。

『第4章 ヘッジファンドが日本国際の暴落をもたらす』

・日本への攻撃が始まる条件は、①欧州の財政危機でドイツなどの経常黒字国が大幅に譲歩し、問題解決への道筋が付くこと、②米国で共和党政権が誕生し、本格的な財政再建が始まる見通しが立つこと。

・CDS:国家や企業が債務不履行になった場合に、投資家がその保障料率を支払うことによってリスクが回避できる保険的な金融商品のはずでしたが、実際は、その国債や企業に投資していない投機家によるマネーゲームの対象となってしまっています。

・日本売りに関心を示す海外のヘッジファンドがまずやることは、流動性の低い日本国債のCDSを購入し、保証率を釣り上げることでしょう。2010年以降に日本国債の保有を増やしている新興国の政府マネーに、そういう連想を抱かせることができれば、ヘッジファンドの作戦はほとんど成功したと言えるのです。

・次に、日本の国際先物市場の売り崩しです。

・そして本当に怖いのは、国内の金融機関がパニックになり、いっせいに現物国債を売りに走るような事態が起こることです。

----------以下感想----------

第1~4章はお金の流れがわかってとてもためになった。