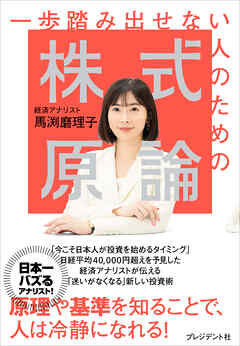

あらすじ

【内容紹介】

★原理を知ることで、人は冷静になれる!

★日経平均40,000円超えを予見した経済アナリストが伝える「迷いがなくなる」新しい投資術

☆経済学の観点から株式投資の「仕組み」を俯瞰

☆フラットな視点で堅実に利益を生み出すスキルを身につける

☆目先の株価の上下に一喜一憂することなく、冷静に判断する技術を紹介

☆株価を冷静に見るための基準の数値(指標)をわかりやすく解説

☆「投資」を新たな価値観に出会いととらえ、自分を成長させるチャンスに変える

どこよりも早く世の中の情勢を嗅ぎ取り、動き出すのが金融市場。

株価の上下を予測することは、プロでも難しいことだと思っていませんか。日本ではまだまだ「株に手を出して、失敗したら大損する」というイメージが先行して、株式投資を敬遠する傾向が根強く残っています。バブル後の「失われた30年」の影響が大きいのでしょう。でも、そんなことはないのです。

不安なのは、知らないことが多いから。

本書では、経済アナリストの馬渕磨理子さんが、投資に一歩踏み出せない人たちのために、目先の株価の上昇や下落に一喜一憂することなく、冷静な心で判断する技術を伝えます。

2020年、コロナ禍で株価が暴落。そこから回復し始めた頃、馬渕さんは「日経平均株価はいずれ3万円を超える」と予測。SNS上では「いい加減なことを言うな」という批判もありましたが、翌2021年に日経平均は予測通り3万円台を回復。じつに34年ぶりのことでした。

その後も馬渕さんは、企業実績などを確認しながら、「日経平均は4万円を超える可能性がある」とニュース番組で発言。実際に、2024年3月に日経平均は4万円を超えました。

魔法を使っているわけでもなんでもない。

株式投資の「仕組み」がわかれば、誰でも株価の動きを予見し、景気の動向を先読みすることができます。株価の動きがどのように起きるかを理解するには、その時代ごとの経済学のトレンドと株価を結びつけて考察することが大切です。

本書は、経済学の観点から株式の世界を俯瞰し、フラットな視点で堅実な投資の方法を伝えます。

●本書を構成する8つのポイント

1.30年続いた日本のデフレの正体とは何だったのかを分析。

2.経済学誕生以来の、経済学の学派と経済政策の歴史を辿る。

3.株価を冷静に見るための基準の数値(指標)について、わかりやすく説明。

4.3つの指標:EPS(1株当たりの利益)、PER(株価の収益率、期待値)、PBR(株価純資産倍率)から株価の上下を読む方法を解説。

5.NISAの上手な始め方と終わり方について、年代別に詳述。

6.個別の株式投資をする前に、押さえておくべき専門知識をピックアップ。

7.投資とのその成功に役立つ「キーワード」や「基礎知識」を徹底図解。

8.景気動向を読むための4つの指標と1つの循環図を紹介。

世の中がどう動いているのかをフラットに知るのが「投資」です。株価がどうやって生み出されるのか、その仕組みを知ることで、フラットな視点を持ち、堅実な利益を生み出すスキルが身につきます。本書では、その方法を具体的にお伝えします。

【著者紹介】

[著]馬渕 磨理子(まぶち・まりこ)

経済アナリスト。一般社団法人日本金融経済研究所 代表理事。大阪公立大学 客員准教授。

京都大学公共政策大学院 修士課程を修了。京都大学公共政策大学院 修士課程を修了。トレーダーとして法人のファンド運用を担う。その後、金融メディアのシニアアナリストを経て、現職。企業価値向上の研究を大学と共同研究している。

著書に『黒字転換2倍株』(ダイヤモンド社)、『高速勉強術』『超速仕事術』(PHP研究所)、『ニッポン経済を消費者目線で考えてみた』(フォレスト出版)、『馬渕磨理子の金融・経済ノート』(東急エージェンシー)がある。

フジテレビ「LiveNewsα」、読売テレビ「ウェークアップ」Tokyo FM「馬渕・渡辺の#ビジトピ」のレギュラー出演をはじめ、NHK「日曜討論」、フジテレビ「日曜報道」などメディア出演・掲載多数。

感情タグBEST3

Posted by ブクログ

初心者が全て理解するのは難しいですが、どういった指標があるのか、何を学んだら良いが分かる点が良いです。

指標の詳細はエミンさんの著書(世界インフレ時代の経済指標)で学習するのがおすすめです。

株の解説だけでなく、馬渕さんの考え方やお仕事についても記載されていて面白かったです。

⭐️学んだこと

•日経平均:PER12-16倍、相場が本当に壊れた時はPBR0.8倍が下値の基準。

•株価は日経平均の1株当たり利益と投資家の期待値(PER)で決まる。

バブル期PER70、2024年頃は17.5程度。

•投資をする際に見るのは利益。1株あたりの利益が成長していけば株価は上がる。

•デフレ脱却の定義

潜在成長率(日本0.7-1%)よりも低い短期、金利であれば緩和的な金利と言える。

•日銀は中立金利(潜在成長率+インフレ期待)を発表していない。2.5-3%?

○経済学派を知る

•古典派アダムスミス:経済には関与せず、自由な市場経済を展開する

•ケインズ:マクロ経済学の祖、財政金融政策&介入主義的政策

→今日のマクロ経済の元ニューディール政策

•新自由主義:フリードマン。マネタリズム(貨幣の供給量で経済の値も変化する)アダムスミスの自由法人の考え方をさらに徹底的に押し進めた。小さな政府。レーガン大統領

•ニューケインジアン:金融政策も財政出動もバランスよく必要。

•サプライサイド経済学供給を増やすことで経済を発展させると言う考え方。イエレン氏。国内への工場誘致。

→豊かになりきった社会の次なる経済として、成熟した国からは、供給側からプッシュして、雇用生み出し引き上げようとする理論。

•株価= EPS(earning per share)1株あたりの利益× PER (price earnings ratio)株価の収益率期待値

•PBR=株価/一株あたり株主資本

B/Sでみると、

=時価総額/株主資本(純資産)

•配当性向(%)=1株あたりの配当額/1株あたりの当期純利益 ×100

•トレンドはDOE

企業が何%を利益配分しているかの指標

dividend on equity ratio株主資本配当率。

DOE=年間配当総額/株主資本。

メリット:年ごとの業績に左右されにくい。

長期にわたって配当すると言うメッセージ

デメリット:ある年に突出して高い業績を上げても配当金額に反映されにくい。

•日経225:東証プライムに上場する銘柄から日経が選定した優良225銘柄の株価平均。1株単価が高い企業の価格に影響されやすい。

•TOPIX:プライムに上場する約2200銘柄の時価総額のインデックス株価指数時価総額が大きい企業の影響受けやすい。

•CAPM(資本資産価値モデル)を発表した。企業は、評価がワンランク高くなる傾向にある。

○株主資本コスト=リスク、フリーレート+ β ×リスクプレミアム

•株主資本コスト:株主が期待するリターン

•リスクフリーレート:リスクのない資産の利回り、10年者国債の利回りがよく使われる

• β:市場全体の値動きに対する株価の感応度、TOPIXが動いたときに、自社はどう動くかネットで公開されている。

•リスクプレミアム:リスクの上乗せ部分、国際よりどれだけ高いリターンを提供できるか、5%前後が多い

○景気を読むための指標

•GDP

①消費:個人消費はGDPの5割を占める

②設備投資

③輸出入

④政府支出

•日銀短観:

企業マインドの変化を示す

想定為替レート→予想139円、実際160円台なら上方修正が予測できる。

設備投資計画

•景気動向指数:今の景気局面を知る

•鉱工業生産指数:景気変動を先読み、GDPを先読み。

GDPに占める鉱工業の割合は20%あり、関連も含めると40%に登るため、日本経済の産業を広くカバーできる。

→さらに深掘り在庫循環図(経産省、毎月)

⭐️TO DO

•日経累進高配当株指数、しっかりインカム

毎年6月に銘柄更新

チェックする

•東証33業種、TOPIX 17業種

業種ごとにPERが異なるので、基準的なPERは把握する

•機関投資家は2000億以上の大企業を中心に投資するので、大型株の方が安全

イナゴタワーに注意

•ウォーレンバフェット氏は購入企業を見極める際に、企業の優位economic moatを大切にしている

日本語では経済の堀。

参入障壁の高さを表す

→この時点で銘柄選定する。

①無形資産とブランド価値

ex)コカコーラやディズニー

②乗り換えコスト

業務クラウドや医療機器等乗り換えが難しいシステムや物品を扱っていること

③ネットワーク効果

VISAカード等一度普及すると、他社が追随しにくい事業や仕組み

④コスト優位性

ex)コストコ、ウォルマート、マクドナルドなど、大量出店と大量生産

単店あたりのコストを抑えられる状態

⑤効率的な規模

地域限定で有力な企業や、部品限定で世界一の企業等

•在庫循環図をみてみる。

•IRに力を入れてる企業は株価伸びる。

→そういう企業を買う。

Posted by ブクログ

まさに一歩を踏み出せない人のための株の本。しっかり簡単なことから理解していけば、株式投資も怖くないということが分かる。こうすればもうかるというよりは、投資を始めるにあたって何を知れば良いということが満遍なくわかる本。