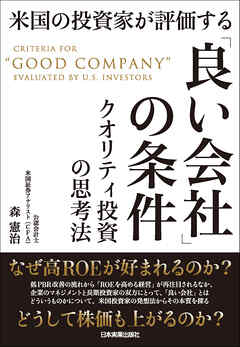

あらすじ

☆米国の投資家から評価される「良い会社」とは?

本書では米国の投資家の視点から、企業のマネジメントと長期投資家の双方にとって「良い会社」とは何かを解説します。

著者は、米国在住で投資ファンドのアナリスト等を歴任した日本人。日本で公認会計士として監査法人でコンサルティング業務を務めた後、シカゴ大でMBAを取得して米国のシカコに拠点を持つ長期投資ファンドでシニア投資アナリストとして企業の価値評価を行なってきました。

米国の長期投資ファンドの視点では、高いリターン(高ROE)を長期的に生み出すことが期待できる会社を「良い会社」もしくは「クオリティの高い会社」と定義して投資を行ない、そうした手法はクオリティ投資ともいわれます。

その思考法は、昨今の日本でも「低PBR改善」の流れから「ROEを高める経営」が再注目されている潮流と一致し、投資家、株式市場の関係者、一般事業会社のマネジメント層が、「良い会社とは何か」を探り、投資対象を発掘したり、自社の経営改善に役立てたりするために必読の一冊となっています。

感情タグBEST3

Posted by ブクログ

自分の勤める会社の将来を案じて手にとってみた。

この手の本は大きく3パターンに分類できると思ってます。

1. 知ってることしか書いてない。つまらん。

2. 自分のちょっと知らないことが混じっている。いい勉強になる。

3. 自分の知らないことばかりでなんだかわからん。

あえて言えば、あとはそもそもトンチンカンなことしか書いてないものもある。

この本で言えば、1と2の間な感じで割と良かったです。

前半は投資家がどういう目線で見るかを書いている。ROEは高い方がいいというのはよく株の本で書いてもあるが、それは肯定しつつも、そんな単純じゃないとやんわりと否定している。株、投資の本で少しだけ学んだ付け焼き刃の知識をおさらいしつつ、少しアップグレードしてくれた感じで、私のレベル感にはちょうど良かった。

後半はマネージメントの話に移ってきて、その序盤はそれでも投資や経営とのリンクの強い話。しかし、途中からはよくあるマネージメント理論的な話になったんだと思う。(もう知ってる話だから、メモもとってないから忘れた。)

ということで、前半は非常に良かった。もう1回くらいサーっと読んで理解を深めておきたい分野です。

--- 備忘メモ

ROE=利益/投下資本

→利益/売上 × 売上/投下資本

=利益率×資本回転率

クオリティ投資家

長期的に高いROEを実現できそうな会社が存在する場合、その会社の株価は割安であると言う判断

ROEは高い方がいいが、それほど単純でもない

ROEが高いと新規参入激化し下がる可能性

高い想定で株価にも折り込まれ高値である可能性

PBR 株価純資産倍率

会社の資産価値と株価の比率

1倍以上が資産価値が大きい意味

日本は43%が1未満

資本コスト

投資家の期待収益率=資本コスト

PBR =ROE/資本コスト

東証はこれを意識させようとしている

2マネージメントの性格

キャピタルアロケーション

ROEで得たリターンをどう使うか

the outsidersより

CEOが成功するために必要な2つ

社内オペレーションを円滑に

稼いだお金の再投資

投資先例

未来への設備投資

見えない資産への投資(人材、ブランドなど

買収

株主還元

資本コスト

リスクフリーレートとリスクプレミアムからなる

リスクフリーレート

ノーリスクで得られるリターン

安定国の国債とか

リスクのある投資で得られる期待リターン

カントリーリスク

業界リスク、会社のリスク