感情タグBEST3

Posted by ブクログ

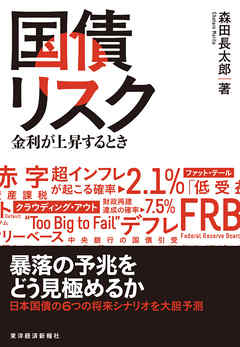

双子の赤字時代の米国は、限られた資金を民間から国が奪うクラウディング・アウトの典型的なケース。

今は、お金を刷る(中央銀行が国債を購入する)ためクラウディング・アウトは発生しない。

金余り、とは民間の資金需要が小さいこと。

労働報酬の抑制→企業の金余り→銀行による国債購入の原資=労働者から国への所得移転で国の財政赤字が支えられている

デフレが国債を支えている

預金者が直接ではなく、銀行が介在して国債地方債を買う利点は、コア預金という考え方があるから。

ドーマー条件=プライマリーバランスが均衡していて長期金利が経済成長率を下回っていれば政府債務は持続可能である。

将来に渡る政府債務残高の割引現在価値がゼロに収束すれば政府債務は持続可能である=実際はありえない

まじめに返す気があれば政府債務は持続可能=信認性の問題。

財政赤字の拡大は、民間資本ストックの減少を通じて成長率を低下させる=クラウディング・アウトの存在=実際は起きなかった=マクロ経済学の想定外

経常収支赤字の国債への影響=国債の海外依存度には必ずしも影響しない=資金調達には国債の購入だけでなく直接投資、株式投資などもある=株式投資は、グローバルな資金循環の中での出来事。高齢化するのは日本だけではなく、財政赤字拡大も日本だけではない。

高齢化→貯蓄率低下→経常収支赤字化。企業の資金余剰があれば貯蓄過多は変わらない。他国も高齢化する。この経路は日本だけのものではない。したがって日本だけが経常収支赤字になるとは考えられない。

経常収支赤字化→長期金利上昇→財政リスクプレミアム拡大。グローバル化、IT化によって企業貯蓄が増えれば貯蓄は減らない。金利は上昇しない。

日本は世界でも最小の政府。最大の財政赤字。低受益最低負担から、低受益低負担程度へ。

究極の埋蔵金は年金積立金。

日本は純債権国。これが過去にデフォルトを起こした国との違い。国内資金がほとんどなのでキャピタルフライトはないのではないか。

日本は、too big too fail.世界のGDPの10%を占める。

ギリシャ支援の10倍以上が必要。日本とギリシャを比較できない。

ハイパーインフレでは富裕層は損しない。

大幅な通貨安だけを引き起こすことはできない。ハイパーインフレを伴う。通貨安の場合は、外貨建て債券がヘッジになる。

国債のCDSは、市場情勢次第。国債に信用リスクという概念がないから。他国との比較問題。日本国債CDSは、ドル建てで日本人以外だけで取引されている。

貨幣数量説に基づくインフレ率の長期的上昇は不可能。

現金預金+準備預金=マネタリーベース

中央銀行はマネタリーベースをコントロールできるが市中のマネーの量はコントロールできない。信用創造の部分はコントロールできない。=アダム・スミスの時代と違うため貨幣数量説が成り立たない。

ヘリコプターマネーは、金融政策ではなく財政政策。日銀は合理的な理由なしにお金を配れない。

国債市場でマーケットの価格発見機能が歪められている。

リフレ派は中央銀行万能説、反リフレ派は中央銀行限界説。

政府の行動がマネタイゼーションと見なされれば、国債は暴落する

個人はテールリスクにどうやって対処するか。

新興国債は危機の際には暴落するからリスクヘッジにはならない。金、米国債、スイス債、ユーロ債ドイツ債など、国際分散する。